Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Nach der UBS setzt mit der Credit Suisse eine zweite Hauptverantwortliche des Börsengangs von Stadler Rail den Rotstift bei ihren Gewinnschätzungen an. Analyst Patrick Laager streicht seine diesjährigen Erwartungen um 16 Prozent zusammen. Jene für das kommende Jahr reduziert er immerhin noch um 8 Prozent. Umso mehr überrascht, dass sich das Kursziel für die mit "Neutral" eingestuften Aktien dadurch bloss auf 44 (zuvor 45) Franken verringert.

Anders als sein Berufskollege Fabian Haecki von der UBS zeigt sich Laager ziemlich überrascht von der schwachen zweiten Hälfte des letzten Jahres. Für den Credit-Suisse-Analysten gibt es nur eine plausible Erklärung: Stadler Rail ist dem eigenen Erfolgs zum Opfer gefallen, zwangen die randvollen Auftragsbücher den Schienenfahrzeughersteller doch dazu, die Produktion schneller als geplant hochzufahren. Und das ist zuerst einmal mit hohen Kosten verbunden.

Nun, da das Unternehmen die im Hinblick auf den Börsengang vom letzten April kommunizierten Jahresvorgaben verfehlt hat, schliesst Laager nicht aus, dass es am 5. März auch gleich das mittelfristige Ziel einer operativen Marge (EBIT) von 8 bis 9 Prozent kappt.

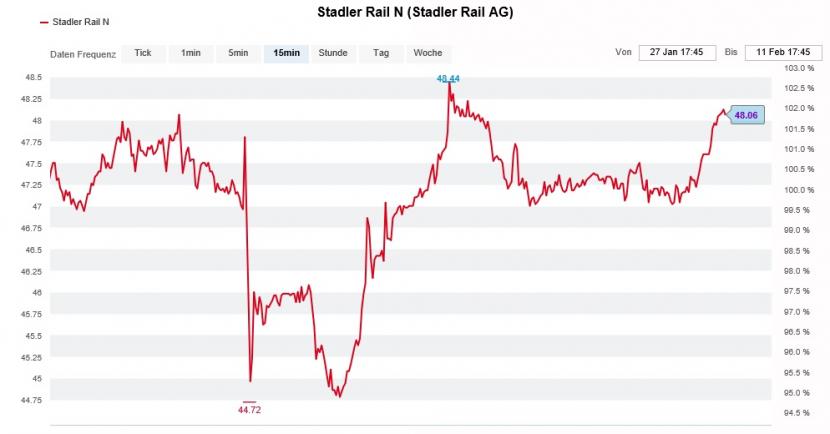

Die Aktien von Stadler Rail notieren höher als vor der kürzlichen Ergebnisenttäuschung (Quelle: www.cash.ch)

Trotz zwei Ergebnisenttäuschungen in Folge ist das Interesse an Stadler Rail ungebrochen. Das zumindest berichtet Laager nach einer zweiwöchigen Präsentationsreihe vor Anlegern zum Thema nachhaltiges Anlegen - da würde es vermutlich sogar auch noch ein tieferes mittelfristiges Margenziel leiden.

Randvolle Auftragsbücher sind das eine, diese Aufträge dann in Umsätze und Gewinne umzumünzen etwas völlig anderes. Für die Aktionäre zählt, was letztendlich unter dem Strich übrig bleibt. Und gerade daran werden sie Stadler Rail zukünftig wohl messen. Sollte das Unternehmen diesen Beweis schuldig bleiben, droht den Aktien irgendwann wohl doch eine schmerzhafte Korrektur.

Interessant übrigens: Entgegen anders lautenden Spekulationen gibt es bis heute keine konkreten Anhaltspunkte, wonach Firmenpatron Peter Spuhler in den letzten Tagen Titel zugekauft hat.

+++

Für Temenos naht die Stunde der Wahrheit: Am morgigen Mittwoch nach Börsenschluss legt die Genfer Bankensoftwareschmiede den Zahlenkranz für das Schlussquartal letzten Jahres vor. Nach dem von hausgemachten Problemen überschatteten dritten Quartal muss unbedingt ein besseres viertes Quartal her.

Die Börse verzeiht momentan zwar fast alles - aber eben doch nicht ganz alles. Die hohe Bewertung macht Wachstumsaktien vom Schlag von Temenos ziemlich verwundbar. Eine Enttäuschung steckt die Börse üblicherweise ohne Murren weg. Enttäuscht das Unternehmen erneut, verzieht sie es ihm dann allerdings nicht mehr so schnell wieder.

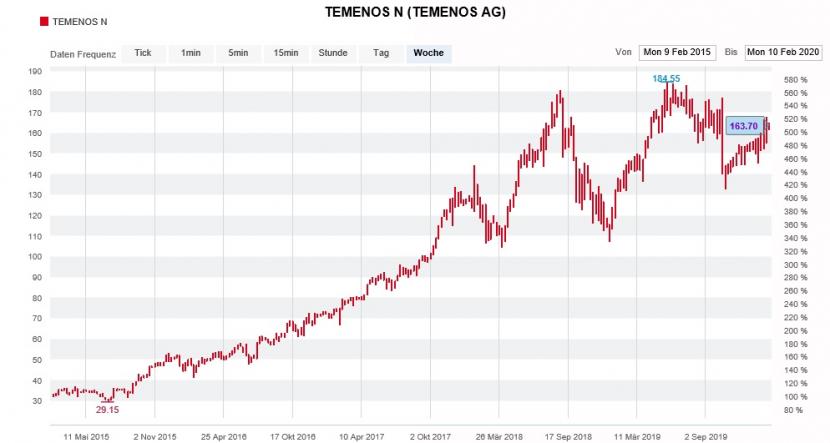

Beeindruckende Kursentwicklung der Temenos-Aktien über die letzten fünf Jahre (Quelle: www.cash.ch)

In einem mir aus Frankfurt zugespielten Kommentar schwört der für die Deutsche Bank tätige Analyst Alex Tout seine Anlagekundschaft nun auf eine weitere Enttäuschung ein. Er streicht seine Gewinnschätzungen um bis zu 7 Prozent zusammen. An der Kaufempfehlung sowie am Kursziel von 190 Franken hält der Analyst unbeirrt fest – obwohl er vor einer weiteren Überreaktion der Börse, wie sie am Tag der letzten Ergebnisveröffentlichung zu beobachten war, warnt. Damals wurden die Papiere zeitweise mit Kursverlusten von mehr als 20 Prozent abgestraft.

Ich gehe deshalb lieber auf "Nummer Sicher" und sichere die im Rahmen meiner Schweizer Aktienfavoriten für das Börsenjahr 2020 empfohlene Titelposition mit dem Put-Warrant WTEA1V (Valorennummer 47142218) ab – immer in der Hoffnung, dass die sich ankündigende Ergebnisenttäuschung doch noch ausbleibt.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |