In der Schweiz und den USA sind die Börsen auf Rekordlevels. Allerdings wachsen die Sorgen, dass China die Aktienmärkte negativ beeinflussen könnte. Investoren weltweit stellen sich die Frage, wie viel die autoritär herrschende Regierung bereit ist, wirtschaftliche Vorteile einer stärkeren Kontrolle zu opfern - sei es im Kampf gegen die Coronapandemie oder bei der Regulierung der Wirtschaft.

Folgende Punkte könnten die Finanzmärkte in den nächsten Wochen tangieren:

1. Ausbreitung der Delta-Variante

Nachdem SARS-CoV-2 2019 erstmals in der chinesischen Stadt Wuhan nachgewiesen wurde, ist die zentralchinesische Metropole erneut ein Hotspot für das Virus geworden. Alles in allem sind mindestens zwölf grosse Städte und 14 Provinzen von steigenden Fallzahlen betroffen, weil sich die Delta-Mutation des Virus leichter ausbreitet als die bisherigen Varianten des Virus. Während das "wirtschaftliche Corona" im Westen weitgehend vorüber ist, bedroht eine neue Pandemiewelle Asien, wo die Impfquoten deutlich tiefer liegen als in Europa oder Nordamerika.

Macau will close some entertainment and leisure venues like gyms, cinemas and bars after the city reported its first cluster of local cases in more than a year. But casinos will stay open for now. https://t.co/a7SixVyEvE

— Bloomberg Asia (@BloombergAsia) August 4, 2021

Zwar sind am Dienstag in China nur 71 Fälle gemeldet worden (die Schweiz zählt über 1000 pro Tag), aber China ist in Alarmbereitschaft. Das Regime verfolgt mit rigorosen Lockdowns und elektronischer Überwachung eine Null-Covid-Strategie. Derzeit ist schwer abschätzbar, ob Peking die Ausbreitung der Delta-Variante innerhalb weniger Wochen in den Griff bekommt. Über die Wirksamkeit der chinesischen Sinovac-Impfung gibt es sehr unterschiedliche Angaben: Der Verdacht besteht, dass die Antikörper-Konzentration schwach ist, respektive schnell abnimmt.

An den asiatischen Aktienmärkten kommt es derzeit mehrfach pro Woche zur Kursrückgängen, die mit Sorgen um die Delta-Variante begründet werden.

2. Tech-Crackdown

An der Aktie von Tencent Holdings lässt sich die Krise der Tech-Firmen in China illustrieren. Vom Rekordhoch bei 775 Hongkong-Dollar (HKD) im Februar ist der Kurs auf 446 HKD gefallen. Zugesetzt hat dem Papier der Crackdown der Regierung in Peking gegen dominierende Tech-Unternehmen zwecks des eigenen Machterhalts. Der regulatorische Angriff hat Tencent-Chef Pony Ma auf dem Papier 14 Milliarden Dollar gekostet.

Das Vorgehen gegen Tech-Firmen, aber auch Bildungseinrichtungen sowie den Immobilien- und Gesundheitsektor beunruhigen internationale Investoren. China-Kenner und Aktieninvestor Michael Jakob sagte vergangene Woche im Interview mit cash.ch, dass sich China trotz rigorosem Vorgehen gegen gewisse Unternehmern keine wirtschaftlichen Perspektiven verbauen werde und damit auch ausländische Geldgeber nicht nachhaltig verprellen werde. UBS-Anlagechef Mark Haefele schrieb diese Woche in einer Note, dass China trotz Crackdowns die Wirtschaft weiter unterstützen wolle.

Der Tech-Crackdown deutet aber an, das China die Prioritäten vom Wachstum auf Datenkontrolle, Finanzstabilität und tiefere Konsumentenpreise verschieben könnte. Wie JPMorgan Asset Management dieser Tage in einem Ausblick geschrieben hat, könnte die Regierung in Peking aber durchaus auch bereit sein, tiefere Wachstumsraten in der Höhe von etwa 5,5 Prozent in Kauf zu nehmen. Dies wäre weniger als der Durchschnitt der vergangenen Jahre, an den sich die Weltwirtschaft gewöhnt hat. Diese Einschätzung fällt auch auch vor dem Hintergrund, dass Chinas BIP zeitweise nach dem Corona-Einbruch um 18 Prozent gewachsen ist, inzwischen aber wieder im Normalisierungsprozess weit fortgeschritten ist.

3. Wachstumssorgen

Zur Eindämmung des Coronavirus wurden Flüge sowie Zug- und Busverbindungen gestrichen. Dies trifft die sommerliche Hauptreisezeit in China. Die Sitzauslastung der Airlines ist diese Woche um 10 Prozent gesunken. Die Prognosen für das Wachstum sind deswegen nach unten korrigiert worden. Die japanische Bank Nomura hat die China-BIP-Prognose für das dritte Quartal von 6,4 auf 5,1 Prozen gesenkt und erwartet 4,4 Prozent Wachstum im vierten Quartal.

"Drakonische Massnahmen der Regierung führen möglicherweise zu den striktestesten Reiseverboten und Lockdowns seit dem Frühling 2020", sagte Lu Ting, Nomuras Chefökonom für China. Zudem belasteten Stürme, starke Regenfälle und Überschwemmungen die Infrastruktur.

4. Rohstoffpreise

China ist auf der Welt der grösse Importeur von Rohöl und Eisenerz. Eine wirtschaftliche Schwäche im Land könnte die Rally von Industriemetallen, wie sie 2021 beobachtet worden ist, zum Ende bringen. "Die Preise für die wichtigen Metalle werden im zweiten Halbjahr allgemein zurückgehen", schrieb Jia Mingxing, Vizepräsident der chinesischen Vereinigung der Metallbranche ausserhalb der Eisenindustrie.

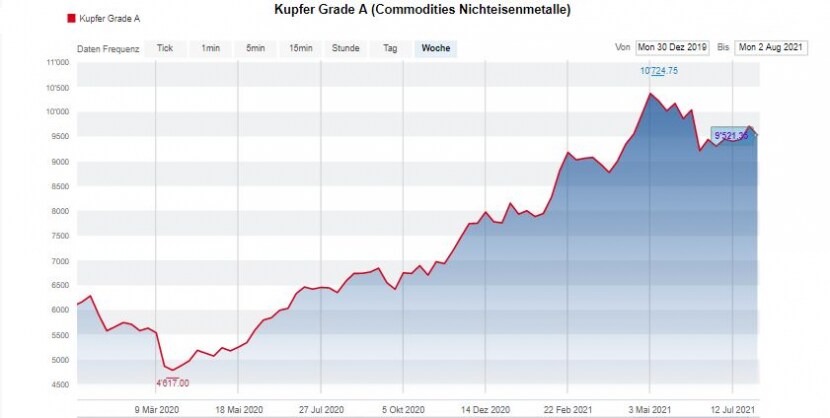

Die Entwicklung des Kupferpreises seit Anfang 2020 (Grafik: cash.ch).

Im Zuge der weltweiten Wirtschaftserholung hat die Nachfrage nach Kupfer den Kupferpreis in den vergangenen zwölf Monaten um 48 Prozent nach oben getrieben. Laut Jia gibt es aber kurz- und mittelfristig keine Aussicht für keinen Superzyklus bei Kupfer.

Die Rohstoffanalysten von Goldman Sachs oder der Citigroup sehen dies anders und gehen von weiter steigenden Preisen aus. Als grosser Importeur hat China allerdings auch ein Interesse an tiefen Rohstoffpreisen. Das Politbüro der kommunistischen Partei in China sagte Ende Juli, die Regierung verfolge Stabilität bei den Preise und dem Nachschub.

Mit Material der Nachrichtenagentur Bloomberg.