Die Stimmung am US-Aktienmarkt ist im Keller. Vor der Fed-Medienkonferenz am (heutigen) Mittwochabend sind die Indices an der Wall Street gefallen. Der S&P 500 und der Nasdaq 100 sind innerhalb von nur sieben Tagen um 6,2 respektive 7 Prozent zurückgekommen. Hintergrund ist der Falken-Kurs von Fed-Chairman Jerome Powell, der mit Zinserhöhungen die hohe Inflation in den Griff bekommen will.

Die Märkte gehen davon aus, dass die Fed die Zinsen um 0,75 Prozentpunkte auf 3,25 Prozent anheben wird. Damit wäre der fünfte Fed-Zinsschritt in diesem Jahr vollzogen.

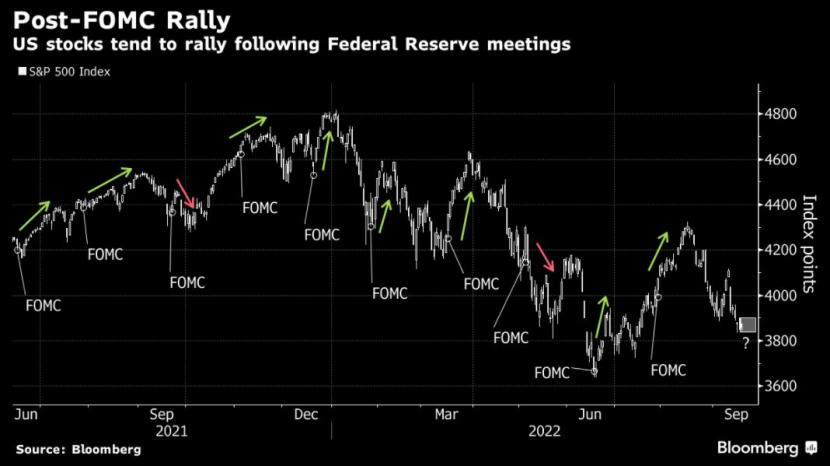

Aktien-Rallys nach Zinsentscheiden des Fed-Offenmarktausschusses (FOMC).

Aber wenn Erfahrung zu irgendetwas gut ist: Die Märkte könnten zumindest zu einem kurzen Kursanstieg übergehen, sobald der jüngste Zinsschritt analysiert und verdaut sein wird. In den vergangenen 18 Monaten ist der S&P 500 nach acht von zehn Fed-Sitzungen gestiegen. In den Tagen nach den Notenbank-Entscheiden vom Januar, März und Juni gingen die Kurse zwischen 6 und 9 Prozent nach oben - nachdem sie zuvor stark zurückgegangen waren.

"Die Erwartungen gehen sehr in Richtung einer 'hawkishen' Politik, und die Fed kann so handeln wie erwartet, und dennoch sanfter vorgehen als gedacht", sagte Brad McMillan, Anlagechef des Commonwealth Financial Network, gegenüber der Nachrichtenagentur Bloomberg. "Dies limitiert sehr wahrscheinlich den Abwärtstrend am Markt durch diese Notenbanksitzung, und könnte gar zu einer Aufwärtsbewegung in den nächsten Tagen führen."

Die Erwartung eines weiteren grossen Zinsschrittes der Fed hat die Rendite zehnjähriger Staatanleihen auf über 3,5 Prozent getrieben, den höchsten Stand seit 2011. Viele Investoren haben deswegen Aktien verkauft. Aber die extreme Bären-Haltung könnte sich als Unterstützung für Aktien herausstellen.

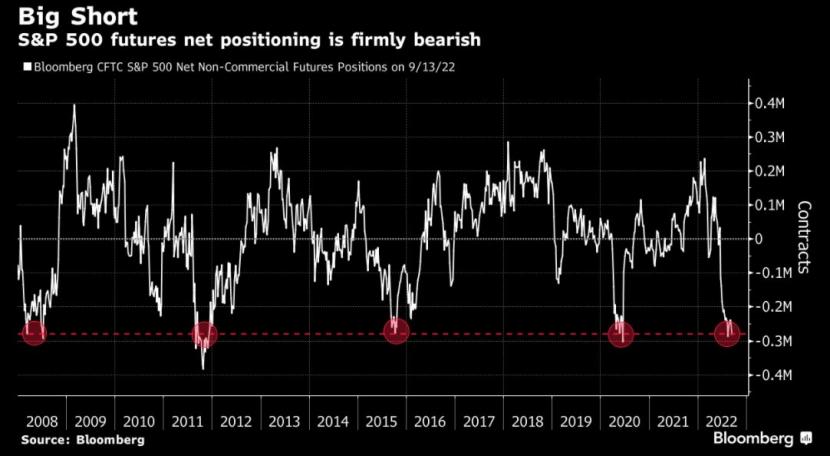

Die Nettopositionen im S&P 500 spiegeln die Bärenmarkt-Stimmung.

Fondsmanager sind so untergewichtet wie nie, während die Bargeld-Positionen so hoch sind wie nie zuvor, wie die Bank of America in einer Umfrage festgestellt hat. Bei S&P-500-Futures wird zum Teil eine Negativ-Sicht erkennbar, wie es sie zuletzt bei den Markteinbrüchen 2008, 2011, 2015 und 2020 gegeben hat. Aber eine sehr düstere Stimmung könnte ein "Contrarian"-Indikator sein.

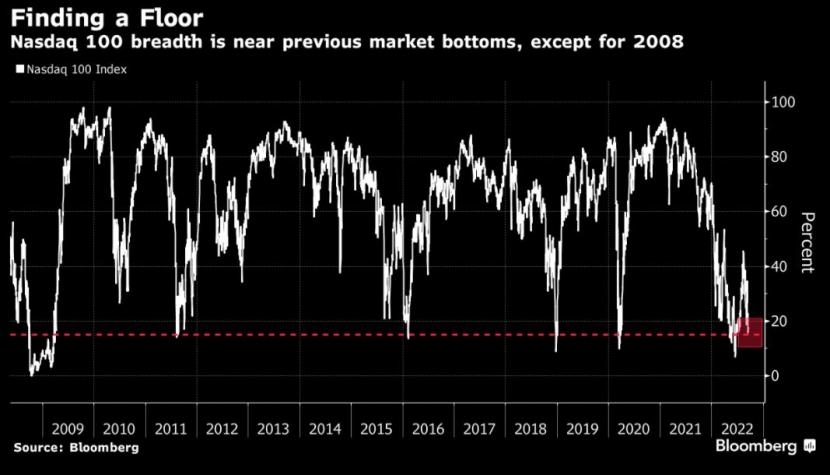

"Robuste Erträge, tiefe Positionen und breit abgestützte langfristige Inflationserwartungen sollten das Abwärtsrisiko ausgleichen", schrieben JPMorgan-Stategen unter dem häufig sehr optimistischen Marko Kolanovic am Anfang dieser Woche. Markttechniker sehen ebenfalls eine Bodenbildung, speziell bei Technologie-Aktien.

Der Nasdaq 100 hat dieses Jahr 27 Prozent verloren, und nur 16 Prozent seiner Konstituenten handeln derzeit etwas über dem rollenden Durschschnitt von 200-Tagen. Analysen zeigen, dass eine so breite charttechnische Absenkung früher eine Bodenfindung signalisiert hat - mit der Ausnahme der Finanzkrise 2008.

Die Erwartung einer Fed-Rally wird indessen nicht überall geteilt. Die Bewertungen von amerikanischen Aktien sind höher als in früheren wirtschaftlichen Schwächephasen. Ein Teil der Anleger ist vorsichtig, wenn es um Investionen mitten in einer Zinserhöhungsphase geht. Auch das mächtige R-Wort steht im Raum: "Wir erwarten eine übermässige geldpolitische Straffung, die Rezessionen auslösen wird", sagt Wei Li, Chef-Anlagestrategin bei Blackrock. Rezessionsrisiken sind ihrer Einschätzung nach immer noch nicht richtig eingepreist, weswegen sie bei Aktien untergewichtet ist.

(Bloomberg/cash)