Der Swiss Performance Index (SPI) übersprang Ende April 2017 erstmals in seiner damals fast 30-jährigen Geschichte die Marke von 10‘000 Punkten und kann sich seither dort behaupten. Seit März 2009, als die heute noch immer anhaltende Börsenhausse begann, konnte der SPI um 160 Prozent zulegen. Auch andere Indizes - wie etwa der deutsche DAX oder die US-Indizes Dow Jones und Nasdaq - erreichten immer neue Rekordstände.

Diese positiven Kursentwicklungen wecken bei Börsenexperten allerdings zunehmend Misstrauen. Anfang Jahr prophezeite etwa Investorenlegende George Soros einen Börseneinsturz - ausgelöst durch enttäuschte Investorenhoffnungen, die US-Präsident Donald Trump mit seinen Versprechungen ausgelöst hatte. Und auch Nobelpreisträger und Ökonom Robert Shiller warnte im März davor, dass der Markt deutlich überteuert sei.

Die Frage scheint also nicht ob, sondern wann die Börse zu einer starken Korrektur ansetzen wird. "What goes up, must come down", sagte bereits Sir Isaac Newton. Allerdings bezog sich der im 17. Jahrhundert lebende Naturforscher auf die Schwerkraft und nicht auf die Aktienmärkte. Trotzdem gilt dieses Gesetz auch für die Finanzmärkte und Aktien, wie uns die Geschichte lehrt.

In regelmässigen Abständen brechen die Aktienmärkte in grösserem Ausmass ein. Letztmals war dies während der Finanzkrise vor zehn Jahren der Fall, als sich der SPI zwischen Juni 2007 bis März 2009 mehr als halbierte. Zuvor kam es bereits zu zahlreichen weiteren Börsen-Crashs, der bekannteste ereignete sich im Jahre 1929.

Von der Hausse in die Panik

Doch weshalb sind Börseneinbrüche so unvermeidlich? Typischerweise werfen schlechte Nachrichten und unerwartete negative Ereignisse die Börse aus der Bahn. Etwa die Anschläge in New York am 11. September 2001 oder die plötzlichen Wachstumssorgen in China im August 2015. Meistens sind die Börsen jeweils schon in einem etwas labilen Zustand.

Gerade bei politischen Schocks sind jedoch die Einbrüche oftmals nur von kurzer Dauer. Länger andauerende Bärenphasen an der Börse kommen hingegen häufig aus dem Nichts. Gemäss dem 1996 verstorbenen US-Ökonomen Hyman P. Minsky sind finanzielle Instabilität und Finanzkrisen schlicht unumgänglich und Teil unseres kapitalistischen Systems. Salopp ausgedrückt ist die in der Gier von Investoren daran Schuld: Denn sie verschulden sich in Phasen des Aufschwungs zunehmend, um ihre Investments finanzieren zu können und noch mehr Profite herauszuschlagen.

Im Detail läuft Minskys Krisentheorie so: Zu Beginn eines Zyklus betreiben Investoren nur abgesicherte Finanzierungen. Die dadurch generierten Einnahmen genügen, um aufgenommene Kredite wieder zurückzuzahlen. Zunehmend werden die Investoren jedoch sorgloser, die Finanzierungen werden spekulativer. Kredite werden durch neue Kredite ersetzt, bis diese schliesslich in ein Schneeballsystem übergehen. Das macht die ganze Wirtschaft labil, an den Finanzmärkten entwickeln sich Spekulationsblasen, die früher oder später platzen.

Befinden sich die Finanzmärkte in einer Spekulationsblase, liegen die Aktienkurse deutlich über ihrer fundierten Bewertung. Immer mehr Anleger setzen auf Aktien, da sie nicht "die Dummen" sein und von der Aktienhausse ebenfalls profitieren wollen. In der letzten Phase der Spekulationsblase kommt es schliesslich zur "Hausfrauenrally": Auch Kleinanleger, die sich sonst kaum mit der Börse auseinandersetzen, legen in Aktien an. Der schnelle Reichtum lockt die Menschen. Aktien werden auf "Pump" gekauft. Ein Sinken der Aktienkurse kann dann plötzlich eine Panikreaktion auslösen. Geldgeber bangen um ihre Kredite und fordern sie zurück, Titel müssen daher massenweise abgestossen werden, die Aktienpreise fallen massiv. Es setzt eine Abwärtsspirale ein.

Aktuelles Umfeld verstärkt Blasengefahr

Das seit Jahren anhaltende niedrige Zinsumfeld gepaart mit der massiven Liquidität, die von den Notenbanken in Umlauf gebracht wird, befeuert Spekulationsblasen zusätzlich. Die Zinsen sind vielen Anlegern zu tief, sie wollen eine höhere Rendite erzielen. Sie setzen daher vermehrt auf risikoreichere Investments wie etwa Aktien, um diese zu einem späteren Zeitpunkt mit Gewinn verkaufen zu können.

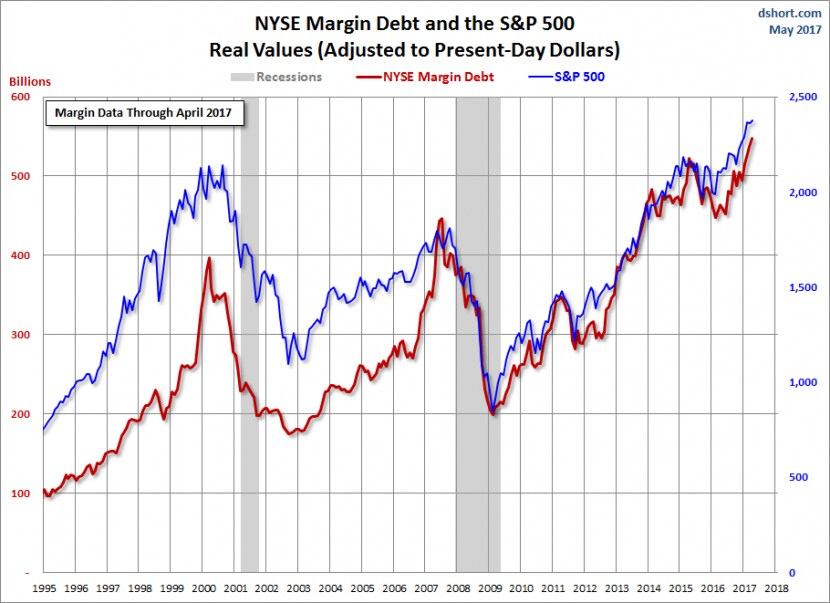

Auch wenn Kurseinstürze nie exakt prognostiziert werden können, gibt es doch einige Warnsignale. Neben der inzwischen hohen Bewertung verschiedener Aktienmärkte beunruhigt auch die "NYSE Margin Debt", welche die Summe aller ausstehenden Kredite zeigt, die für den Aktienkauf an der New Yorker Börse verwendet wurden (rote Linie Grafik unten). Die Börsen-Anleger waren kurz vor den letzten beiden Börsen-Crashs 2001 und 2007 jeweils stark verschuldet. So hoch wie derzeit war die Verschuldung allerdings selbst damals nicht. Ist das ein schlechtes Omen?

Ausstehende Kredite für Aktienkauf an der New Yorker Börse: