Für den US-Aktienmarkt war das Jahr 2022 bislang eines der schwächsten aller Zeiten. In einem Umfeld, das von hoher Inflation, steigenden Zinsen, geopolitischen Spannungen, Rezessionsangst und Lieferkettenproblemen geprägt ist, haben gerade wachstumsstarke Technologieaktien einen schweren Stand. Zu diesen zählt auch Apple, das in den Portfolios vieler Anlegerinnen und Anleger einen festen Platz einnimmt.

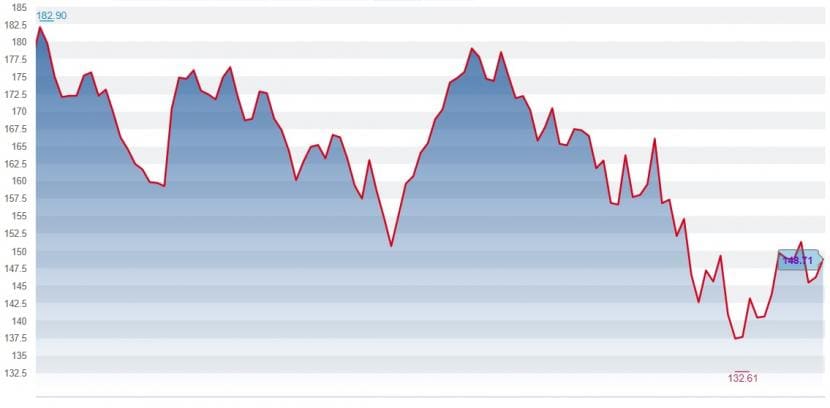

Nachdem die Apple-Aktie zu Jahresbeginn bei knapp 183 Dollar ein neues Rekordhoch markiert hatte, ist sie im schwachen Marktumfeld bis Mitte Mai im Tief um bis zu 27 Prozent zurückgekommen. Insbesondere Lieferkettenprobleme wegen den China-Lockdowns haben die Aktie belastet. Durch eine Gegenbewegung in den letzten drei Wochen konnte der Titel das Minus seit Jahresanfang auf rund 16 Prozent begrenzen.

Kursverlauf der Apple-Aktien seit Jahresbeginn (Quelle: cash.ch).

Apple steht damit besser da als der Technologieindex Nasdaq 100 mit einem Minus von 23 Prozent seit Jahresbeginn. Und auch die Konkurrenz wie Microsoft oder Alphabet (beide -19 Prozent) sind gegenüber Apple ins Hintertreffen geraten. Vergleicht man die Kursbilanz mit dem breiten S&P 500 (minus 13 Prozent) wird offensichtlich, dass bei Apple die Abgaben nicht mehr überdurchschnittlich stark vom Gesamtmarkt abweichen.

Warren Buffett mit grosser Apple-Wette

Wenn die Apple-Aktie fällt, ist einer stets zur Stelle: Warren Buffett. Der Starinvestor nutzte die Kursschwäche im ersten Quartal, um mit seiner Beteiligungsgesellschaft Berkshire Hathaway für 600 Millionen Dollar nachzukaufen. "Leider ist die Aktie wieder gestiegen, also habe ich aufgehört. Wer weiss, wie viel wir sonst gekauft hätten", sagte der 91-jährige Ende April gegenüber dem Börsensender CNBC.

Der einst technologie-scheue Buffett ist so überzeugt von Apple, dass der US-Konzern mittlerweile mehr als 40 Prozent des Aktienportfolios von Berkshire Hathaway ausmacht. Es ist gut möglich, dass dieser auch im laufenden Quartal mit dem Kurstaucher von Mitte Mai bei seiner "Lieblingsaktie" Apple nochmals zugekauft hat. Sollen daher Anlegerinnen und Anleger mit dem "Orakel aus Omaha" gleichziehen, der doch seit langem den Zukauf in der Schwäche als Anlagestrategie propagiert?

Die Apple-Wette von Warren Buffett steht auf solidem Fundament: Der Technologiekonzern aus dem kalifornischen Cupertino ist eine regelrechte Gelddruckmaschine. Das jüngste Quartal schloss Apple mit einem Netto-Cashbestand von 73 Milliarden Dollar in seiner Bilanz ab. Die Nettomarge belief sich auf 26 Prozent. Und in den letzten vier Quartalen hat das Unternehmen rund 102 Milliarden Dollar an freiem Cashflow erwirtschaftet.

Apple bleibt trotz Klumpenrisiko auf Wachstumskurs

Die grosse Finanzkraft ermöglicht es Apple, wiederholt Gewinne an Aktionärinnen und Aktionäre auszuschütten. Erst Ende April wurde ein neues Aktienrückkaufprogramm von 90 Milliarden Dollar aufgegleist, was das Abwärtspotenzial für den Titel zukünftig einschränken dürfte. In der Kombination mit der Kurskorrektur hat der hohe Gewinn zur Folge, dass das vorwärtsgerichtete Kurs-Gewinn-Verhältnis bei knapp 24 zu liegen kommt.

Dreh- und Angelpunkt für einen Investitionsentscheid ist aber das zukünftige Wachstum. Im ersten Quartal belief sich dieses trotz Probleme in der Lieferkette - Lockdown in China - auf 9 Prozent. Dank der Preissetzungsmacht und Kundentreue sollte der Konzern den Wachstumspfad auch bei hochbleibender Inflation und Konjunktureintrübung beibehalten können. Zudem sind die Ausgaben der Apple-Nutzer in allen Phasen des Konjunkturzyklus widerstandsfähiger als die von Nutzern anderer IT-Hardware.

Es ist bei Apple aber nicht alles Gold, was glänzt. Dass der Konzern rund die Hälfte des Umsatzes mit dem iPhone erwirtschaftet, ist ein Klumpenrisiko, das schon länger bekannt ist. Dieses ist aber zumindest überschaubar, da Apple vom eigenen Ökosystem und der Interoperabilität zwischen seinen Geräten profitiert. Die Bequemlichkeit, mit der man zwischen einem Mac, einem iPad und einem iPhone wechseln kann, bindet Nutzerinnen und Nutzer langfristig an Apple und sichert die hohen Margen.

Apple treibt Zahlungsgeschäft voran

Um die Apple-Anhängerschaft bei der Stange zu halten, sind neue und vor allem bessere Produkt in kurzen Zeitintervallen notwendig. Zwar präsentierte Apple Anfang diese Woche an seiner Entwickler-Konferenz nicht den grossen Wurf wie eine neue Datenbrille oder einen Apple-Car, doch positive Duftmarken wurden gesetzt. Der Konzern kündigte einen neuen Prozessor für seine neuen Mac-Computer an und zementiert damit seine Unabhängigkeit von seinem früheren Hauslieferanten Intel.

Zudem will Apple sein Zahlungsgeschäft ausbauen, indem es mehr Funktionen in Apple Pay und Wallet einbaut, die über das Bezahlen mit dem iPhone anstelle der Kreditkarte hinausgehen. Damit attackiert der Konzern direkt die Payment-Branche und stösst in einen neuen Bereich vor. Auch hat der Konzern grosse Pläne mit seiner Auto-Software CarPlay, die zukünftig auch Zugriff auf Auto-Funktionen wie die Steuerung der Klimaanlage bietet.

Das Apple-Universum gewinnt an Breite und durchdringt den Markt. Der Konzern steigert schon jetzt von Jahr zu Jahr den Umsatz mit Diensten wie Apple Music, Apple TV+ und Apple One, sodass die Services-Sparte bereits 20 Prozent des Gesamtumsatzes ausmacht. Das für die Zukunft wichtige Segment dürfte weiterhin gut doppelt so schnell wachsen wie der Gesamtkonzern.

Langfristig bietet sich bei Apple ein Kauf an

Dieser positive Wachstumsausblick und die grosse Finanzkraft sind die Gründe dafür, dass die absolute Mehrheit der von Bloomberg befragten Analysten die Aktie zum Kauf empfiehlt. Das durchschnittliche Kursziel liegt dabei bei 186 Dollar, was ein Aufwärtspotenzial von 25 Prozent auf die Sicht von zwölf Monaten impliziert.

Die Analysten der UBS haben in einer aktuellen Studie zudem den US-Markt nach Titeln durchkämmt, die mit Blick auf die zweite Jahreshälfte nur noch geringe Abwärtsrisiken, aber dafür reichlich Luft nach oben bieten. Unter Chance-Risiko-Aspekten seien insbesondere Aktien - Apple gehört auch dazu - attraktiv, bei denen das Risiko einer Rezession bereits gut eingepreist ist.

Kurz- und mittelfristig ist die Aktie zwar weiterhin nicht gegen Gesamtmarktturbulenzen und die Sorgen um die Lieferketten in China immun. Auf lange Sicht können Anlegerinnen und Anleger die Aktie dank Vorzügen wie Innovationskraft, Margenstärke und der starken Marktposition als Kauf bereits jetzt in Betracht ziehen.