Das Jahr 2023 hat gut gestartet. Die Aktienmärkte sind trotz weiter steigender Zinsen, sinkender Unternehmensgewinne und hartnäckiger Konjunktursorgen breit gestiegen. Den meisten Anlegerinnen und Anleger, die bei Aktien immer noch untergewichtet sind, verursacht diese Entwicklung aber Kopfschmerzen. Kein Wunder, dass die Angst, den Aufschwung zu verpassen, zunimmt - der Begriff FOMO (The fear of missing out) macht wieder die Runde. Diejenigen, die noch an der Seitenlinie verweilen, sind zunehmend dazu veranlasst, bei einem Rückgang zu kaufen.

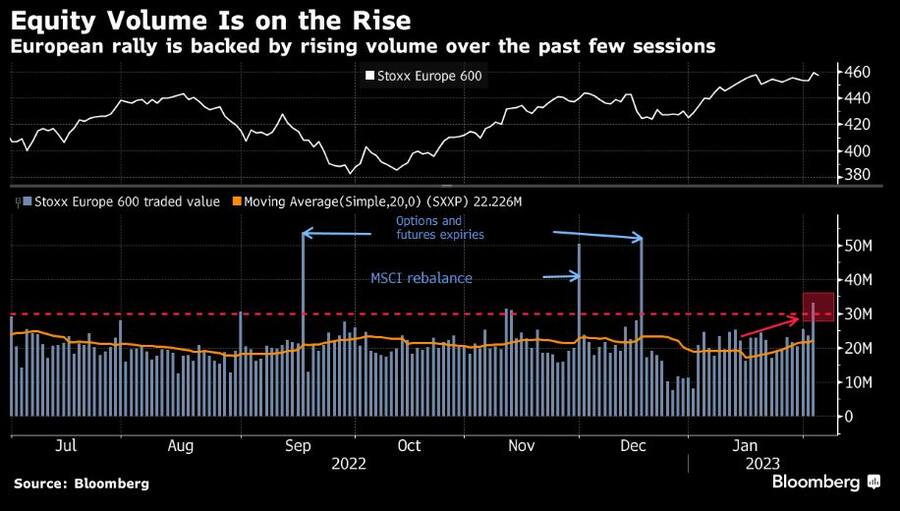

Die positive Stimmung hat zwei Ursprünge: Die rückläufige Inflation, das zunehmende Gerede über einen Höchststand der Anleiherenditen und eine robuste Wirtschaft lassen vermuten, dass erstens eine sanfte Konjunkturlandung doch noch möglich ist. Und der Markt glaubt zweitens zunehmend nicht mehr daran, dass die US-Notenbank Fed die Zinserhöhungen durchzieht - «Fight the Fed» lautet vielmehr das Mantra. Als Folge sind Investorinnen und Investoren zunehmend der Meinung, dass das Glas halb voll ist. Ansteigende Aktienvolumen und steigende Kurse sind die Konsequenz.

Das Aktienvolumen an den europäischen Börsen steigt.

"Die Tatsache, dass die Zentralbanken der bullishen Markterwartung nicht entgegengetreten sind, hat die Goldlick-Stimmung trotz der wenig inspirierenden Unternehmens-Ergebnisse beflügelt", sagt Barclays-Stratege Emmanuel Cau. Die meisten Anleger zögerten zwar, der Rallye zu folgen, und seien nach wie vor zu wenig in Aktien investiert, doch das könnte sich seiner Meinung nach angesichts der positiven Dynamik ändern.

Wann steigen die Skeptiker ein?

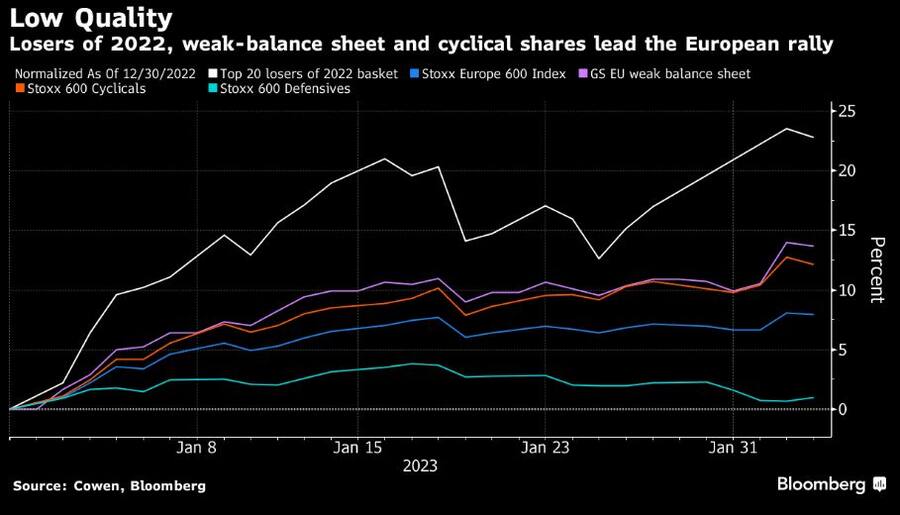

Einige Marktteilnehmer mögen die Qualität des starken Aufschwungs in Frage stellen, da er von Titeln angeführt wird, die im letzten Jahr zu den grössten Verlierern gehörten, sowie von angeschlagenen zyklischen Werten. Ein Teil des Aufschwungs könnte zudem auf die Eindeckung von Leerverkäufen und die Jagd der Anleger nach günstigen Bewertungen zurückzuführen sein, da diese Aktien seit Anfang 2022 im Durchschnitt immer noch 55 Prozent niedriger liegen.

Verlierer-Aktien führen die Rallye an.

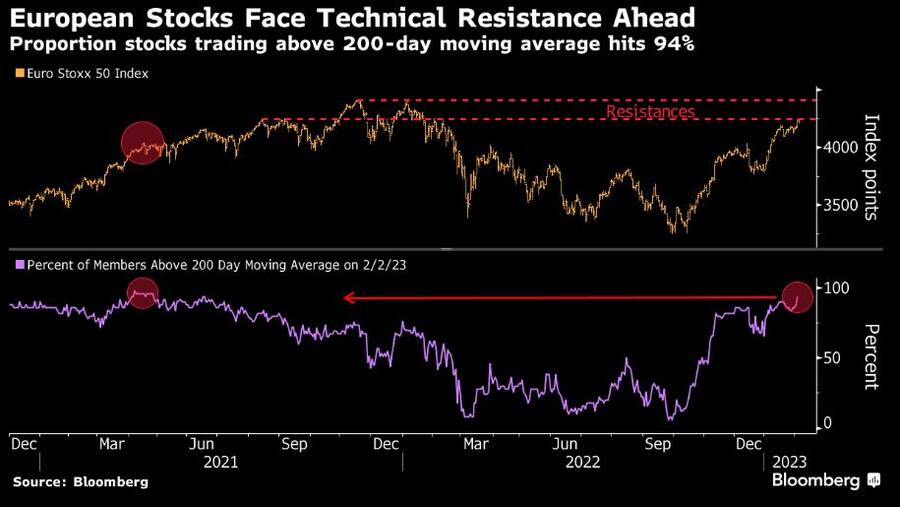

"Kurzfristig denke ich, dass die skeptischen Vermögensverwalter, die während der Rallye bisher untätig geblieben sind, nicht mehr lange passiv bleiben können. Dies könnte angesichts der technischen Niveaus, die wir erreichen werden, zu einem schnellen Anstieg führen, gefolgt von noch heftigeren Gewinnmitnahmen", sagt Mikael Jacoby, Leiter des Aktienverkaufs in Europa bei Oddo Securities.

Die Rallye scheint in vielerlei Hinsicht bereits überzogen und die grosse Frage ist, wo der Wendepunkt liegen könnte. Mehr als 90 Prozent der Euro Stoxx 50-Ritel werden über ihrem gleitenden 200-Tage-Durchschnitt gehandelt - der höchste Wert seit April 2021.

Europäische Aktien stossen an technischen Widerstand.

Rallye bereits überzogen

Die Strategen der Bank of America gehen davon aus, dass die Straffung der Geldpolitik ihren Tribut in der Wirtschaft und an den Märkten fordern wird. Chefstratege Michael Hartnett sagte, dass die Höchststände des S&P 500 im ersten Quartal "wahrscheinlich noch vor dem Valentinstag" erreicht werden. Für Sebastian Raedler, Stratege für europäische Aktien, ist es "unwahrscheinlich, dass Aktien einen Abschwung vermeiden", wenn die Rezession eintritt.

Die ersten Opfer eines Umschwungs könnten zyklische Aktien sein. Diese konjunktursensiblen Aktien haben sich in den letzten Monaten deutlich besser entwickelt als defensive Werte und sind kurz davor, die Verluste auszugleichen, die sie nach dem Einmarsch Russlands in die Ukraine erlitten haben. Dieser Umstand lässt vielmehr vermuten, dass sie trotz eingetrübten Konjunkturlage bereits eine weitere wirtschaftliche Expansion eingepreist haben.

Zyklische Titel preisen eine sanfte Konjunkturlandung ein.

Wenn die eher enttäuschende, wenn auch nicht katastrophale Gewinnsaison die Anleger nicht beunruhigt hat, haben die Analysten ihre Schätzungen stillschweigend weiter gesenkt. Der Anteil der Unternehmen, die ihre Gewinnprognosen übertreffen, ist in diesem Quartal sowohl in Europa als auch in den USA deutlich gesunken. Wir bezweifeln, dass die derzeitige Stabilisierung der europäischen Makrodaten in diesem Jahr in einen bedeutenden Wirtschaftsaufschwung übergehen wird, da sich die höheren Zinsen und die steigenden Energiekosten erst mit Verzögerung auswirken werden", so Graham Secker, Stratege bei Morgan Stanley.

Secker weist auch darauf hin, dass es zwei Jahre dauert, bis sich die Auswirkungen von Zinserhöhungen in den nachlaufenden EPS niederschlagen. "Unsere Top-Down-EPS-Prognose von minus 10 Prozent in diesem Jahr erscheint uns immer noch sehr plausibel.ss

Gestaffeltes Anlegen verhindert FOMO

Eine Möglichkeit für Anlegerinnen und Anleger die momentane Marktphase unbeschadet und ohne zu stark strapazierte Nerven zu durchstehen, sind Investments, die Stabilität bieten. cash.ch hat hier fünf Ideen vorgestellt. Eine andere Möglichkeit liegt darin, grundsätzlich auf eine Investmentstrategie zu setzen, der das auf und ab an den Börsen wenig anhabt.

Die Idee, auch ungeachtet von Börsenturbulenzen zu investieren und diese zu umschiffen, liegt dem gestaffelten Anlegen zugrunde. Statt einmal zu investieren, wird regelmässig, am besten stur zu gewissen Zeitpunkten angelegt. Beispielsweise einmal im Monat, immer denselben Betrag. Wer noch mehr Sicherheit sucht, setzt auf ein diversifiziertes Portfolio kostengünstiger Exchange Traded Funds (ETF).

Auf diese Weise nimmt man teil, wenn die Börsen steigen und vermeidet gleichzeitig die Folgen übermässiger Schwankungen. Denn bei tiefen Kursen werden mehr Wertpapiere gekauft, bei hohen Kursen weniger. Die Folge ist ein sogenannter Durchschnittskosten-Effekt. Langfristig erzielt man so zwar generell weniger Rendite als mit einem erfolgreichen Einzelinvestment, doch im Falle mittel- und langfristig steigender Kurse trotzdem Wertsteigerung. Denn über die vergangenen fast 100 Jahre legten Schweizer Aktien im Schnitt über 7 Prozent pro Jahr zu.

In dieser Strategie ist es zunächst egal, ob die Börsen in der Krise stecken oder wie momentan gut laufen. Das hat zur Folge, dass Anleger sich nicht mit dem "Timing-Problem" herumschlagen müssen. Sprich, es wird weniger relevant, am Markt den richtigen Zeitpunkt zu erwischen und die Frage, ob auf die Rallye eine Korrektur folgt, erübrigt sich.

(Mit Material von Bloomberg)

2 Kommentare

Die Party ist nun endgültig vorbei! Privatanleger wird dringendst geraten, sofort zu verkaufen! Speziell im angelsächsischen Raum wird auf den SMI gewettet, dass dieser in absehbarer Zeit auf 5'000 fallen wird.

Die UBS-Analysten sehen 10'000 Punkte als möglichen Boden. Wenn's Weltkrieg gibt dann eher bei 5'000 Punkten.....