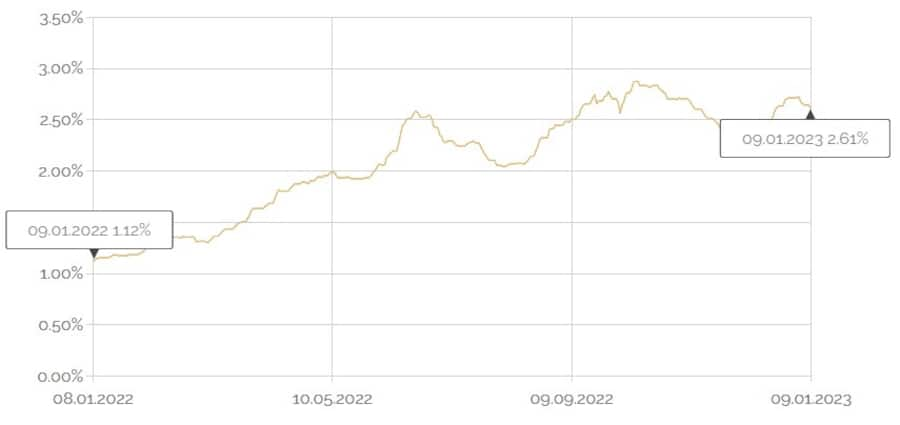

Mitte Dezember hat die Schweizerische Nationalbank (SNB) den Leitzins um einen halben Prozentpunkt auf 1 Prozent angehoben. Daraufhin hat sich der Zinsindex für Wohnimmobilien des Vergleichsportals Hypotheke.ch nach einem zwei Monate langen Rückgang bis Ende Jahr von 2,36 auf 2,71 Prozent nochmals verteuert. Der Jahreshöchststand vom Oktober bei knapp 2,9 Prozent wurde aber nicht mehr erreicht.

Seit Anfang Jahr geht der Hypotheke-Zinsindex dank der Korrektur bei den Festhypotheken wieder nach unten und steht aktuell bei 2,62 Prozent. "Die Erwartung steigender Zinsen scheint sich bei den Festhypotheken verflüchtigt zu haben", sagt Adrian Wenger vom VZ Vermögenszentrum gegenüber cash.ch. Der Markt gehe vielmehr davon aus, dass die Festhypotheken mit langer Laufzeit bereits "zu" teuer seien.

Zinsindex für Wohnimmobilien auf Jahressicht.

Es wird wegen des sich abzeichnenden Konjunktureinbruchs und den sinkenden Inflationsraten mit immer weniger Zinsschritten der Notenbanken gerechnet, was im neuen Jahr die Renditen der zehnjährigen Bundesobligationen hat korrigieren lassen. Auch die für die Festhypotheken entscheidenden Refinanzierungssätze (Swaps) sind zurückgekommen. Der Swap-Satz setzt sich dabei aus den Renditen der Bundesobligationen mit gleicher Laufzeit und einem Aufschlag für das Risiko am Swap-Markt zusammen.

Die jüngste Entwicklung darf nicht darüber hinwegtäuschen, dass hierzulande der Zinsschock bei der Wohnfinanzierung deutlich durchgeschlagen hat. Gegenüber einem Jahr haben sich die jährlichen Zinskosten im Durchschnitt um 12'640 Franken erhöht. Das sind 1053 Franken mehr im Monat.

Bei den Festhypotheken: Zinsschock gehört der Vergangenheit an

Die aktuellen "Schaufensterpreise" für Schweizer Hypotheken mit fünf Jahren Laufzeit fangen auf den bekannten Vergleichsplattformen bei 2,10 Prozent an, bei Wohnkrediten über zehn Jahre lautet das günstigste Angebot auf 2,31 Prozent. Je nach Einkommen, Höhe des Eigenkapitals oder Art der Immobilie können andere Zinssätze ausgehandelt werden. Für Hypothekarnehmerinnen und -nehmer, die keine Top-Bonität mitbringen, können die Zinskosten allerdings auch deutlich höher ausfallen. Wie man beim Verhandeln von Hypotheken die Zinskosten optimiert, hat cash.ch hier erklärt.

Niedrigste Hypothekarzins-Angebote oder Richtwerte auf Vergleichsplattformen:

| Hypotheke.ch* | Moneyland** | Comparis* | |

| Saron (Marge) | 0,52 Pte. | 0,58 Pte. | 0,58 Pte. |

| Festhypothek 5 Jahre | 2,10 Prozent | 2,32 Prozent | 2,25 Prozent |

| Festhypothek 10 Jahre | 2,31 Prozent | 2,55 Prozent | 2,40 Prozent |

*Nur Topkonditionen, allgemeine Angaben - der tatsächliche Zins kann wegen verschiedener Faktoren höher sein. ** Beste Konditionen für eine Neuhypothek über 800'000 Franken bei 1 Millionen Franken Immobilienwert im Kanton Zürich, Richtwerte.

Weil bei der Refinanzierung Versicherungen und Pensionskassen gegenüber den Banken im Vorteil sind, schneiden diese in Vergleichen meist sehr gut ab. Bei der Zinsmarge sind die Unterschiede zwischen den Anbietern jedoch beträchtlicher. "Unseren Auswertungen zufolge liegt die Zinsmarge der Hypothekargeber derzeit zwischen 0,4 und 1 Prozentpunkte", sagt Hypothekenexperte und Geschäftsführer von Oxifina, Giampiero Brundia, gegenüber cash.ch.

Für Brundia wird sich die 10-jährige Festzinshypothek mit Ausschlägen von 0,25 Prozentpunkten gegen unten und oben auf heutigem Niveau einpendeln. Zudem sei eine zukünftige SNB-Zinserhöhung von 0,25 Prozentpunkten schon eingepreist. "Die besten Angebote liegen derzeit bei 2,30 Prozent und dürften in den nächsten Monaten zwischen 2,20 und 2,50 Prozent betragen", prognostiziert der Hypothekenexperte. Bei den Festhypotheken am längeren Ende zeichne sich daher eine Entspannung ab.

Auch Burak Er, Head Research beim Immobilien- und Hypothekendienstleister Avobis, erwartet für die kommenden Monate, dass der Zinssatz für eine 10-jährige Festhypothek um sein aktuelles Niveau von etwa 3 Prozent schwanken wird, wobei deutliche Ausschläge nicht auszuschliessen seien. "Aus heutiger Sicht erwarten wir keine aggressiven Erhöhungen, wie es im Jahr 2022 der Fall war", sagt er gegenüber cash.ch.

Zinskosten für Saron-Hypothek werden weiter steigen

Die tiefste Marge für eine Saron-Hypothek liegt bei den Vergleichsplattformen bei 0,52 Prozentpunkten. Mit einem Saron-Zins von 0,95 Prozent, der sich direkt am Leitzins der SNB orientiert, liegen damit die tiefsten Zinskosten bei 1,47 Prozent. Dieses Niveau wird sich bis zur nächsten geldpolitischen Lagebeurteilung der SNB am 23. März auch nicht verändern.

"Wir gehen davon aus, dass die Schweizerische Nationalbank den Leitzins im ersten Halbjahr 2023 um 0,25 Prozent erhöht und anschliessend pausiert", sagt Brundia. Damit würde auch die Saron-Hypothek um 0,25 Prozentpunkte ansteigen und würde damit immer noch deutlich unter einer zehnjährigen Festhypothek zu liegen kommen. Doch die Festhypotheken werden relativ gesehen klar attraktiver, da die Zinskurve in den nächsten zwei bis drei Jahren flacher wird.

Auch Wenger rechnet damit, dass die SNB nochmals die Leitzinsen anheben wird. Insbesondere dann, wenn die Fed und die EZB diese ebenfalls erhöhten. "Mit den getätigten Zinserhöhungen nähert man sich bereits dem Inflations-Zielband an, darum ist das Ziel bald erreicht", sagt der Hypothekenexperte. Zurückhaltender ist Er von Avobis, der aufgrund der hartnäckigen Inflationsproblematik für die beiden Sitzungen im ersten Halbjahr insgesamt mit einer Leitzinserhöhung von 50 Basispunkten rechnet.

Saron für Mutige - Vergleichen und amortisieren für Alle

Wer sinkende Zinsen erwartet, schliesst aber weiterhin keine Festhypotheken ab. Man ist bei dieser Strategie aber nicht nur exponiert, wenn der Saron rasch und stark steigt: Der Anbieter kann die Marge ebenfalls anpassen, wenn keine Vertragsbindung besteht. Doch Geldmarkthypotheken waren in der Vergangenheit langfristig betrachtet die mit Abstand günstigste Form der Immobilien-Finanzierung, was als Argument viele überzeugt hat.

Saron-Hypotheken sind trotzdem nur etwas für diejenigen, die risikofähig und risikofreudig sind. Für viele Immobilienbesitzer bietet sich daher eine Kombination an, da man so das Risiko streuen kann. Dabei sollte man aber die Endlaufzeiten der Hypotheken so setzen, dass ein Ausstieg wieder möglich ist. Dies verbessert schlussendlich auch die Verhandlungsposition gegenüber dem Anbieter.

Andere Themen sind aber ebenso wichtig: "Heute wichtiger denn je ist es, die Hypothek auszuschreiben und verschiedene Angebote einzuholen. So kann trotz gestiegenem Zinsniveau viel Geld gespart werden", rät Brundia. Bei einer Hypothek von einer Million Franken, einer Laufzeit von zehn Jahren und einer Zinsdifferenz von 0,60 Prozentpunkten (2,3 anstatt 2,9 Prozent) beträgt die Kostenersparnis 60'000 Franken.

Auch die Amortisation wird angesichts des letztjährigen Zinsschocks wohl beliebter. Anstatt das Ersparte an der derzeit volatilen Börse anzulegen, können mit einer Schuldreduktion die Zinskosten reduziert werden. Es erstaunt daher nicht, dass sich laut einer Umfrage des Vergleichsportals Comparis immer mehr Wohneigentümer überlegen, ihren Kredit schneller abzutragen.

5 Kommentare

Die Geldmarkt-Hypotheken - Saron - sind der SNB ein Dorn im Auge. Sie wird alles tun damit diese Art von Hypotheken-Finanzierung verschwindet. Das heisst dass der Saron-Zinssatz der SNB kontinuierlich steigen wird, so dass die Marge der Banken z.Zt. 0.52 % plus der Saron-Zinssatz in etwa gleich sein werden wie die Festhypotheken..... diese billige Art von Wohneigentum-Finanzierung wird entsprechend verschwinden.....

Sagt welcher Markus und warum und begründet das wie?

Seltsames Statement...

Finde ich ebenfalls extrem seltsam, arbeite selber im Finanzbereich und sehe hierfür absolut kein Trend oder eine Begründung.

Die Saron-Hypothek ist und bleibt attraktiv und ist sicher kein Dorn im Auge der SNB. Seltsame Aussage von Markus .

Es existiert kein "SARON-Zinssatz" der SNB, dieser wird zwischen den Kredit Geber und Nehmer ausgehandelt.