Die Börsen kennen derzeit nur eine Richtung: steil aufwärts. Der Swiss Market Index (SMI) knackte jüngst erstmals wieder die 10'000-Marke. Damit hat er seine Verluste durch den Corona-Schock seit Mitte März um mehr als zwei Drittel wieder aufgeholt. Viele Anleger und auch Institutionelle Investoren haben die Erholungsrally weitestgehend verpasst.

Durch den starken Rebound an den Märkten sind auch die Bewertungen wieder angestiegen. Da lohnt es sich, nach Investitionsfeldern Ausschau zu halten, die ihre Erholung noch vor sich haben.

Die Vermögensverwaltungsbank Schroders stellt in einer Studie drei Anlagechancen vor, die vom Markt derzeit noch weitestgehend übersehen werden. In allen drei Investmentfeldern sind die Bewertungen tief und das Sentiment spricht derzeit (noch) gegen ein Investment.

1. Europäische Bankentitel

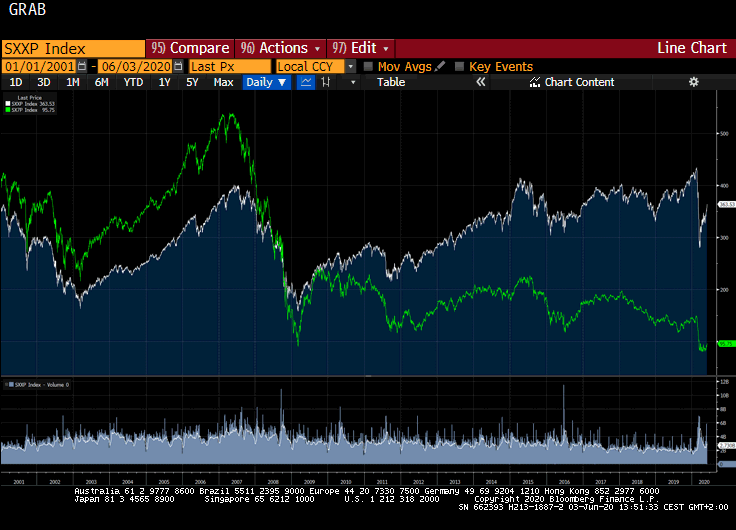

In den Märkten der Industrieländer gibt es wohl kaum unbeliebtere Titel als jene der Banken. Und das völlig zurecht, wie die folgende Grafik zeigt. Während sich der breite europäische Index Stoxx Europe 600 seit der Finanzkrise stetig weiter nach oben kämpft, tritt der europäischen Bankenindex auf der Stelle. Laut Schroders liegt die Underperformance des Stoxx Europe 600 Banks seit der Finanzkrise gegenüber dem breiten Markt bei sage und schreibe 120 Prozent.

Kursentwicklung des Euro Stoxx 600 (weiss) und Euro Stoxx 600 Banks (grün) seit 2001, Quelle: Bloomberg

Und darin liegt laut den Analysten auch die Chance. So sei die Diskrepanz zwischen den Bewertungen von Bankentiteln und jenen des Gesamtmarktes so hoch wie nie. Das durchschnittliche Kurs-Gewinnverhältnis (KGV) im europäischen Bankensektor notierte mit 9,3 rund 40 Prozent unter dem Markt-KGV (15,5).

Licht am Ende des Tunnels sieht Schroders vor allem dadurch, dass das europäische Bankensystem heute weitaus stabiler aufgestellt ist als noch bei der Finanzkrise. Zudem sei es eine Riesenchance, dass die europäischen Regierungen den Banken grosse Kreditgarantien zugesprochen haben. Damit könnten sie auch in unsicheren Zeiten, Kredite vergeben.

Falls die Finanzinstitute es weiterhin schaffen, ihr Geld in Form von Krediten in die Privatwirtschaft zu bringen, anstatt es bei der EZB zu horten, sei das langfristig positiv für die Profitabilität, so die Analysten.

2. Der US-Energie-Sektor

Der Energiesektor in den USA ist wohl eine der am meisten gebeutelten Branchen der Coronavirus-Krise. Das weltweite Herunterfahren der Wirtschaft hat die Öl-Nachfrage einbrechen lassen, genauso wie die Preise – trotz der leichten Erholung zuletzt. Doch dabei wird übersehen, dass sich dieser Sektor schon vor der Corona-Krise in einer Krise befand. Laut Schroders machten Aktien aus dem Energie-Sektor 2008 noch 16 Prozent des S&P 500 aus. Dieser Anteil ist sukzessive auf drei Prozent gefallen.

Schroders sieht denn auch die Rendite-Chancen im Energie-Sektor nicht im Gesamtmarkt. Vielmehr gehen die Analysten davon aus, dass es einige Opfer geben wird. Doch das sei die grosse Chance für die Überlebenden. Auch in Zukunft werde mit Öl noch viel an Geld zu verdienen sein. Wichtig sei, dass sich Anleger solide Unternehmen aussuchten, mit starker Bilanz und einem kompetentem Management.

3. Brasilianische Aktien

Dass die Emerging Markets während der Coronavirus-Krise besonders heftig unter die Räder gekomen sind, ist kein Geheimnis. Auch nicht, dass sich deren Erholung noch im Anfangsstadium befindet. Am härtesten getroffen wurde der brasilianische Aktienmarkt, der seit Anfang 43 Prozent verloren hat.

«Idealer Bounceback-Kandidat» - Goldman Sachs empfiehlt, jetzt bei den schlechtesten Aktien der Welt einzusteigen https://t.co/XP8siMzUxg pic.twitter.com/ORb47NQ1TM

— cash (@cashch) May 25, 2020

Für Schroders lauert hier eine weitere, von Anlegern bisher völlig übersehene Chance. Auch hier seien vor allem Banken-Titel interessant, weil diese auf historisch tiefen Bewertungsniveaus notierten. Sobald sich die Corona-Situation wieder stabilisiere, werde sich auch dieser Sektor erholen, so die Analysten. Schroders ist bei Brasilien-Aktien nicht allein: Auch Goldman Sachs empfahl jüngst, in brasilianische Aktien einzusteigen.