Die Swatch-Aktie ist der beste Titel im Swiss Market Index (SMI) seit Jahresstart, dies mit einem Plus von 23 Prozent. Seit einem Mehrjahres-Tief im August 2016 hat der Kurs um 92 Prozent zugelegt. Michael Clements von Syz Asset Management hat in dieser Zeit sehr gut mit der Schweizer Uhren-Aktie verdient: Der britische Fondsmanager legte die Aktie in seine drei Fonds, als der Kurs wegen deutlicher Absatzeinbrüche im wichtigen Markt China im Keller gelegen hatte.

In den drei Fonds "Oyster European Opportunities", "Oyster European Selection" und "Oyster Continental European" ist Swatch jeweils unter den grössten Positionen. Clements verfolgt den "Contrarian"-Ansatz, er investiert also in der Erwartung steigender Kurse vor allem in kursschwache, aber ansonsten stabile Unternehmen. Der Bieler Uhrenkonzern weist seiner Ansicht nach eine nachhaltige Stärke auf: "Swatch hat sehr solide Marken und kann einen hohen Free Cash Flow generieren", wie er im cash-Video-Interview sagt.

"Leute glaubten damals, dass die Absatzschwäche in China ein struktureller Rückgang war - wir waren anderer Meinung und sahen den Rückgang als zyklisch an." Diese Einschätzung hat sich bewahrheitet. Die Schweizer Uhrenexporte haben sich deutlich erhöht - wobei auch der Absatz in der Schweiz selber wieder angezogen hat. "Die Resultate bei Swatch und bei Luxusgüterkonzernen im allgemeinen zeigen, dass sich der Contrarian-Ansatz ausbezahlt hat, jetzt, wo die Nachfrage mit einem lauten Rauschen zurückkommt."

Luxusgüter und Duty-Free-Produkte

Am Markt sind die Meinungen geteilt, was mit der Swatch-Aktie weiter passieren wird. Hat der Kursansteig bei rund 490 Franken einen Höhepunkt erreicht? Falcon-Bank-Anlagechef Daniel Egger sagte vor kurzem im Börsen-Talk, er würde dieser Aktie "nicht mehr nachrennen."

Clements ist anderer Meinung: Swatch sei zwar kein klassisches Contrarian-Investment mehr, und einige der Erwartungen, die durch die wachsenden Uhrenexporte genährt wurden, seien eingepreist. Doch habe die Aktie noch Aufwärtspotenzial. Die chinesische Mittelschicht werde weiter für Nachfrage sorgen, das langfristige Wachstumspotential sei intakt.

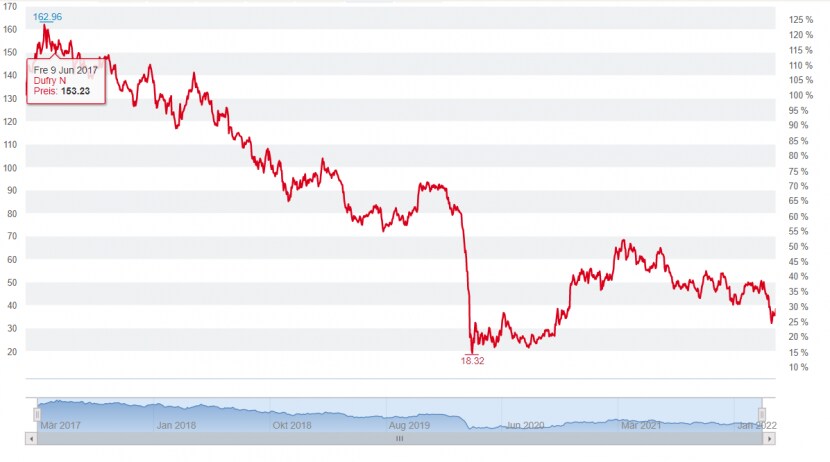

Der Kurs der Dufry-Aktie seit Anfang Mai 2015 (Grafik: cash.ch)

Ausser für das SMI-Mitglied Swatch hat Clements auch für Dufry im Swiss Leader Index (SLI) etwas übrig. Die Aktie des Reisedetailhändlers erfüllt Contrarian-Anforderungen objektiv gesehen heute besser als Swatch - zumindest, was die Performance der vergangenen 12 Monate betrifft: Vor fast exakt einem Jahr drehte der Kurs ins Minus, seit Mai 2017 mit einem Rückgang um 14 Prozent.

Die wachsende Mittelschicht weltweit und das Wachstum des Flugverkehrs würden dem Duty-Free-Konzern, Marktführer mit 20 Prozent Marktanteil, voranbringen. Die Anleger seien bei Dufry besorgt wegen der durch Zukäufe strapazierten Bilanz und wegen Flughafengebühren gegenüber Reisedetailhändlern. "Wir sehen diese Probleme auch, aber wir denken, dass die Verschuldung unter Kontrolle und der Cash Flow stark sind." Anleger könnten sich auf eine gute Cash-Flow-Generierung und hohe Renditen einstellen. "Dufry ist ein hochqualitativer Player", sagt Clements.

VIX-Index auf Höchstständen

Generell ist der Schweizer Aktienmarkt laut Clements aber teuer: "Für Investoren wie uns, die auf die Bewertungen achten, kann dies ein Problem sein." Das Marktumfeld generell sei im Moment für Contrarians gut: "Marktvolatilität ist grossartig für Stock Pickers", so Clements. Ein typischer Contrarian-Ansatz ist schliesslich, auf mehr Volatilität zu setzen, wenn der Markt generell eher tiefe Schwankungen erwartet.

"Ende 2017 bestanden zwischen 11 und 12 Prozent unseres Portfolio aus Unternehmen, die von einer erhöhten Volatilität profitieren sollten." 2017 war eines der ruhigsten Jahre, die der Volatilitätsindex VIX anzeigte, mit einem Tiefstand von gut 9 Punkten im November. Im vergangenen Februar strang der VIX dann explosionsartig auf 37 Punkte. "In dieser Situation haben wir mit unserem Portfolio sehr viel verdient", sagt Clements. Die höhere Volatilität - aktuell steht der VIX bei knapp 14 Punkten - erlaube es derzeit auch, neue unterschätzte Aktien für Contrarian-Investments zu suchen, sagt Clements.

Im cash-Video-Interview äussert sich Michael Clements auch zum Thema erneuerbare Energien. Er nennt ein grosses dänisches Windturbinen-Unternehmen aus diesem Bereich, das seinen Erwartungen gerecht wird.