Sie heissen Mini-Futures und Warrants, verfügen zum Teil über ein "Knock Out" und hängen machmal davon ab, ob ein Wertpapier einen "Strike" berührt: Die Rede ist von Hebelprodukten. Diese Finanzvehikel verwenden einen Basiswert, beispielsweise eine Aktie, und versehen diese mit einem "Hebel". Wie sie genau funktionieren, wird im Kasten unten erklärt.

Hebelprodukte haben im wesentlichen gemeinsam, dass sie mit relativ geringem Einsatz von Kapital hohe Renditen ermöglichen. Weil dies aber unter der Inkaufnahme geschieht, dass das eingesetzte Geld manchmal verloren gehen kann, haben sie den Ruf von Zocker-Investments. Privatanleger mit moderater Risikofähigkeit werden vor ihnen in der Regel gewarnt.

Versicherer und Bitcoin

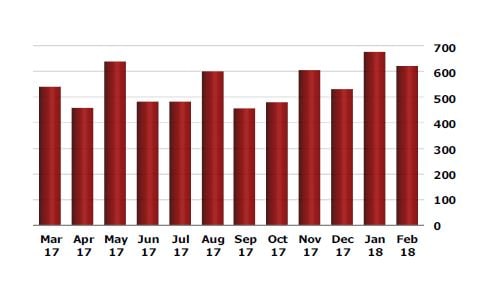

Fest steht: Seit Anfang Jahr wurden Hebelprodukte gut nachgefragt. Erhebungen von Derivate Partners zufolge beliefen sich die Umsätze von Hebelprodukten zwischen 600 und 700 Millionen Franken monatlich. In den zehn Monaten davor lagen die Werte teils deutlich tiefer, wie der Informationsdienstleister für strukturierte Produkte errechnet hat.

Umsätze mit Hebelprodukten in der Schweiz in Millionen Franken (Grafik: Derivative Partners AG).

Der Grund dürfte einigermassen einleuchten: Eine höhere Volatilität lässt auch die Umsätze bei Hebelprodukten emporschnellen. Und an Kursschwankungen mangelte es in den turbulenten Handelstagen seit Beginn dieses Jahres bekanntermassen nicht, auch wenn die Volatilität im März etwas zurückgegangen ist.

Die Märkte setzten dabei auf interessante Basiswerte, womit sie bei genauer Betrachtung Anhaltspunkte zu Markt-Stimmungen geben. Bei Warrants war das umsatzstärkste Produkt im Februar ein Put-Warrant auf den Swiss Market Index SMI. Diese Anleger gehen davon aus, dass der Leitindex innerhalb bestimmter Laufzeiten im Kurs sinkt.

Top-Trades bei Warrants (Februar 2018)

| Symbol | Basiswert | Attribut | Emittent | Umsatz (Mio. Fr.) | Trades |

| SMIAWZ | SMI | fallend | ZKB | 3,02 | 120 |

| SREABZ | Swiss Re | steigend | ZKB | 2,91 | 64 |

| ROGCEZ | Roche | steigend | ZKB | 3,04 | 23 |

| WAMCGV | AMS | steigend | Vontobel | 7,05 | 15 |

| WAMCFV | AMS | steigend | Vontobel | 5,20 | 5 |

Tabellen: Derivative Partners AG

Call-Warrants gab es besonders häufig für Swiss Re, Roche und AMS. Dass gerade bei Börsen-Turbulenzen mit defensiven Aktien wie Swiss Re und Roche auf Kurssteigerungen gesetzt wird, ist nicht erstaunlich. Die Aktie des Halbleiterherstellers AMS wiederum ist ein viel gehandelter Titel, dessen Kurs am Markt zum Teil deutlich schwankt. Da noch einen Hebel daranzusetzen, ist natürlich eine Verlockung.

Bei Warrants mit Knock-Out wurde mit rund 20 Millionen Franken am meisten Geld in einen Call-Warrant der Bank Julius Bär auf der Swiss-Life-Aktie gesetzt. Doch nur etwas weniger Geld, 18 Millionen Franken, floss in einen ebenfalls von Julius Bär emittierten Put-Warrant, ebenfalls auf Swiss Life. Ein Teil der Investoren ging vom Überschreiten gewisser Kursmarken aus, der andere Teil von einem Unterschreiten. Ganz klar: Da werden Wetten abgeschlossen.

Top-Trades bei Mini-Futures (Februar 2018)

| Symbol | Basiswert | Attribut | Emittent | Umsatz (Mio. Fr.) | Trades |

| MXBTTV | Bitcoin (BTC/USD) | fallend | Vontobel | 7,51 | 403 |

| MXAGB | Silber | steigend | Vontobel | 3,60 | 72 |

| D11RCH | Dax Index Future Dec 2017 | fallend | Raiffeisen | 19,91 | 58 |

| D12RCH | Dax Index Future Dec 2017 | steigend | Raiffeisen | 3,85 | 44 |

| MUHAKV | Swatch | steigend | Vontobel | 3,20 | 25 |

Bei Mini-Futures sammelte am meisten Investorengeld ein Short-Vehikel auf dem Dax ein. Der deutsche Leitindex ist bei Schweizer Emittenten und Anlegern ganz allgemein ein beliebter Basiswert. Am meisten Trades, 403 an der Zahl, aber gab es bei einem ganz anderen Basiswert: Bitcoin, und zwar als Put-Warrant. Nach dem Krypto-Hype vor dem Jahreswechsel fiel der Bitcoin-Kurs um die Hälfte zusammen – und nun wollen Anleger mit den sinkenden Bitcoin-Kursen nochmals Geld machen.

Auch Absicherungsgedanke spielt eine Rolle

Wer Hebelprodukte einsetzt, muss die Kurse eng verfolgen und so gewissermassen gegenteilig vorgehen wie beim "Buy-and-Hold"-Anlegen. Hebel sollte man nur auf Basiswerte anwenden, von denen man eine gewisse Vorstellung hat, wie sie sich entwickeln könnten: Wer heute einen Call-Warrant auf die Credit-Suisse-Aktie kauft, glaubt möglicherweise den jüngsten Aussagen von Konzernchef Tidjane Thiam, dass die Restrukturierung die Bank bald deutlich profitabler machen werde. Dies würde ja den Aktienkurs antreiben, wenn keine anderen Probleme dazwischenkommen.

Allerdings verwenden nicht nur Zocker oder Wagemutige Hebelprodukte. Sie werden auch für Absicherungen eingesetzt. Dies geht beispielsweise so: Ein Investor hält eine grössere Zahl von Aktien deutscher Blue-Chips, bei denen er hofft, dass die Kurse steigen. Gleichzeitig kann er aber einen Put-Warrant oder auch einen Short-Mini-Future auf dem Leitindex Dax kaufen. Falls die Kurse sinken und der Leitindex insgesamt zurückfällt, gewinnt das Hebelprodukt an Wert.

Ein solches Manöver erfordert ein gewisses Finanzmarktwissen, und das Absicherungsgeschäft muss detailliert berechnet werden. Gelingt dies, hat der Investor ein Mittel, um den Verlust durch fallende Aktienkurse auszugleichen. Seine Kosten für den Put-Warrant in diesem Falle stellen eine Art Versicherungsprämie dar.

WarrantsCall-Warrants setzen auf steigende Kurse, Put-Warrants auf sinkende Kurse eines Basiswerts. Der Basiswert ist ein Wertpapier. Ein Beispiel: Ein Investor kauft einen Call-Warrant auf Aktie X mit Laufzeit ein Jahr. Er bezahlt 5000 Franken für 500 Optionen à 10 Franken. Die zugrundeliegende Aktie steigt innerhalb der Laufzeit eines Jahres von 100 auf 120 Franken. Die Performance dieser Aktie X beträgt also 20 Prozent. Die Bank berechnet die Auszahlung wie folgt: Die (positive) Differenz beim Aktienkurs beträgt 20, ein Wert, der mit der Anzahl Optionen multipliziert wird: 20 x 500 ergibt 10'000: Der Investor erhält 10'000 Franken und hat bei einer Aktie, die 20 Prozent an Wert zulegt, seinen Einsatz um 100 Prozent gesteigert. Oder anders gesagt: Das Investment wurde kräftig gehebelt. Wäre die Aktie X nur um 10 Prozent gestiegen, würden die 500 Optionen nur mit dem Faktor 10 multipliziert, was 5000 Franken ergibt. Das heisst: Der Investor hat keinen Gewinn gemacht, weil er ja auch 5000 Franken investiert hat. Sinkt der Kurs der Aktie X hingegen, multipliziert sich die Anzahl Optionen mit Null. Klartext: Das eingesetzte Kapital ist weg. Bei Call-Warrants muss der Investor also von einer gewissen Kurssteigerung überzeugt sein, um Gewinn zu machen. Bei Put-Warrants verhält es sich genau umgekehrt. Warrant mit Knock-OutCall- und Put-Warrants mit Knock-Out funktionieren im Prinzip gleich wie normale Warrants. Allerdings wird vorher beim Basiswert ein Kursniveau festgelegt, das nicht unterschritten (Call) oder überschritten (Put) werden darf. Passiert der Kurs des Basiswertes dieses Knock-Out Level oder Strike, wird das Investment wertlos. Die vorher vereinbarte Laufzeit wird obsolet. Mini-FutureMini-Futures haben Gemeinsamkeiten mit Warrants, aber auch Termingeschäften (Futures). Beim Mini-Future teilen sich Emittent und Käufer den Preis auf und gehen dabei spezielle Vereinbarungen wie das Finanzierungslevel oder ein Stop-Loss ein. Mit Mini-Futures kann ebenfalls auf steigende und fallende Kurse gesetzt werden. Man spricht dann von aber nicht von Call und Put, sondern von "Long" oder "Short". Beispiel: Aktie X kostet 30 Franken, das Finanzierunglevel liegt bei 15 Franken, Stop-Loss bei 23 Franken. Der Wert des Mini-Futures (Long) ist damit 15. Wenn Aktie X nun ihren Wert auf 45 Franken erhöht, steigt der Mini-Future auf den Wert 30. Die Aktie selbst steigt um 50 Prozent, der Mini-Future aber auf 100 Prozent. Fällt die Aktie hingegen unter den Stop-Loss von 23 Franken, wird der Mini-Future aufgelöst. Je nach dem erhält der Käufer vom Emittenten noch einen Restwert ausbezahlt. |