Momentan kommen mehrere Komponenten zusammen, die Anlegerinnen und Anlegern das Leben schwer machen. Da ist zum einen die Zinswende der US-Notenbank Fed, die so langsam Fahrt aufnimmt - samt der Reduzierung ihrer Bilanz. Den Märkten droht dadurch ein grosser Liquiditätsentzug, was nie gut für Aktien ist. Hinzu kommt eine Inflation in den USA und Europa, die so hoch ist wie seit Jahrzehnten nicht mehr. Und nicht zuletzt tobt ein Krieg in der Ukraine, dessen geopolitischen und wirtschaftspolitischen Folgen schwerwiegend sein dürften.

Wie soll man sein Geld in solchen Zeiten anlegen? Anleihen sind zu hoch bewertet und fallen im Kurs, wenn die Zinsen steigen. Gold oder andere Edelmetalle bieten zwar eine gewisse Absicherung in Krisenzeiten und können ein sinnvoller Teil des Depots sein, als langfristiger Rendite-Bringer eignen sie sich aber nicht. Kryptowährungen hingegen haben zwar langfristig grosses Rendite-Potenzial, aber auch ein mindestens ebenso grosses Verlustrisiko.

Am Ende bleiben mal wieder nur Aktien. Allerdings dürfte es mindestens für die nächsten Monate, vielleicht auch Jahre, besonders wichtig sein, Aktien von Unternehmen im Depot zu haben, in denen nicht nur Zukunftsfantasie steckt. Vielmehr sollte schon jetzt ein funktionierendes Geschäftsmodell, stabile Cashflows und eine starke Preissetzungsmacht hinter den Unternehmen stehen. Zudem sollte sich die Bewertung in einem vernünftigen Rahmen bewegen. Zwar wird man sich mit solchen Aktien mit wohl keinen zukünftigen Tenbagger ins Depot holen, dennoch können sie sich als stabile Komponente im Depot erweisen, die in raueren Zeiten Gold wert sein kann.

Thermo Fisher

Krisenstimmung hin oder her. Labore wird es weiterhin brauchen. Als breit aufgestellter Konzern in der Branche der Laborausstatter ist Thermo Fisher in einer guten Position, um vom langfristigen Megatrend Gesundheit zu profitieren. Die wichtigsten Wachstumsfelder sind Biotechnologie und Medikamentenentwicklung. Eine grosse Stärke von Thermo Fisher ist das breit aufgestellte Produktportfolio in der Standardlaborausrüstung. Aufgrund seiner Grösse kann das US-Unternehmen durch Synergieeffekte attraktive Preise bieten und so die Konkurrenz ausstechen.

Ein weiter Pluspunkt sind die kontinuierlichen und in der Vergangenheit meist von Erfolg gekrönten Akquisitionen des Unternehmens. Dadurch kann Thermo Fisher sein eigenes Portfolio stets sinnvoll erweitern. Ein grosser Schritt war die Übernahme des US-Auftragsforschungsunternehmens PPD im vergangenen Jahr. Mit dem Zukauf baut Thermo Fisher sein Geschäft als Dienstleister für die klinische Forschung weiter aus. Seine starke Marktposition ermöglicht es Thermo Fisher, hohe Gewinnspannen und immer weiter steigende Kapitalrendite zu erzielen.

Das alles gibt es mit einem Kurs-Gewinn-Verhältnis (KGV) von 30 zwar nicht mehr ganz umsonst. Dennoch ist die Bewertung aufgrund der starken Marktposition und den Wachstumsaussichten nicht überteuert.

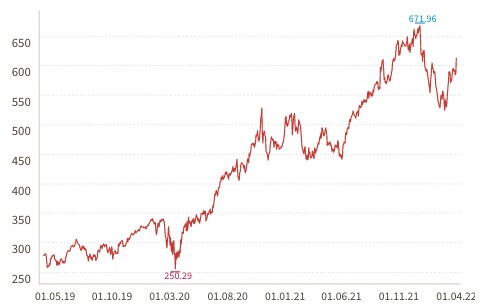

Entwicklung der Aktie von Thermo Fisher in den letzten drei Jahren, Grafik: cash.ch

Microsoft

Sie wird häufig als defensive Aktie unter den Big-Techs bezeichnet: Microsoft. Der grösste Softwarekonzern der Welt hat eigentlich alles in seinem Produktportfolio, was in der digitalen Welt zählt. Gemeint sind nicht nur die berühmten Office-Anwendungen oder das Betriebssystem Windows, welches noch immer auf 75 Prozent aller Computer weltweit genutzt wird. Auch im stark wachsenden und besonders margenstarken Cloud-Geschäft ist Microsoft neben Amazon Web Services (AWS) einer der grossen Player weltweit.

Zudem kann man Microsoft guten Gewissens eine "Cash Cow" nennen. Bei einem Jahresumsatz von 168 Milliarden Dollar fallen rund 61 Milliarden Dollar als Gewinn ab. Das entspricht einer Profitabilität von 36 Prozent. Microsoft profitiert bei seinen Produkten, die meist Abo-Modelle aufweisen, von grossen Skaleneffekten. Heisst: mit jedem Nutzer zusätzlich verbessert sich die Rendite.

Hinzu kommt, dass sich Microsoft mit dem Kauf von Activision Blizzard anschickt, die Nummer Eins im Wachstumsmarkt Gaming zu werden. Die Übernahme muss allerdings noch von den Kartellbehörden genehmigt werden. Damit hätte Microsoft gleichzeitig im Zukunftsmarkt Metaverse ein Bein in der Türe. Mit einem 2022er-KGV von 28 ist Microsoft als Tech-Unternehmen mit weiter grossen Wachstumsaussichten alles andere als teuer bewertet.

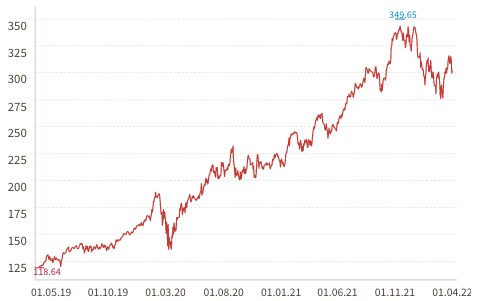

Entwicklung der Aktie von Microsoft in den letzten drei Jahren, Grafik: cash.ch

Johnson & Johnson

Ein Klassiker, oder vielleicht der Klassiker schlechthin unter den defensiven Aktien ist Johnson & Johnson. Das lässt sich Börsenkurs des US-Konsum- und Pharma-Giganten ablesen. Wirkliche Einbrüche hatte es bei der Aktien zuletzt nicht gegeben, und kleinere Korrekturen wurden rasch wieder ausgebügelt. Allerdings hat man mit der Aktie auch keinen Highflyer im Depot. Daran änderte auch der Corona-Impfstoff im letzten Jahr nichts. Grund ist, dass das Produktportfolio von Johnson & Johnson derart gross ist, dass der Impfstoff-Umsatz von immerhin 2 Milliarden Dollar lediglich 5 Prozent des Umsatzes der Pharma-Sparte ausmacht.

Schwung in die Aktie könnte die geplante Aufspaltung des Konzern in einen Pharma- und Medizintechnik- und einen Konsumgüter-Teil bringen. Letzterer soll als eigenständiges Unternehmen an die Börse gebracht werden. Obwohl der Konzern 2021 eine beachtliche Nettomarge von 22 Prozent erwirtschaftet hat und immerhin um 13 Prozent wächst, ist die Aktie nur mit einem KGV von 15 bewertet. Das liegt auch an den zahlreichen Klagen von Konsumenten und Behörden, etwa wegen asbestverseuchter Babypflegeprodukte. Dieses Problem will Konzern nun energischer angehen. Das sollte er auch – nicht nur wegen der Aktienbewertung.

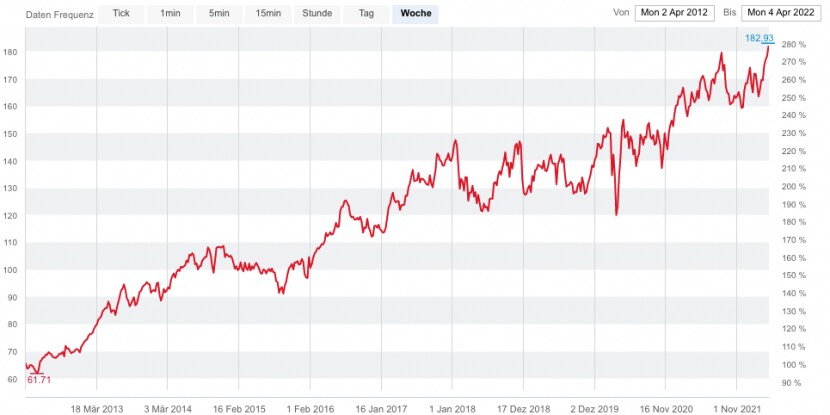

Entwicklung der Aktie von Johnson & Johnson in den letzten zehn Jahren, Grafik: cash.ch

3M

Der US-Riese 3M ist wohl das, was man gemeinhin einen Mischkonzern nennt. So bietet das Produktportfolio rund 50'000 verschiedene Produkte auf der Basis von 47 Technologieplattformen und über 25'000 Patenten. Zu den wohl bekanntesten Produkten des 3M-Universums zählen die Post-It-Haftnotiz Zettel. Die Aktie wird vor allem als Dividenden-Aristokrat von Anlegerinnen und Anlegern geschätzt. Im Februar kündigte 3M an, seine Quartalsdividende um 0,7 Prozent auf 1,49 Dollar zu erhöhen. Das wäre die 64. jährliche Dividendenanhebung in ununterbrochener Folge. Das Unternehmen schüttet seit über 100 Jahren kontinuierlich eine Dividende an seine Aktionäre aus.

Und die Ausschüttung ist durchaus üppig, wie die Dividendenrendite von derzeit knapp 4 Prozent zeigt. Zudem weist das Unternehmen mit knapp 10 Prozent ein ordentliches Wachstum aus (im vergangenen Jahr), welches nicht teuer bezahlt werden muss. Das KGV fällt mit 14 durchaus überschaubar aus. Auch wenn 3M ebenfalls nicht zu den Aktien-Highflyern von Morgen zählen dürfte, bietet die hohe Dividende und das breite Produktportfolio eine stabile Komponenten im Depot.

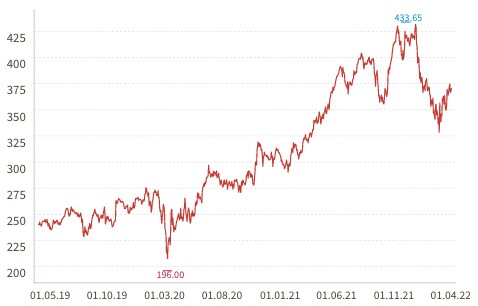

Entwicklung der Aktie von 3M in den letzten drei Jahren, Grafik: cash.ch

L'Oreal

Mit einem Jahresumsatz von 32 Milliarden Euro ist L'Oreal der grösste Kosmetikhersteller der Welt. Was die Aktie besonders interessant macht: Das französische Unternehmen zeichnet sich durch seine nachhaltige Preissetzungmachst aus. Diese kann L'Oreal vor allem in seiner Luxus-Sparte ausspielen, wo der Konzern 26 Marken hält, darunter Giorgio Armani (Lizenz für Parfüm), Yves Saint Laurent oder Lancôme.

Am stärksten wächst allerdings die Gesundheitssparte von L'Oreal mit Marken wie La Roche Posay oder Vichy. Im vierten Quartal legte hier der Umsatz mit 25 Prozent stark zu. Der Ukraine-Krieg dürfte dem Geschäft zwar zumindest teilweise abträglich sein. Doch Analysten von RBC Capital glauben, dass der nach Corona wieder steigende Tourismus die Verluste ausgleichen dürften.

Aufgrund ihres Exposures im Luxus-Segment ist die L'Oreal-Aktie mit einem 32er KGV nicht unbedingt das grösste Schnäppchen im Konsumgüter-Bereich. Doch wirklich günstig war die Aktie auch in der Vergangenheit nie zu haben.

Entwicklung der Aktie von L'Oreal in den letzten drei Jahren, Grafik: cash.ch