Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

"Der Trend ist Dein Freund", so besagt eine mittlerweile etwas abgedroschene amerikanische Börsenweisheit ins Deutsche übersetzt. Doch was ist, wenn sich an den Aktienmärkten gar keine klaren Trends abzeichnen?! Mal sind hierzulande die Finanzwerte gefragt, dann wieder die defensiven Qualitäten der drei Schwergewichte. Und selbst letztere unterliegen nicht selten Tagesschwankungen von zig Prozent. Heute rauf, morgen wieder runter. Ein Traum für jeden Spekulanten, sofern er denn richtig liegt - ein Albtraum für alle anderen. Selten zuvor lagen Erfolg und Misserfolg an der Börse so nahe beieinander.

Wenn sich in diesen Tagen überhaupt etwas wie ein roter Faden durch das Handelsgeschehen zieht, dann dass immer mehr Unternehmen die Produktionskapazitäten kürzen, die erst vor wenigen Wochen kommunizierten Jahresvorgaben kassieren und ihre Dividende kürzen oder gleich ganz streichen. Wie die davon betroffenen Aktien reagieren, steht allerdings wieder auf einem ganz anderen Blatt.

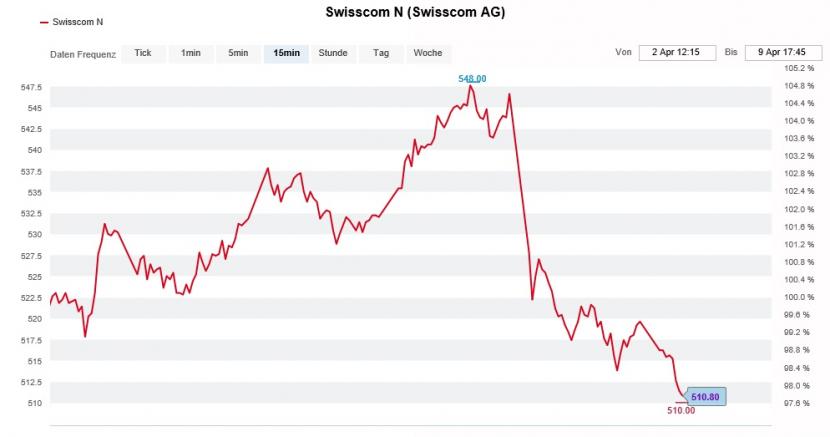

Auf die Gefahr hin, dass ich mich wiederhole: So etwas wie ein Trend zeichnet sich bei Qualitätsaktien wie Roche, Nestlé oder Swisscom ab. An festen Tagen hinken sie dem Swiss Market Index (SMI) hinterher, an schwächeren Tagen geben sie überdurchschnittlich nach. Angeblich ziehen mächtige angloamerikanische Grossinvestoren still und leise Gelder ab. Ein Teil dieser Gelder fliesst zurück an die umliegenden Börsenplätze wie etwa nach Frankfurt, der andere Teil zurück in die hiesigen Finanz- oder Nebenwerte.

Die dividendenstarken Swisscom-Aktien kranken seit Tagen an einer mysteriösen Kursschwäche (Quelle: www.cash.ch)

Wer nach Anhaltspunkten für solche Sektorrotationen sucht, stösst nun schon fast seit drei Wochen immer mal wieder auf solche.

Noch muss sich dieser Trend jedoch festigen, das Rinnsal zu einem Bach anschwellen und dieser dann in einen Fluss münden. Harren wir der Dinge, die da kommen mögen.

Mal eben kurz Givaudan die Show stahl am Montag Geberit. Der Sanitärtechnikkonzern aus Rapperswil-Jona wartete vier Wochen früher als ursprünglich geplant mit seinen Quartalsumsatzzahlen auf. Während der Zahlenkranz deutlich besser als erwartet ausfiel, deuteten die Firmenvertreter an der Telefonkonferenz eine Verschlechterung der Auftragslage seit Mitte März an.

Eigentlich sollte Givaudan am gestrigen Mittwoch die Quartalsberichterstattung bei den Unternehmen aus dem SMI einläuten. Doch der Aromen- und Duftstoffhersteller begnügte sich mit einem blossen Blick in den Rückspiegel. In welchem Umfang die Geschäftsentwicklung im zweiten Quartal unter den Folgen der Coronavirus-Pandemie leiden könnte, darüber hüllen sich die Genfer in Schweigen.

So gesehen wird die Quartalsberichterstattung noch keine verlässlichen Anhaltspunkte liefern, wo die Unternehmen heute denn stehen. Vermutlich müssen wir uns sogar bis Mitte Juli in Geduld üben, wenn die Berichterstattung für die erste Jahreshälfte anläuft.

Die Nachrichtenlage dominieren vor dem langen Oster-Wochenende jedoch UBS und Credit Suisse. Auf Druck der Finanzmarktaufsicht Finma hin halten die beiden Schweizer Grossbanken die Hälfte ihrer Dividende noch zurück. Sofern es die Situation zulässt, will die Credit Suisse ihren Aktionären die zweite Tranche im Herbst auszahlen, die UBS sogar erst im Schlussquartal dieses Jahres. Letztendlich sollen die Aktionäre darüber entscheiden.

Wie der Medienmitteilung der UBS weiter entnommen werden kann, erwartet die Grossbank für das erste Quartal einen Reingewinn von umgerechnet 1,5 Milliarden Dollar. Dem stehen Analystenschätzungen in Höhe von 1,1 Milliarden Dollar gegenüber.

Solange keine Informationen vorliegen, welcher Geschäftszweig wie viel zum Reingewinn beigetragen hat, lassen sich meines Erachtens allerdings noch keine qualitativen Aussagen machen. Der Teufel läge nicht zum ersten Mal im Detail.

Dieses Problem kennt auch die Credit Suisse. Interessant ist übrigens, dass sie - anders als ihre Erzrivalin - in der Medienmitteilung auf Aussagen zur Gewinnentwicklung im zurückliegenden ersten Quartal verzichtet. Das wiederum stösst in Branchenkreisen auf Unverständnis.

Die für Morgan Stanley tätige Magdalena Stoklosa nimmt am heutigen Donnerstag einen Favoritenwechsel vor. Während die bekannte Bankenanalystin die Aktien der UBS von "Overweight" auf "Equal-weight" herunterstuft, nimmt sie jene der Credit Suisse von "Equal-weight" auf "Overweight" hoch. Mit 10 (zuvor 14) und 11 (zuvor 15) Franken liegen die beiden Kursziele nahe beieinander.

Adam Terelak stuft die Papiere der UBS hingegen mit einem Kursziel von 10,50 Franken von "Underperform" auf "Neutral" herauf. Damit stuft der Mediobanca-Analyst alle drei Schweizer Grossbankaktien unterschiedlich ein (Credit Suisse mit "Outperform" und einem Kursziel von 11,10 Franken, Julius Bär mit "Underperform" und einem Kursziel von 29 Franken).

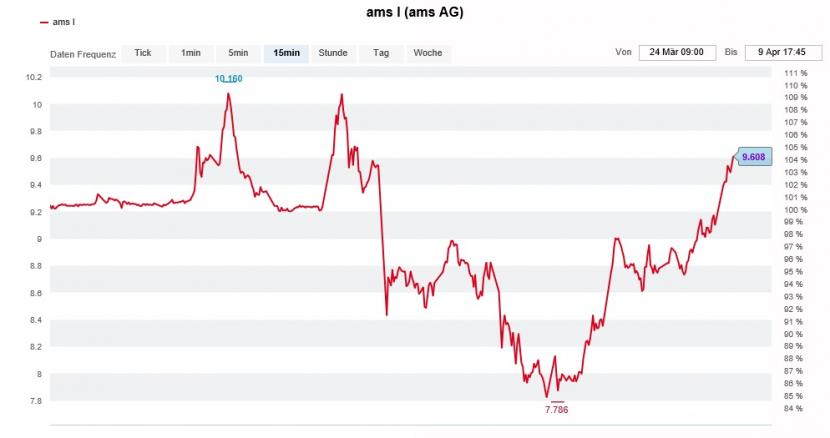

Seit Wochen ist auch der Sensorenhersteller AMS immer mal für eine Schlagzeile gut. Zum meinem Erstaunen bilden UBS und HSBC eine Aktionärsgruppe mit knapp 15 Prozent der Stimmen. Die beiden Konsortialbanken blieben auf Aktien aus nicht ausgeübten Bezugsrechten sitzen. Das macht sie quasi zu Grossaktionären wider Willen.

Ich interpretiere die Bildung einer Aktionärsgruppe dahingehend, als dass sich die beiden Konsortialbanken auf ein längeres Engagement bei AMS einstellen.

Die Aktien von AMS befreien sich aus dem Klammergriff der Bären (Quelle: www.cash.ch)

Nachdem die Papiere des Apple-Zulieferers über mehrere Tage hinweg unter dem Bezugspreis von 9,20 Franken verharrten, gewinnen sie nun zusehends an Fahrt. Für UBS und HSBC sind das gute Neuigkeiten. Vermutlich reichen Kurse um 9,50 Franken aber noch nicht, um sich des ungewollten Aktienpakets wieder entledigen zu können.

Ganz anders hatte sich das wohl auch Analyst Chandramouli Sriraman von der MainFirst Bank vorgestellt, als er in der zweiten Hälfte Februar die Aktien von Temenos lauthals von "Hold" auf "Buy" heraufstufte und ein Kursziel von 200 (zuvor 155) Franken veranschlagte.

Keine sechs Wochen später und 37 Kursfranken tiefer muss der Analyst bereits wieder über die Bücher. In einer Branchenstudie kürzt er das Kursziel für die Papiere der Genfer Bankensoftwareschmiede kleinlaut wieder auf 160 Franken.

Er ist in guter Gesellschaft. So viele einschneidende Kurszielreduktionen wie in diesen Tagen sind mir in meiner langjährigen Karriere noch nicht begegnet – beispielsweise Jefferies bei Sonova (von 290 auf 175 Franken), Credit Suisse bei der Zurich Insurance Group (von 440 auf 380 Franken) oder MainFirst Bank bei Komax (195 auf 103 Franken).

Ich wünsche meinen Leserinnen und Lesern ein frohes Osterwochenende. Lange ist es her, dass man die Osternester draussen im Garten verstecken konnte. Das wichtigste aber: Bleiben Sie und Ihre Liebsten gesund!

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |