Der cash Insider berichtet im Insider Briefing börsentäglich von brandaktuellen Beobachtungen rund um den Schweizer Aktienmarkt und ist unter @cashInsider auch auf Twitter aktiv.

+++

Bei Aktien entscheidet längerfristig nicht zuletzt die Dividende über Erfolg oder Misserfolg. Erhebungen zufolge steuert sie – je nach Betrachtungszeitraum – bis zu zwei Drittel zur Gesamtrendite bei. Und nicht nur das: Anders als die Kurskomponente unterliegt die Dividendenkomponente nämlich kaum Schwankungen.

Im Wissen um die Bedeutung der Dividende überrascht mich nicht, dass die UBS diese in einem mir zugespielten Strategiepapier zum zentralen Thema macht.

Die gute Nachricht zuerst: Wie die Autoren um Nick Nelson vorrechnen, führten europäische Unternehmen für das vergangene Jahr die beinahe schon astronomisch anmutende Summe von 350 Milliarden Euro über Dividenden an ihre Aktionäre zurück. Die schlechte Nachricht: Im Zuge der Covid-19-Pandemie sind nicht wenige Firmen gezwungen, ihre bis anhin grosszügige Dividendenpolitik zu überdenken – was die besagte Summe um einen geschätzten Viertel schmälern dürfte.

Es könnten aber auch weniger werden, sollten die Unternehmen nicht mindestens 60 Prozent des erwirtschafteten Jahresgewinns ausschütten. Das wiederum liegt zwar über der langjährigen Ausschüttungsquote von 50 Prozent, gleichzeitig allerdings noch immer weit unter dem Rekordwert von knapp 80 Prozent.

Auf die Schätzungen für die jeweiligen Firmen heruntergebrochen, rechnen Nelson und seine Mitautoren damit, dass es Jahre dauern wird, bis die Dividendenzahlungen die Delle wieder wettgemacht haben.

Kursentwicklung der Valoren von Julius Bär (rot), Roche (grün) und Vifor Pharma (gelb) über die letzten 12 Monate (Quelle: www.cash.ch)

Die Strategen legen deshalb gleich mehrere Listen mit renditestarken Einzelaktien vor. Aus Schweizer Sicht finden sich die Valoren von Julius Bär (4,4 Prozent), Roche (2,9 Prozent) oder Vifor Pharma (1,6 Prozent) – wobei mir der Pharmahersteller aus Bern in den letzten Jahren nicht gerade als ein allzu grosszügiger Dividendenzahler in Erinnerung geblieben wäre.

Ob man es nun wahrhaben will oder nicht: Dividenden bleiben ein zentraler Erfolgsfaktor - selbst wenn der nicht enden wollende Höhenflug von Sika, Bachem oder Straumann etwas ganz anderes vermuten liesse. Denn diese Aktien weisen magere Dividendenrenditen auf, wie es sich für Wachstumsunternehmen nun mal gehört.

Mit den richtigen Aktien im Depot lässt sich allerdings trotz pandemiebedingter Dividendenflaute schon heute eine vernünftige Rendite erzielen. Ich denke da etwa an die dividendenstarken Aktien von Zurich Insurance Group, LafargeHolcim oder UBS. Weshalb sollte man also mehrere Jahre auf eine Rückkehr zur Normalität warten?

+++

Noch bis vor wenigen Tagen schien die Schweizerische Nationalbank (SNB) fest im Sattel zu sitzen. Seit bekannt ist, dass in der ersten Jahreshälfte Interventionen in Höhe von 90 Milliarden Franken nötig waren, um den Franken in Zaum zu halten, werden zumindest leise Zweifel wach. Ob unsere Währungshüter auch im dritten Quartal hinstehen mussten – und falls ja, in welchem Umfang – wird sich noch zeigen.

Wie aus den Devisenabteilungen hiesiger Banken zu hören ist, laufen an den Terminmärkten vermehrt wieder Wetten auf einen festeren Franken und damit quasi gegen die SNB.

Die Rechnung scheint denkbar einfach: Sollte die Politik in Washington die Schweiz wieder als Währungsmanipulator brandmarken, müsste die SNB wohl zähneknirschend ein erneutes Erstarken des Frankens gegenüber Euro und Dollar hinnehmen. Zu gross wäre ansonsten die Gefahr von Vergeltungsmassnahmen. Die amerikanische Regierung um den republikanischen Präsidenten Donald Trump hat in den letzten Jahren mehrmals bewiesen, wie locker ihr der Colt im Halfter sitzt.

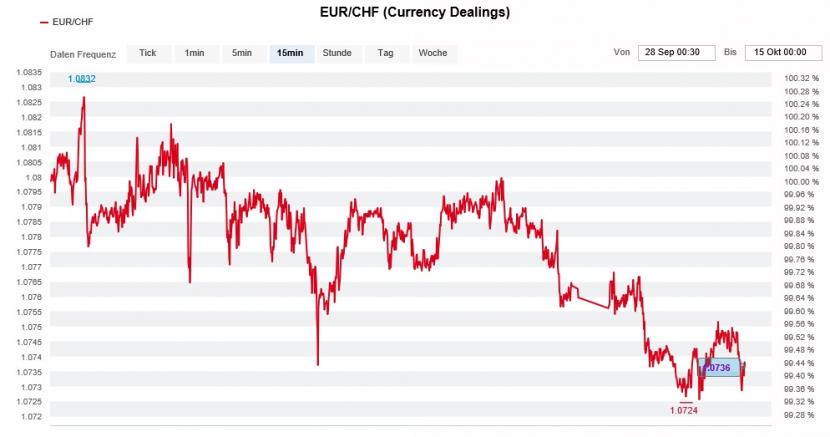

Seit wenigen Wochen hat der Franken gegenüber dem Euro still und leise Auftrieb (Quelle: www.cash.ch)

Wenn ich bedenke, wie sehr selbst der erfolgsverwöhnte Aromen- und Duftstoffhersteller Givaudan im dritten Quartal an den ungünstigen Wechselkursverschiebungen zu knabbern hatte, will ich mir nicht vorstellen, was ein erneutes Erstarken des Frankens für die hiesige Unternehmenswelt bedeuten würde...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |