Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Das dürfte man sich am Hauptsitz von Roche in Basel vermutlich einfacher vorgestellt haben: Entgegen den ursprünglichen Erwartungen stösst der traditionsreiche Pharma- und Diagnostikkonzern mit seinem fast 5 Milliarden Franken schweren Übernahmeangebot bei den Aktionären der amerikanischen Spark Therapeutics auf breite Ablehnung.

In einer Mitteilung an die Medien räumt Roche den Aktionären einen weiteren Monat ein, um ihre Aktien anzudienen. Gleichzeitig signalisieren die Basler Zuversicht, was die Akzeptanz des Angebots anbetrifft. Im Wissen, dass ihnen gerade mal magere 25 Prozent der ausstehenden Aktien angedient wurden, überrascht diese Zuversicht doch ziemlich.

Händlern zufolge bleibt dem Pharma- und Diagnostikkonzern wohl nichts anderes übrig, als sich die Akzeptanz der Aktionäre von Spark Therapeutics mit einer Nachbesserung des Übernahmeangebots zu erkaufen. Das wiederum käme wohl bei den eigenen Aktionären nicht gut an.

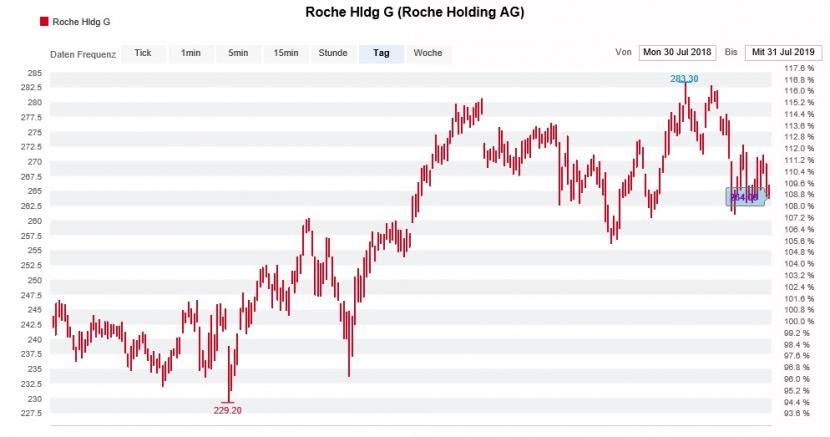

Trotz starken Halbjahreszahlen weisen die Genussscheine von Roche mittlerweile wieder rückläufige Kurse auf. (Quelle: cash.ch)

Ich erinnere mich, dass die Börse ziemlich verschnupft reagierte, als Roche die Öffentlichkeit über das fast 5 Milliarden Franken schwere Angebot informierte. Man überzahle diesen Vorstoss ins Geschäft mit Gentherapien, so lautete damals der Vorwurf.

Das sehen die Aktionäre von Spark Therapeutics übrigens ganz anders. Sie überdecken den amerikanischen Spezialisten für Gentherapien mit Klagen. Im Zentrum steht dabei der Vorwurf, das Unternehmen habe im Empfehlungsschreiben an die Aktionäre unvollständige oder irreführende Angaben zum ihm vorliegenden Angebot gemacht.

Ziel dieser Klagen dürfte mitunter sein - so vermute ich zumindest -, eine Offertnachbesserung zu erzwingen. Das würde auch erklären, weshalb Roche bisher kaum Aktien angedient wurden. Dass die Aktien von Spark Therapeutics mittlerweile weit unter dem vorliegenden Angebot notieren, will allerdings nicht so richtig in dieses Bild passen.

+++

Frage: Was macht ein Aktienanalyst, wenn eine durch ihn empfohlene Aktie etwas deutlicher vom Rekordhoch zurückfällt. Richtig: Er bekräftigt seine Kaufempfehlung und erhöht das hohe Kursziel bei dieser Gelegenheit gleich noch einmal - nur um ihr den gebührenden Nachdruck zu verleihen.

So in etwa liesse sich der Inhalt einer mir aus Frankfurt zugespielten Unternehmensstudie der britischen HSBC zum Bauchemiehersteller Sika umschreiben.

Darin reduziert Autor Jon Fraser-Andrews seine Gewinnschätzungen zwar um bis zu 3,6 Prozent, um dem etwas schwächer als erwartet ausgefallenen Halbjahresergebnis Rechnung zu tragen. Nichtsdestotrotz preist er die Aktien mit einem neu 182 (zuvor 178) Franken lautenden Kursziel zum Kauf an. Der Bauchemiehersteller verfüge strukturell bedingt über gute Wachstumsaussichten sowie über Raum für Margenverbesserungen, schreibt der Analyst.

Die britische HSBC ist übrigens nicht die Bank mit dem höchsten Kursziel für die Aktien von Sika. Seit fast einem Monat hat die amerikanische Investmentbank Jefferies sogar ein Kursziel von 192 Franken für die Papiere ausstehen. Wenn das mal nicht etwas gar hoch gegriffen ist...

+++

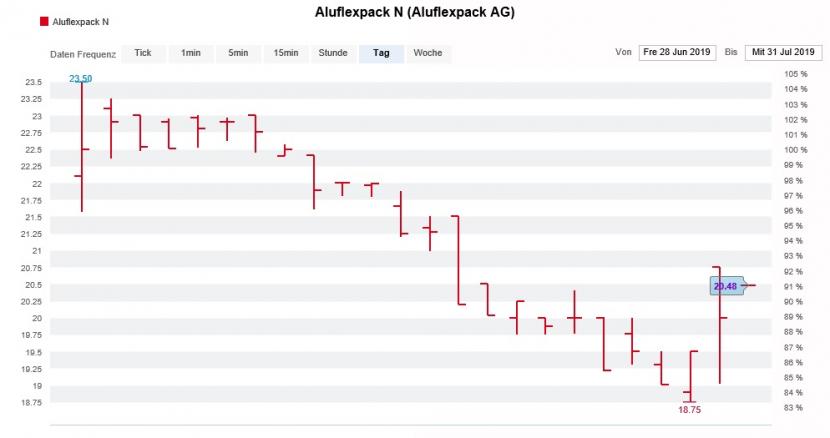

Am gestrigen Dienstag vollzogen die Aktien von Aluflexpack einen Kurssprung - wenn auch in einem geradezu beschämend dünnen Handel. Auslöser war eine Offenlegungsmeldung an die Schweizer Börse SIX, wonach Fidelity die Beteiligung am Börsendebütanten auf 5,5 Prozent ausgebaut hat. Gut 4,7 Prozent hielt der mächtige amerikanische Fondsanbieter zuvor schon aus Emission.

Mit anderen Worten: Fidelity nutzte die unter den seinerzeitigen Ausgabepreis von 21 Franken gefallenen Kurse und kaufte weitere Aktien zu.

Die Beteiligungserhöhung durch Fidelity haucht den Aktien von Aluflexpack neues Leben ein. (Quelle: cash.ch)

Der Zeitpunkt dürfte klug gewählt sein, könnten doch schon in wenigen Tagen erste Kaufempfehlungen für die Papiere von Aluflexpack eintreffen. Hauptverantwortliche für den Börsengang ist die Berenberg Bank, und auch die Zürcher Kantonalbank war involviert.

Man muss kein alteingesessener Börsenprofi sein, um das Kursfeuerwerk zu erahnen, sollte eine dieser beiden Banken sich zu einer Kaufempfehlung für die Papiere des Verpackungsspezialisten entschliessen.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |