Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Am Morgen des 9. März 2009 - übrigens auch einem Montag - spielten sich hierzulande dramatische Szenen ab. Die Angst vor einem Bankenkollaps liess den Swiss Market Index (SMI) an diesem Tag schon im frühen Handel vorübergehend auf 4235 Punkte zurückfallen. Zu diesem Zeitpunkt hatte das renommierte Börsenbarometer innerhalb von gerade mal 18 Monaten fast 60 Prozent eingebüsst.

Das ist ziemlich genau elf Jahre her. Mir ist, als wäre es gestern gewesen. Hätte ich damals jemandem erzählt, dass damit die Talsohle erreicht ist und die Aktienmärkte zur längsten Aufwärtsbewegung in der Geschichte ansetzen werden - ich wäre vermutlich für verrückt erklärt worden.

Zum Feiern dürfte den hiesigen Marktakteuren dennoch nicht sein, überschattet doch ein dunkles Börsengewitter dieses denkwürdige Jubiläum. Mittlerweile trennen den SMI beinahe 20 Prozent von seinem Rekordhoch von Mitte Februar bei 11'270 Punkten. Aktien wie die der beiden Grossbanken Julius Bär und Credit Suisse oder jene der Swatch Group gerieten jüngst sogar noch mehr unter die Räder.

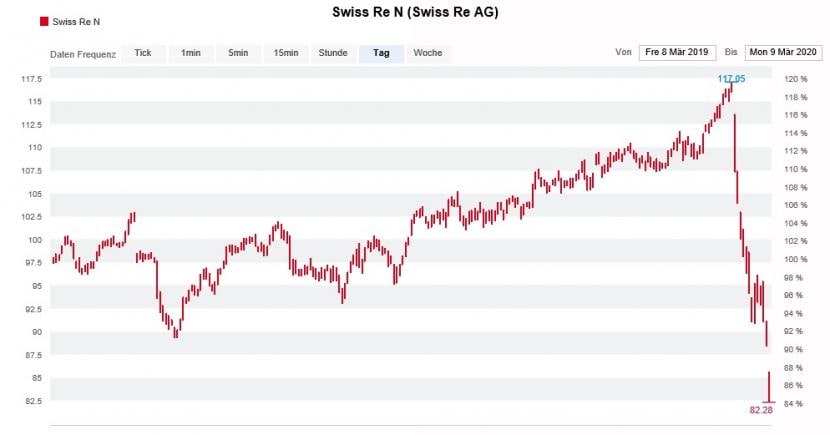

Allerdings sind nicht alle Analysten unglücklich über die fallenden Kurse. Musste sich der für die UBS tätige Jonny Urwin mit seiner Verkaufsempfehlung für die dividendenstarken Aktien von Swiss Re vor wenigen Wochen noch unangenehme Fragen gefallen lassen, steht er damit nun plötzlich gut da. Die Papiere des Rückversicherungskonzerns aus Zürich sind mittlerweile sogar deutlich unter den 88,50 Franken zu haben, die der Analyst als 12-Monats-Kursziel angibt.

Die Aktien von Swiss Re stehen stellvertretend für viele andere Schweizer Aktien (Quelle: www.cash.ch)

Auch sein Berufskollege Kean Marden bei Jefferies ist wieder mit im Spiel. Er hatte im Hochsommer letzten Jahres eine Verkaufsempfehlung für die Aktien des Stellenvermittlers Adecco ausgesprochen und lag damit bis vor wenigen Wochen noch völlig daneben. Doch nun scheint das einst ziemlich pessimistisch anmutende Kursziel von 43 Franken nicht mehr ganz so unrealistisch.

Es gibt jedoch Analysten, die stehen selbst jetzt noch völlig im Schilf. Ich denke da beispielsweise an die Verkaufsempfehlungen von UBS und Morgan Stanley für die Papiere des Bauchemieherstellers Sika oder an jene von HSBC für die Genussscheine von Roche. Bis zum Kursziel von 225 Franken müssten die Kurse für das Schwergewicht noch einmal um gut 25 Prozent purzeln. Das halte ich für eher unwahrscheinlich.

Ich bin neugierig, welche der genannten Banken und Analysten die Gunst der Stunde zu nutzen wissen und ihre Verkaufsempfehlungen in Folge erreichter Kursziele schliessen.

+++

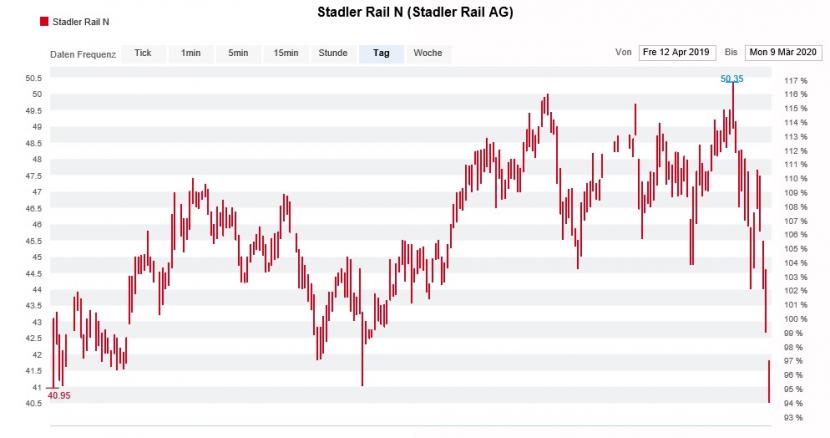

Als der Zughersteller Stadler Rail Ende Januar mit einem weit unter den eigenen Zielvorgaben liegenden Jahresergebnis aufwartete, schien ihm der für Oddo tätige Alfred Glaser selbst das zu verzeihen. Er hielt sowohl an der Kaufempfehlung als auch am 54 Franken lautenden Kursziel fest.

Doch nun zieht auch der bekannte Analyst die Notbremse. Die mageren Margenaussichten für das laufende Jahr waren dann doch des Guten zuviel. Glaser streicht seine Gewinnschätzungen um durchschnittlich 20 Prozent zusammen und veranschlagt das Kursziel neuerdings noch mit 45 Franken. Da letzteres keine Kaufempfehlung mehr rechtfertigt, stuft er die Aktien folgerichtig von "Buy" auf "Neutral" herunter.

Kursverlauf der Stadler-Rail-Aktien seit dem Börsengang vom April letzten Jahres (Quelle: www.cash.ch)

Damit vollzieht der Analyst genau jenen Schritt, den seine beiden Berufskollegen Jonathan Mounsey von BNP Paribas und Fabian Haecki von der UBS schon vor etlichen Monaten machen.

Randvolle Auftragsbücher sind das eine, diese Aufträge dann in Umsätze und Gewinne umzumünzen etwas völlig anderes. Für die Aktionäre zählt, was letztendlich unter dem Strich übrigbleibt. Und gerade daran werden sie Stadler Rail zukünftig messen. Sollte das Unternehmen diesen Beweis schuldig bleiben, droht den Aktien irgendwann vermutlich eine noch viel schmerzhaftere Kurskorrektur - bei all meiner Sympathie für Firmenpatron Peter Spuhler.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |