Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Die Quartalsberichterstattung bei den börsenkotierten Unternehmen aus der Schweiz ist weit fortgeschritten, bei den 20 Grosskonzernen aus dem Swiss Market Index (SMI) sogar schon abgeschlossen.

Wenn sich ein Thema wie ein roter Faden durch viele der anschliessenden Analystenkonferenzen hindurch zog, dann jenes rund um steigende Rohmaterial- und Lohnkosten – und noch viel wichtiger: Ob und wie diese über Preiserhöhungen weitergereicht werden können.

Es überrascht mich deshalb nicht, machen die UBS-Aktienanalysten um Jörn Iffert, Patrick Rafaisz und Sebastian Vogel die steigenden Lohnkosten zum Kernstück eines 18 Seiten starken Strategiepapiers. Wie sie darin festhalten, gehen die bankeigenen Ökonomen in Europa und der Schweiz zwar nur von einem moderaten Lohnwachstum aus. Allerdings seien die Risiken diesbezüglich ganz klar nach oben gerichtet. Ausserdem gebe es von Wirtschaftszweig zu Wirtschaftszweig grosse Unterschiede, so räumen die Autoren weiter ein. Ihres Erachtens bleiben vielen Unternehmen nur zwei Möglichkeiten: Entweder sie erhöhen die Absatzpreise oder aber sie erzielen Verbesserungen bei der Produktivität.

Über sämtliche von der Grossbank mitverfolgten kleinen und mittelgrossen Unternehmen aus der Schweiz hinweg betrachtet liegen die Lohnkosten zwischen 27 und 28 Prozent des Jahresumsatzes. Den höchsten Anteil haben der Transporteur Kühne+Nagel (rund 60 Prozent), der Warenprüfkonzern SGS (rund 56 Prozent) sowie der Spitalkommunikationsspezialist Ascom (rund 50 Prozent). Schon beinahe vernachlässigbar scheint der Anteil der Lohnkosten in Prozenten des Jahresumsatzes beim Cloud-Spezialisten SoftwareOne und beim Entwicklungsdienstleister DKSH (je rund 6 Prozent) sowie beim Unterhaltungselektronikhersteller Logitech (rund 7 Prozent).

Trotz geringer Abhängigkeit von den Lohnkosten sind die Aktien von SoftwareOne seit Tagen unter Druck (Quelle: www.cash.ch)

Um diesen enormen Unterschieden Rechnung zu tragen, brechen die Aktienanalysten die Personalkosten auf den operativen Gewinn je Mitarbeiterin und Mitarbeiter herunter und vergleichen anhand vergangener Jahre die Sensitivität auf Lohnkostenveränderungen.

Am besten schneiden dabei der Spezialitätenchemiehersteller Ems-Chemie, der Verpackungsmaschinenspezialist SIG Combibloc, der Unterhaltungselektronikhersteller Logitech, der Schokoladenproduzent Barry Callebaut, die Immobilienbeteiligungsgesellschaft Swiss Prime Site, der Halbleiterzulieferer VAT Group sowie der Sanitärtechnikkonzern Geberit ab. Die Aktien von SIG Combibloc, Logitech und VAT Group werden bei der UBS auch offiziell zum Kauf empfohlen.

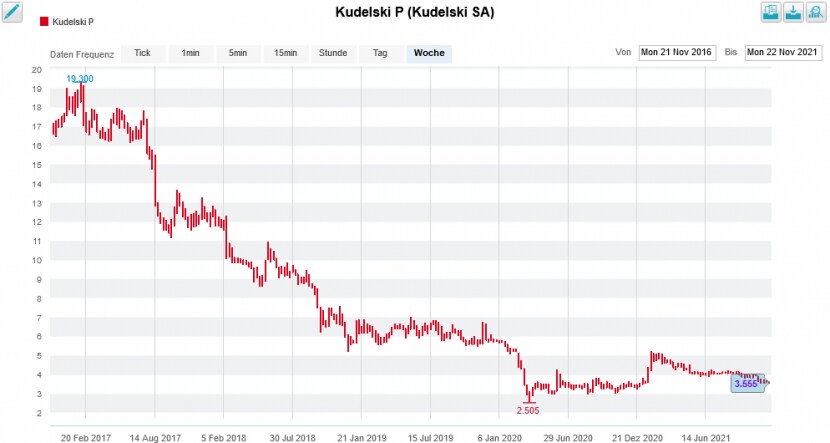

In steigenden Lohnkosten sieht die Grossbank hingegen insbesondere ein Risiko für den Lausanner Technologiekonzern Kudelski, den Automobilzulieferer Autoneum sowie für den Spitalkommunikationsspezialisten Ascom – natürlich nur, sofern diese Unternehmen keine Preiserhöhungen durchsetzen können. Die Valoren von Ascom und Autoneum werden bei der UBS mit "Neutral" eingestuft, jene von Kudelski sogar mit "Sell" zum Verkauf empfohlen. Insofern scheint alles in sich stimmig.

Kudelski ist an der Börse nur noch ein Schatten seinerselbst (Quelle: www.cash.ch)

Nicht nur die Lohnkosten, auch die Rohmaterial- und Energiekosten sind zuletzt kräftig gestiegen. In den Vereinigten Staaten lagen die Konsumentenpreise im Oktober um 6,2 Prozent über dem Vorjahr. Dem stehen sogar um 8,6 Prozent höhere Produzentenpreise gegenüber. Bei uns in der Schweiz sieht es nicht viel anders aus, sprechen wir doch über eine Entwicklung, die sich rund um den Globus zieht.

Man braucht keinen Abschluss in Volkswirtschaft in der Tasche zu haben, um erahnen zu können, dass jenen Unternehmen, die steigende Herstellkosten nicht über Preiserhöhungen weitergeben können, Margendruck droht. Umso wertvoller sind die Erkenntnisse aus dem Strategiepapier der UBS – selbst wenn sich die Autoren bloss auf die direkten Auswirkungen der Lohnkosten beziehen und die indirekten Auswirkungen über die Zulieferfirmen sowie die Rohmaterialkosten aussenvorlassen.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |