Der cash Insider berichtet im Insider Briefing börsentäglich von brandaktuellen Beobachtungen rund um den Schweizer Aktienmarkt und ist unter @cashInsider auch auf Twitter aktiv.

+++

Relief Therapeutics und Meyer Burger gelten als Zocker-Aktien. Das mag einerseits damit zu tun haben, dass beide bloss ein paar Rappen kosten. Andererseits unterliegen sie scharfen Kursbewegungen. Gerade bei Relief Therapeutics sind Tagesschwankungen von 20 Prozent und mehr keine Seltenheit.

Nun wird den beiden Unternehmen allerdings eine grosse Ehre zuteil. Sie steigen per 30. November in die MSCI Global Small Cap Indizes auf. Mit anderen Worten: Indexorientierte Grossinvestoren sowie die Anbieter von börsengehandelten Indexfonds oder strukturierten Produkten müssen sich im Hinblick darauf bei diesen Aktien einkaufen – ob sie nun wollen oder nicht.

Weltweit orientieren sich Vermögen in Höhe von mehr als 12'000 Milliarden Dollar an den Aktienindizes von MSCI, nur um die Tragweite dieser Neuigkeiten zu veranschaulichen.

Kursentwicklung der Aktien von Relief Therapeutics (rot) und Meyer Burger (grün) über die letzten zwei Wochen (Quelle: www.cash.ch)

Ich kann mir deshalb gut vorstellen, dass in den nächsten Tagen weitere Gelder in die Aktien von Relief Therapeutics und Meyer Burger fliessen werden. Denn durch die Indexaufnahme ist den beiden Unternehmen über die Landesgrenzen hinaus Aufmerksamkeit gewiss. Beide befinden sich momentan übrigens gerade in einer spannenden Phase. Kann die Patientenstudie die Wirksamkeit und das Nebenwirkungsprofil von Aviptadil bei schweren Covid-19-Verläufen bestätigen, steht einer beschleunigten Marktzulassung wohl nicht mehr viel im Weg. Relief Therapeutics selber gibt sich jedenfalls zuversichtlich. Und bei Meyer Burger sieht der geplante Einstieg in die Solarzellenproduktion zumindest auf dem Papier schon mal vielversprechend aus – im Wissen, dass die Pläne erst noch in die Tat umgesetzt werden müssen.

Mit der Aufnahme in die MSCI Global Small Cap Indizes werden diese Unternehmen und ihre Aktien sozusagen salonfähig. Das wiederum könnte aber gerade für die Zocker von Nachteil sein, dürften die Tagesschwankungen dadurch künftig doch um einiges geringer ausfallen...

+++

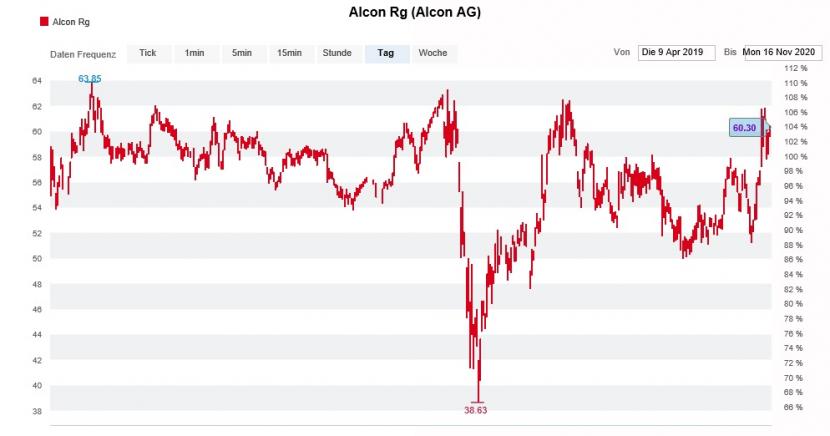

Schon als Alcon noch unter dem Dach des Basler Gesundheitskonzerns Novartis wirtschaftete, haftete dem in der Augenheilkunde tätigen Unternehmen der Ruf der "Dauer-Baustelle" an. Immer wieder erfuhr der Turnaround Verzögerungen und das aus den unterschiedlichsten Gründen – in der ersten Hälfte dieses Jahres dann wegen Covid-19.

Seit dem vergangenen Dienstag wissen wir nun, dass Alcon die pandemiebedingte Delle im dritten Quartal wieder ausbügeln konnte. Mit 1,8 Milliarden Dollar lag der Umsatz nur unwesentlich unter jenem aus dem Vorjahr. Doch obwohl der operative Kerngewinn mit 279 Millionen Dollar weit über den von Analysten erwarteten 206 Millionen Dollar lag, blieb es der ehemaligen Novartis-Tochter verwehrt, auch beim operativen Kerngewinn zum Vorjahr aufzuschliessen.

Aktienkursentwicklung der früheren Novartis-Tochter Alcon seit der Abspaltung im April 2019 (Quelle: www.cash.ch)

Man kann allerdings auch weiterhin nicht behaupten, dass aus Aktionärssicht nun Milch und Honig fliesse. Ein starkes drittes Quartal macht genauso wenig einen erfolgreichen Turnaround wie eine Schwalbe noch keinen Frühling macht. Denn zum einen lässt der Nachholeffekt nach und zum anderen hegen nicht eben wenige Analysten berechtigte Zweifel daran, dass die tiefen Kosten von Dauer sind. Das gilt ganz besonders für den Forschungs- und Entwicklungsetat, wurde doch gerade dieser unter dem Dach von Novartis einst sträflich vernachlässigt – etwas, mit dem Alcon bis heute hadert.

Interessant ist, dass es selbst eineinhalb Jahre nach der Abspaltung vom Pharmakonzern aus Basel angeblich noch immer Novartis-Aktionäre gibt, welche – möglicherweise in der Hoffnung auf einen baldigen Turnaround - an den ihnen zugeteilten Alcon-Anteilen festhalten. Man könnte in diesem Zusammenhang schon fast ein bisschen böse von Aktionären "contre coeur" sprechen...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |