Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

***

Am Hauptsitz von Merrill Lynch in New York gibt sich das "Wer-ist-Wer" der amerikanischen Grossfinanz die Klinke in die Hand. Mächtige Pensionskassen zählen ebenso zur Anlagekundschaft der amerikanischen Investmentbank wie namhafte Anlagefonds, berüchtigte Hedgefonds oder milliardenschwere Unternehmer.

Doch auch "Joe Six-Pack" - wie der Kleinstanleger an der Wall Street despektierlich genannt wird - wickelt seine Wertpapiertransaktionen gerne über Merrill Lynch ab.

Anders als die meisten ihrer Rivalen nutzen die Amerikaner ihre breite Kundenbasis für regelmässige Erhebungen - beispielsweise für einmal im Monat durchgeführte und medial ausgeschlachtete Umfragen bei Fondsmanagern und Vermögensverwaltern. Weil diese mächtigen Akteure den meisten anderen Marktteilnehmern meist einen entscheidenden Schritt voraus sind, werden sie im Fachjargon als "Smart Money" bezeichnet.

Interessante Einblicke liefert aber auch der Chefstratege für den amerikanischen Aktienmarkt. Woche für Woche berichtet er über die Handelstätigkeit seiner hochkarätigen Anlagekunden und verrät, wohin eben dieses "Smart Money" fliesst.

Was der Chefstratege in seinem aktuellsten Kommentar zu berichten weiss, ist an Signalwirkung kaum zu übertreffen: Bereits zum fünften Mal in Folge waren die Anlagekunden von Merrill Lynch Nettoverkäufer amerikanischer Aktien. Während Hedgefonds und Kleinanleger insbesondere bei den Finanzwerten und börsengehandelten Fonds kräftig zukauften, traten grosse Institutionelle (u.a. Pensionskassen und Versicherungen) auch vergangene Woche wieder im grossen Stil als Abgeber in Erscheinung. Nur gerade bei den als defensiv geltenden Pharmawerten waren institutionelle Käufe zu beobachten.

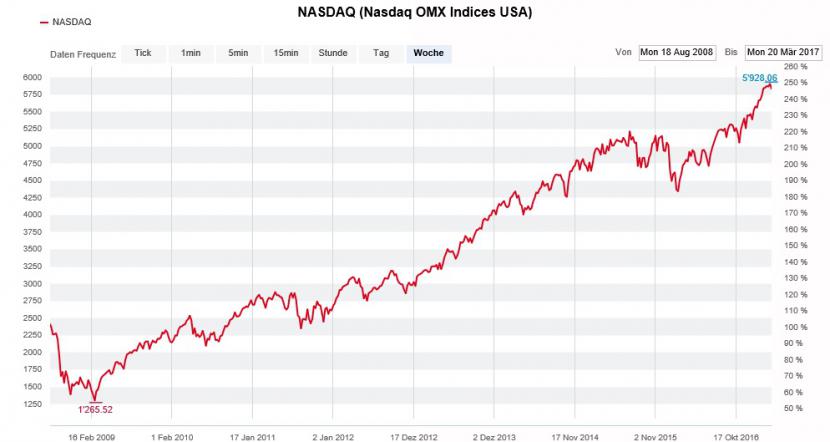

Die Aktien aus dem Nasdaq Composite Index stehen bei Kleinanlegern besonders hoch im Kurs (Quelle: www.cash.ch)

Es macht beinahe den Anschein, als ob sich das "Smart Money" an der Leitbörse in New York für einen Rückschlag rüstet und den schwarzen Peter "Joe Six-Pack" weiterreicht. Die Hedgefonds sind hingegen mit sich selber beschäftigt und - eine Beobachtung, welche sich auch bei uns am Schweizer Aktienmarkt machen lässt (siehe Kolumnen vom 21. und 22. März).

Nachdem die beiden Indexschwergewichte Roche und Novartis kräftig von ihren im Sommer vor zwei Jahren erklommenen Bestmarken zurückgefallen sind und die beiden Grossbankaktien von UBS und Credit Suisse noch immer substanziell unter den unmittelbar vor der Finanzkrise erreichten Höchstkursen liegen, ist unser Schweizer Aktienmarkt vergleichsweise moderat bewertet.

Das macht ihn allerdings nicht weniger anfällig für einen Rücksetzer, sollte eine Ausverkaufswelle über die amerikanische Leitbörse hereinbrechen. Alles schon dagewesen, alles schon erlebt.

Es ist die explosive Kombination ausgelassener Marktakteure, reihenweise kapitulierender Leerverkäufer und aggressiver wenn nicht gar euphorischer Kaufempfehlungen, welche in mir böse Erinnerungen an frühere Übertreibungen hochkommen lässt - sei es die Technologieblase von Ende der Neunzigerjahre, der Solarboom oder der Höhenflug der Bankaktien unmittelbar vor Ausbruch der Finanzkrise. Eines haben diese Übertreibungen gemeinsam: Sie alle endeten aus Anlegersicht in Tränen.

***

Die Schweiz hat im vergangenen Quartal erneut einen satten Leistungsbilanzüberschuss erwirtschaftet. Mit etwas mehr als 22 Milliarden Franken liegt der Überschuss nicht nur um gut 5 Milliarden Franken über dem Vorjahr, er übertrifft auch die Erwartungen vieler Ökonomen.

Mit einer interessanten Erklärung für den Leistungsbilanzüberschuss wartet die französische Investmentbank Natixis in ihrem Kommentar auf. Darin führt der Autor diesen Erfolg nämlich ausgerechnet auf den starken Franken zurück.

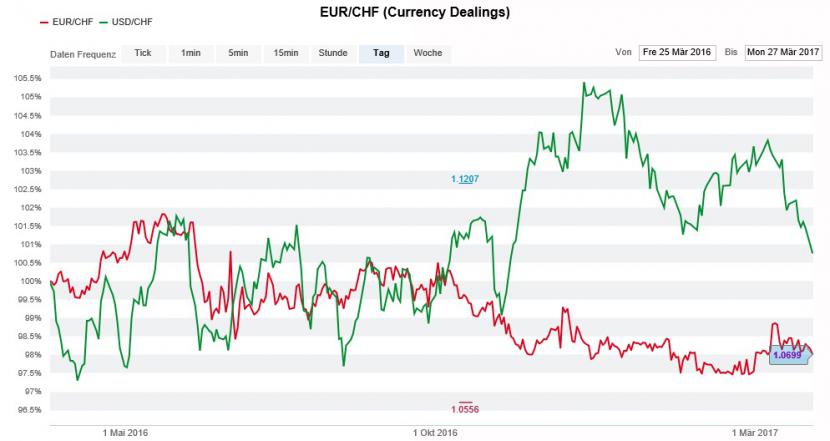

Der EUR/CHF (rot) im 12-Monats-Vergleich mit dem USD/CHF (grün) (Quelle: www.cash.ch)

Aufgrund der hochentwickelten heimischen Wirtschaft und der dadurch geringen Preiselastizität im Aussenhandel finde sich die Schweiz in einem gefährlichen Teufelskreis wieder. Darüber hinaus sei der Franken in den vergangenen Wochen und Monaten zum letzten "sicheren Hafen" überhaupt aufgestiegen, so schreibt er.

Seines Erachtens bleibt unserer Schweizerischen Nationalbank (SNB) nichts anderes übrig, als einen festeren Franken in Kauf zu nehmen.

Die SNB wusste beim Euro einen Taucher auf unter 1,06 Franken bisweilen zwar zu verhindern. Eine gewonnene Schlacht macht aber noch keinen gewonnenen Krieg - zumal dessen Folgen mit Blick auf die SNB-Bilanz nicht wegzureden sind.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |