Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

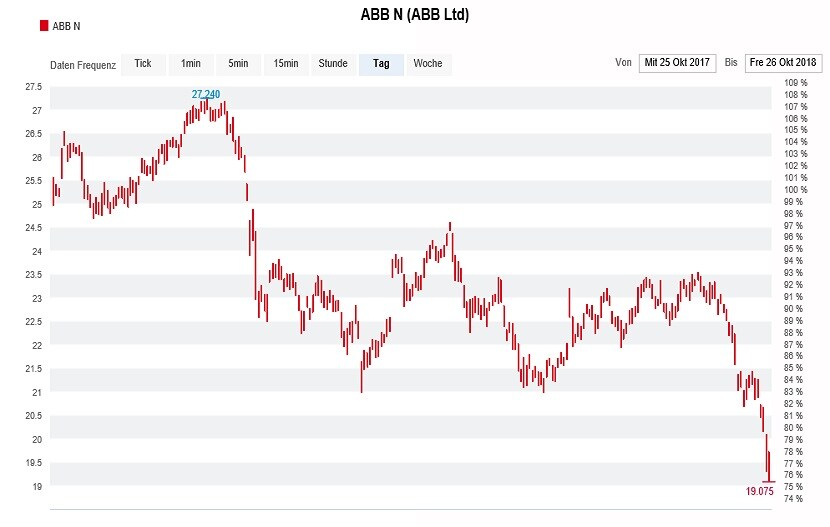

Schon seit Wochen präsentiert sich den Aktionären von ABB dasselbe zermürbende Bild: Der Kurs der Aktie fällt und fällt - knapp 18 Prozent alleine in diesem Monat. Seit Anfang Januar errechnet sich gar ein Minus von 26 Prozent. Bei den Unternehmen aus dem Swiss Market Index (SMI) zählt der Industriekonzern aus Zürich damit zu den Schlusslichtern in diesem Jahr.

Der gestern veröffentlichte Zahlenkranz zeigt denn auch, wo das einstige Vorzeigeunternehmen krankt. Mit 9,26 Milliarden Dollar setzte es im zurückliegenden dritten Quartal rechnerisch zwar 6 Prozent mehr als im Vorjahr um. Um Währungseffekte und ergänzende Firmenübernahmen bereinigt, tendiert das Wachstum allerdings gegen null. Beim operativen Gewinn (EBITA) führten einmalige Kosten im Jahresvergleich gar zu einem leichten Rückgang.

Die Wachstumsflaute und immer wieder neue einmalige Kosten sind zu festen Grössen in der jüngeren Firmengeschichte von ABB geworden. Wenn aber einmalige Kosten zum Dauerzustand werden, sind das dann auch wirklich bloss einmalige Kosten?

Wie mir aus dem Unternehmensumfeld berichtet wird, liegen bei vielen langjährigen Aktionären die Nerven blank. Das dürfte insbesondere für Cevian Capital und Artisan Partners gelten. Die beiden Grossaktionäre - gemeinsam halten sie geschätzte 7 Prozent - äusserten in den letzten Monaten mehrmals harsche Kritik am Verwaltungsrat und an der Geschäftsleitung (siehe Ist ABB-Chef Spiesshofer «realitätsfremd»? vom 7. August).

Im Aktionariat von ABB bietet sich den beiden unzufriedenen Finanzinvestoren just jener Nährboden, auf dem Aktionärs-Revolten gedeihen. Mich würde eine solche jedenfalls nicht überraschen.

In den letzten Wochen stürzten die Aktien von ABB regelrecht ab. (Quelle: www.cash.ch)

Auch bei Panalpina scheint es ganz gehörig im Aktionariat zu brodeln. Der Luftfrachtspezialist aus Basel wartete gestern zum wiederholten Mal mit einer Ergebnisenttäuschung auf.

Mit Cevian Capital und Artisan Partners sind die Hauptakteure dieselben wie bei ABB - mit einem kleinen aber feinen Unterschied: Gemeinsam bringen sie bei Panalpina gut 22 Prozent der Stimmen auf die Waage.

Seit Jahren wartet man beim Luftfrachtspezialisten darauf, dass der Turnaround endlich greift – bis heute allerdings vergeblich. Im zurückliegenden dritten Quartal begann nun auch noch das Kerngeschäft zu schwächeln.

Prompt forderten Vertreter von Cevian Capital gestern gegenüber der Finanzpresse lauthals einen Rücktritt von Verwaltungsratspräsident Peter Ulber. Ob diese Forderung auch beim Ankeraktionär, der Ernst-Göhner-Stiftung, auf offene Ohren stösst, ist jedoch fraglich.

Ziel von Cevian Capital und Artisan Partners könnte es nämlich sein, Panalpina gewinnbringend ins Ausland zu verkaufen – was die Ernst-Göhner-Stiftung mit ihrem Stimmenanteil von 46 Prozent zu vereiteln wüsste.

Von einer sich anbahnenden Aktionärs-Revolte ist auch beim Vermögensverwalter GAM auszugehen. Im Zuge hausgemachter Probleme zogen Anleger im dritten Quartal Vermögen in zweistelliger Milliardenhöhe aus den Fonds der früheren Tochter von Julius Bär ab. Mit den Kundenvermögen dürften bei GAM auch die Gewinne wegbrechen.

Die Aktienkursentwicklung ist eine einzige Katastrophe. Die Papiere des Vermögensverwalters sind heute 65 Prozent günstiger zu haben als noch in den ersten Januar-Tagen.

Dass sich der Ankeraktionär Silchester International noch nicht öffentlich zum Kursdebakel geäussert hat, überrascht doch sehr. Schliesslich kostete dieses die Briten mit ihren 19 Prozent der ausstehenden Aktien ziemlich viel Geld.

Sollte der Ankeraktionär bei GAM auf Veränderungen pochen, hätte er bei seinen Mitaktionären vermutlich ein leichtes Spiel, diese mit an Bord zu holen.

Apropos Silchester International: Wie vor wenigen Tagen einer Offenlegungsmeldung entnommen werden konnte, haben die Briten hierzulande bei Adecco kräftig Aktien zugekauft. Mittlerweile halten sie gut 5 (zuvor 3) Prozent am Stellenvermittler.

Mit einem Minus von fast 38 Prozent wird Letzterem im laufenden Jahr übrigens die undankbare Rolle des Schlusslichts unter den Vertretern aus dem SMI zuteil.

Wie Panalpina, ABB und GAM hat auch Adecco mit hausgemachten Problemen zu kämpfen. Langjährige Aktionäre werfen dem Unternehmen vor, den Trend hin zur Digitalisierung verschlafen zu haben. Andere Rivalen - unter ihnen auch Randstad - graben ihm seither das Wasser ab. Am Umsatz gemessen haben die Niederländer zu Adecco aufgeschlossen und machen dem Stellenvermittler immer mehr die Weltmarktführerschaft streitig.

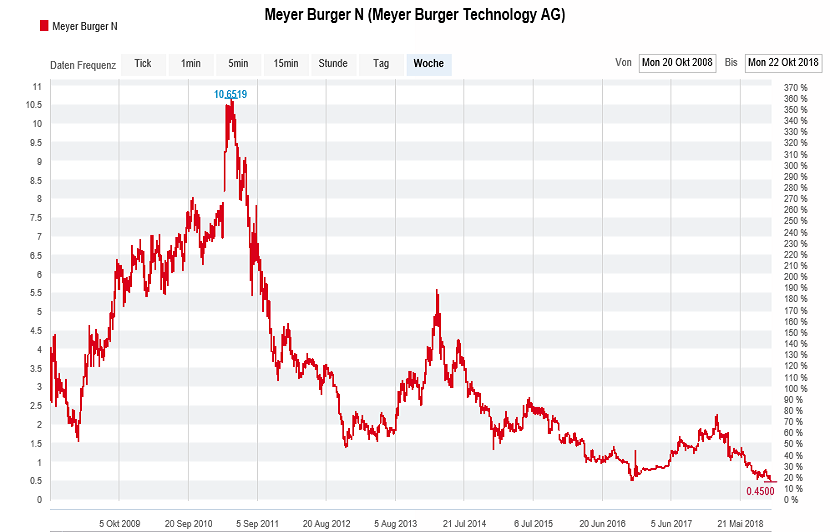

Dass Aufstieg und Fall manchmal nur wenige Jahre auseinanderliegen können, zeigt sich an Meyer Burger. An der Börse einst als ein aufstrebendes Wachstumsunternehmen gefeiert, ist der Solarzulieferer aus dem bernischen Gwatt bloss noch ein Schatten seiner selbst.

Trotz ersten Zugeständnissen an den russischen Grossaktionär Petr Kondrashev (siehe Meyer Burger: Ist Finanzchef Hirschi ein Bauernopfer? vom 30. August) haben die Aktien seit Jahresbeginn gut 70 Prozent eingebüsst. So günstig waren die Papiere letztmals unmittelbar vor der Bilanzsanierung vom Dezember 2016 zu haben.

Die Kursentwicklung der Aktien von Meyer Burger über die letzten zehn Jahre. (Quelle: www.cash.ch)

Womöglich ist das letzte Wort zwischen dem russischen Grossaktionär und den Verantwortlichen bei Meyer Burger noch nicht gesprochen.

Die Liste der Unternehmen, die eine Aktionärs-Revolte riskieren, liesse sich noch beliebig weiterführen - und sich beispielsweise um den Zementhersteller LafargeHolcim, den hochverschuldeten Backwarenhersteller Aryzta oder den Halbleiterzulieferer Comet ergänzen. Bei Comet baute der für seine aktive Einflussnahme berüchtigte Vermögensverwalter Veraison das Aktienpaket erst in den letzten Tagen kräftig aus.

In all diesen Fällen bleibt den Kleinaktionären nur die Hoffnung, dass der Leidensdruck der Grossaktionäre bald einmal gross genug ist und diese bei den betroffenen Unternehmen endlich auf grundlegende Veränderungen drängen. Eine kleine, aber zwingend breit abgestützte Wette könnte sich für "Neueinsteiger" eventuell lohnen.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |