Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Von einer Baisse spricht man dem Lehrbuch zufolge, wenn ein Aktienindex mehr als 20 Prozent unter sein Rekordhoch fällt. Davon sind die hiesigen Börsenbarometer noch immer weit entfernt. Den breit gefassten Swiss Performance Index (SPI) trennen keine 5 Prozent von seiner Bestmarke von Anfang Juli bei 12'200 Punkten. Ähnliches liesse sich vom Swiss Market Index (SMI) sagen - egal ob mit oder ohne Dividendenkorrektur.

Die Kursverluste von dieser Woche deswegen als "Sturm im Wasserglas" abzutun, wäre dennoch etwas gar verwegen. Denn die Liste jener Aktien, die 20 Prozent oder mehr von ihren Jahreshöchstkursen zurückgefallen sind, wird auch hierzulande länger und länger. Mit anderen Worten: Die Aktien nicht weniger Unternehmen haben in den letzten Tagen bereits Baisse-Erfahrungen gemacht.

Das gilt insbesondere für jene der UBS. Am Mittwochmittag ging ein Aufschrei durch die Medienwelt, als der Aktienkurs der grössten Schweizer Bank kurzum in den einstelligen Frankenbereich abtauchte und dort im weiteren Handelsverlauf auch hartnäckig verharrte.

Günstiger waren die Aktien - sie weisen mittlerweile eine Dividendenrendite von fast 7 Prozent auf - nur auf dem Höhepunkt der Finanzkrise sowie in den Sommermonaten 2012 zu haben, als Weltuntergangsstimmung herrschte. Der jüngste Kurstaucher war selbst den Kollegen vom "Blick" einen Artikel zum Thema wert.

Interessant ist, dass am Mittwoch gar die UBS selbst von den ausländischen Verkäufern regelrecht "überrannt" wurde. Nur so lässt sich erklären, weshalb die Grossbank an diesem Tag bloss 500'000 anstatt der üblichen 1,5 Millionen eigenen Aktien über die zweite Handelslinie zurückkaufte.

Was es jetzt bräuchte, wäre eine vertrauensbildende Massnahme - beispielsweise, dass UBS-Chef Sergio Ermotti eine weitere Million Aktien seines Arbeitgebers kauft.

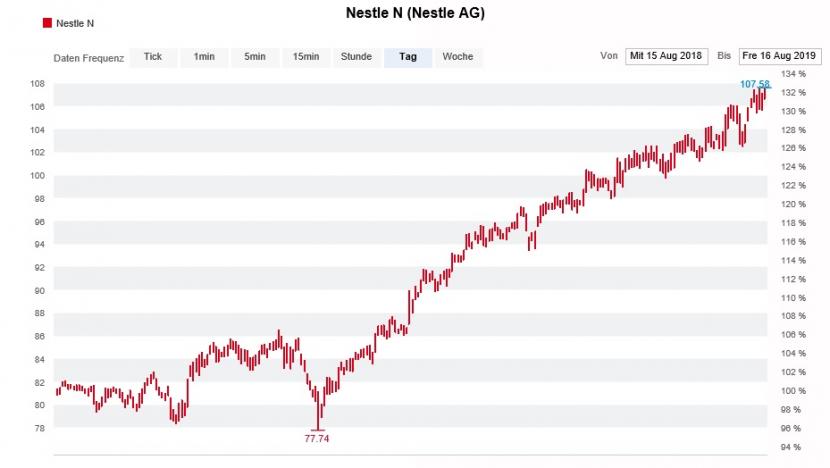

Als "Rettungsanker der Woche" erwiesen sich einmal mehr die Aktien von Nestlé. Das Indexschwergewicht verhinderte auch diese Woche wieder ein stärkeres Abrutschen des SMI. Wie mir Händler berichten, fliesst noch immer sehr viel angelsächsisches Geld in die Papiere des traditionsreichen Nahrungsmittelkonzerns aus Vevey. Bleibt zu hoffen, dass dieser Geldstrom so schnell nicht versiegt.

Beim SMI-Schwergewicht Nestlé reiht sich seit Monaten ein Kursrekord an den nächsten. (Quelle: cash.ch)

Nur eine Woche nach dem Erzrivalen Novartis stolpert nun auch der Basler Pharma- und Diagnostikkonzern Roche über einen hausgemachten Skandal. Wie einer Verfügung der mächtigen amerikanischen Börsenaufsicht SEC entnommen werden kann, deckte sich der ehemalige Leiter der Strategieabteilung im Vorfeld der Übernahmeofferte für Spark Therapeutics mit Aktien des amerikanischen Gentherapiespezialisten ein. Nun muss der Beschuldigte der Behörde über den unrechtmässig erzielten Gewinn hinaus auch noch eine satte Busse abliefern.

Dass Roche bei den Aktionären von Spark Therapeutics auf Widerstand stösst und die Übernahme noch immer nicht in trockenen Tüchern ist, mutet vor diesem Hintergrund schon fast ein bisschen ironisch an. Bis Ende Juli wurden den Baslern gerade mal 25 Prozent der ausstehenden Aktien angedient.

War beim Mobilfunkanbieter Sunrise vor Wochenfrist hinter vorgehaltener Hand noch von einer Annäherung mit Freenet die Rede, macht der deutsche Ankeraktionär am heutigen Freitag unmissverständlich klar, dass er sich an der ausserordentlichen Generalversammlung gegen die Übernahme von UPC Schweiz stellen wird.

Freenet fürchtet sich im Zusammenhang mit der geplanten Kapitalerhöhung vor einer Verwässerung. Zu Recht, wie ich finde. Denn es gilt als üblich, dass sich der Verkäufer - im vorliegenden Fall Liberty Global - an der Finanzierung mitbeteiligt und vorübergehend in die Rolle eines Mitaktionärs schlüpft. Davon will das Mutterhaus von UPC Schweiz jedoch partout nichts wissen.

Ob Freenet dieses milliardenschwere Abenteuer mit knapp 25 Prozent der Stimmen vereiteln kann, wird sich zeigen müssen. Wäre ich Aktionär von Sunrise, würde ich mich vermutlich hinter den deutschen Ankeraktionär stellen.

Die undankbare Rolle des "Verlierers der Woche" wird Hans Brändle zuteil. Der Firmenchef des Solarzulieferers Meyer Burger habe sich an der Analystenkonferenz zur Halbjahresergebnispräsentation alles andere als gut verkauft, so verlautet aus Analystenkreisen. Die Aktien seines Arbeitgebers gingen an diesem Tag denn auch fast um 7 Prozent tiefer aus dem Handel.

Nicht nur die Börse, auch die Aktionärsgruppe rund um Sentis Capital begegnet der geplanten Zusammenarbeit mit dem Grosskunden REC mit grosser Skepsis. Für die Aktionärsgruppe sind die Pläne ein Grund mehr, einen Aktionärsvertreter in den Verwaltungsrat zu wählen.

Die GAM-Aktien haben in den letzten drei Wochen substanziell an Kurswert verloren. (Quelle: cash.ch)

Beim Vermögensverwalter GAM nährt der Kurszerfall der letzten Tage Spekulationen, wonach sich George Soros wieder aus dem Aktionariat zurückgezogen haben könnte. Zur Erinnerung: Als Ende Mai bekannt wurde, dass sich ein Fonds aus dem Hedgefonds-Imperium des amerikanischen Milliardärs mit 3 Prozent bei GAM eingenistet hat, zogen die Kurse in der Hoffnung auf einen zügigen Verkauf des Unternehmens ins Ausland kräftig an.

Wer weiss - vielleicht wissen wir bei GAM in einer Woche mehr, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |