Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das neue Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Über kein anderes Unternehmen aus der Schweiz wurde in den letzten Wochen so viel berichtet wie über die Credit Suisse - und das weit über die Landesgrenzen hinaus. Zuerst geriet die Grossbank im Zusammenhang mit dem Skandal um Greensill in die Schlagzeilen, dann setzte sie mit dem Archegos-Debakel mehr als vier Milliarden Franken in den Sand.

Seit Freitag ist die Firmengeschichte um ein weiteres wenig ruhmreiches Kapitel reicher. Nur stammt dieses Kapitel für einmal nicht aus der Feder der Credit Suisse selber. Vielmehr zeigt sich mit Morgan Stanley ausgerechnet eine der beiden amerikanischen Investmentbanken verantwortlich, die sich bei Archegos gerade noch rechtzeitig von milliardenschweren Aktienpaketen trennte und sich so schadlos halten konnte.

Nachdem viele andere Analysten den Aktien der Credit Suisse bereits die Liebe gekündet haben, schliesst sich nun – mit sichtlicher Verspätung auch die für Morgan Stanley tätige Magdalena Stoklosa ihren Berufskollegen an. Sie stuft die Papiere der Grossbank von "Overweight" auf "Equal-weight" herunter und streicht das Kursziel auf 11 (zuvor 14) Franken zusammen. Auch bei den Gewinnschätzungen setzt die Analystin den dicken Rotstift an und streicht diese um durchschnittlich 17 Prozent zusammen.

Daran ist erst einmal nichts Verwerfliches. Man könnte ihr höchstens vorwerfen, dass sie sich mit ihrer Reaktion auf den milliardenschweren Verlust ziemlich viel Zeit gelassen habe – hätten Autoren eines 20 Seiten starken Strategiepapiers der amerikanischen Investmentbank die Aktien keine 48 Stunden zuvor nicht noch wärmstens zum Kauf angepriesen.

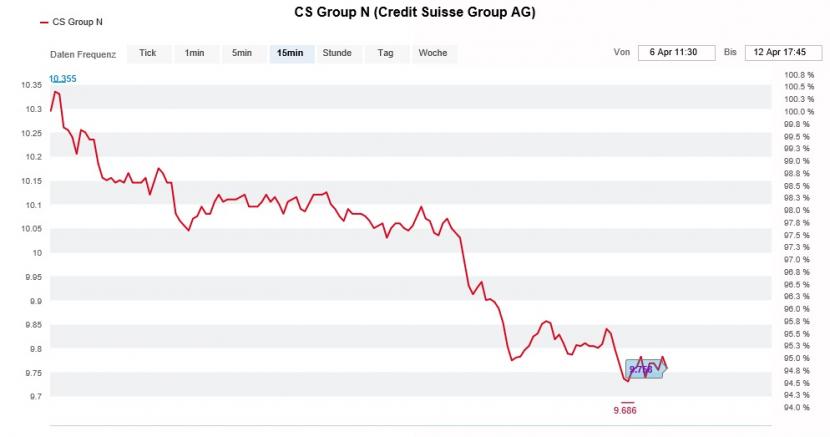

Die Herunterstufung durch Morgan Stanley setzte den Aktien der Credit Suisse zuletzt noch einmal zu (Quelle: www.cash.ch)

Nachdem der viel beachtete MSCI Europe Index das Jahresendziel bereits nach nur drei Monaten erreicht hatte, stellten diese im Strategiepapier eine Liste mit 59 europäischen Aktien vor. Alle diese Aktien haben eines gemeinsam: Sie weisen das günstigste Chancen-Risiko-Verhältnis auf – gemessen am "Best- und Worst-Case-Szenario" des jeweiligen Analysten.

| Diesen Schweizer Aktien traut eine US-Bank nochmals deutlich höhere Kurse zu |

Unter den 59 europäischen Aktien waren neben jenen von Novartis, Lonza, SoftwareOne und Zur Rose eben auch die der Credit Suisse zu finden.

Dabei stützten sich die Autoren des Strategiepapiers bei der Grossbank allerdings noch auf das alte Bewertungsmodell ihrer Analystin ab. Von diesem liess sich auf Basis der bestmöglichen Annahmen auf ein Kursziel von 20 Franken (+97 Prozent), unter den schlechtmöglichsten hingegen auf eines von 6 Franken (-41 Prozent) schliessen.

Unter Berücksichtigung des milliardenschweren Verlusts gibt das Bewertungsmodell nun andere Werte. Am "Worst-Case-Szenario" von 6 Franken ändert sich zwar nichts. Neuerdings deutet das "Best-Case-Szenario" aber "nur" noch ein Aufwärtspotenzial auf 15 Franken (+50 Prozent) an.

Erst "hüst", dann "hott". Sollte der eine oder andere Anlagekunde von Morgan Stanley der Empfehlung im Strategiepapier gefolgt und Aktien der Credit Suisse erworben haben, fühlt er sich jetzt womöglich verschaukelt. Auch wenn der Begriff "unité de doctrine" aus dem Französischen stammt und sich nur schwer ins Englische übersetzen lässt, täte der amerikanischen Investmentbank etwas mehr davon gar nicht mal schlecht.

+++

Der mysteriöse Verkäufer eines grösseren Galenica-Pakets hat endlich einen Namen: Wie eine Offenlegungsmeldung an die Schweizer Börse SIX verrät, ist der Stimmenanteil von Rudolf Maag am Tag der Platzierung von 1,5 Millionen Aktien auf unter 3 Prozent gefallen. Es ist anzunehmen, dass der bekannte Medizinaltechnikpionier sogar ganz ausgestiegen ist.

Über die Beweggründe dieses Ausstiegs ist nichts bekannt, gilt Maag doch als eher öffentlichkeitsscheu. Fragt sich, ob sich der Milliardär aus dem Baselbiet mit dem Verkaufserlös – wir sprechen hier immerhin von fast 90 Millionen Franken – bei einem neuen Unternehmen einnisten wird? Oder macht er künftig bei weiteren seiner Firmenbeteiligungen wie etwa Idorsia (7,2 Prozent), Landis+Gyr (10,4 Prozent,) VAT Group (10 Prozent)oder Implenia (5,4 Prozent) Kasse?

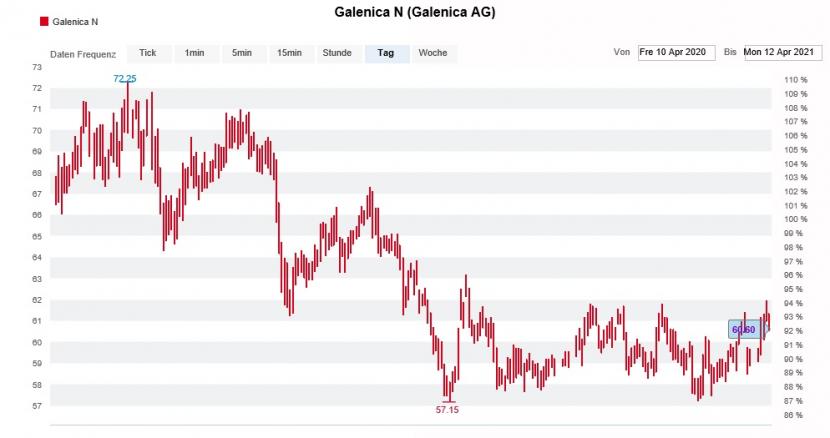

Kursentwicklung der Galenica-Aktien über die letzten 12 Monate (Quelle: www.cash.ch)

Die nächsten Tage und Wochen versprechen jedenfalls spannend zu werden. Ich wäre übrigens nicht überrascht, wenn selbst der vergangene Woche thematisierte Kursaufschlag der Inhaberaktien von Roche gegenüber den Genussscheinen etwas mit Maag zu tun hätte. Oder aber er bringt sich für den anstehenden Börsengang von PolyPeptide in Position.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |