Die Ankündigung traf die Investorinnen und Investoren wie ein Schlag: Vor zwei Wochen gab Cembra Money Bank das Ende der Zusammenarbeit mit der Migros bei der Kreditkarte Cumulus bekannt. Wegen des damit einhergehenden Gewinnrückgangs bei der Konsumkreditbank stürzte die Aktie um über 30 Prozent ab.

Logisch, regt sich da ein uralter Anlegerreflex: "Buy the Dip". Schliesslich befindet sich die Cembra-Aktie, ein bei Dividendenanlegern und Anlagefonds beliebter Titel, nun auf dem tiefsten Stand seit Mitte 2016. Bloss: Die Cembra-Aktie sendet seit dem Absturz keine Erholungssignale aus. Sie dümpelt seit zwei Wochen auf dem demselben Niveau weiter.

Die Ankündigung von Cembra ist allerdings untypisch für so genannte Gewinnwarnungen. Sie beruht auf einem Klumpenrisiko der Firma und nicht auf einer schleichenden Verschlechterung des Geschäftsganges. Denn Gewinnwarnungen treten gehäuft in Zeiten wirtschaftlichen Abschwungs ein oder bereits am Ende eines Konjunkturzyklus. Dann, wenn die Geschäfte nicht mehr wie erwartet laufen, müssen Unternehmen ihre Gewinnschätzungen anpassen. Daher ist oft die zyklische Branche betroffen. In den letzten Monaten kam es an den Börsen zu vielen "positiven Gewinnwarnungen", da sich viele Unternehmen überraschend schnell vom Corona-Einbruch erholten.

Skepsis ist angebracht

Gefallenen Aktien aufgrund von Gewinnwarnungen sollten Anlegerinnen und Anleger immer Skepsis entgegenbringen. Die Gründe für die Hiobsbotschaft, wie sie einzuordnen sind und vor allem die Auswirkungen auf das Geschäft - das ist für Aussenstehende und selbst für Profi-Investoren oft schwer zu beurteilen. Und wer bei Gewinnwarnungen zukauft und auf das schnelle Geld hofft, wird nicht selten enttäuscht und gerät gar vom Regen in die Traufe: Was mit einer Gewinnwarnung beginnt, hört nicht selten mit einer Kapitalerhöhung auf.

Äusserste Vorsicht ist geboten ist zum Beispiel bei Unternehmen, die seit Jahren Schwierigkeiten bekunden. Dazu gehört etwa der Lausanner TV- und IT-Sicherheitsspezialist Kudelski, der sich im sechsten Jahr der Resutrukturierung befindet. Mit zahllosen Gewinnwarnungen hat das Unternehmen längst das Vertrauen der Investoren verspielt. Der Vermögensverwalter GAM weiss eine ähnliche Geschichte zu erzählen, auch der Baukonzern Implenia muss hier erwähnt sein.

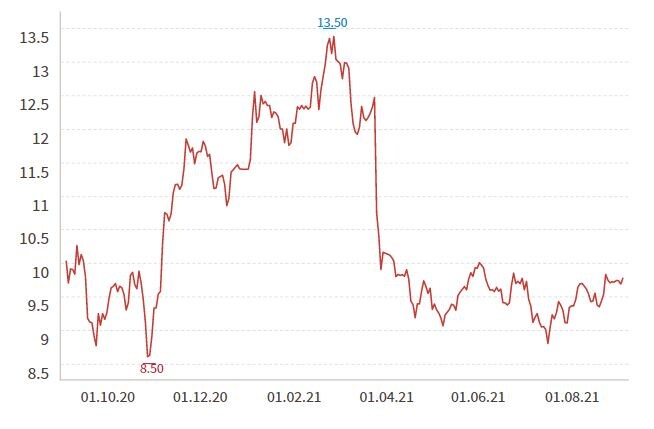

In diesen Kontext gehört auch die notorisch schlechte Schlagzeilen liefernde Credit Suisse: Nach einem "Profit Warning" Ende März wegen des Archegos-Debakels rasselte die Aktie auf einen Schlag 14 Prozent auf rund 10 Franken in die Tiefe. Verlockend für viele Börsianer, da zuzugreifen. Bald folgten aber weitere Negativmeldungen punkto Aktienrückkauf oder Dividende. Die CS-Aktie rutschte in der Folge noch weiter ab und erreichte im Juli gar einen Stand von 8,50 Franken.

Aktienkurs der Credit Suisse in den letzten zwälf Monaten mit dem Effekt der Gewinnwarnung Ende März 2021 (Quelle: cash)

Die Rechnung kann aber auch aufgehen – wenn Geduld und gewisse Signale vorhanden sind. Der Berner Telecomausrüster Ascom veröffentlichte im August 2019 eine Gewinnwarnung, was die Aktie 17 Prozent auf den tiefsten Stand seit 2013 abstürzen liess. Gleichzeitig übernahm Jeannie Pilloud den CEO-Posten. Dem Unternehmen geht es heute einiges besser, und wer damals nach der Gewinnwarnung zukaufte, kann sich heute über eine Kurssteigerung von rund 40 Prozent freuen. Erst auf halben Weg zur Kursbesserung ist der Autozulieferer Autoneum, der im Juni 2020 seine vierte Gewinnwarnung seit 2018 veröffentlichte. Pech hatte, wer bereits bei der ersten oder zweiten Gewinnwarnung zugriff.

Stimmt die Bilanz des Unternehmens, sind die Produkte weiter konkurrenzfähig und die Kosten kein grösseres Problem, werden Gewinnwarnungen für Investoren interessanter. Oft erkennen dies Investoren früh, so dass es gar zu keinen Kursabstürzen kommt. So geschehen bei Logitech Anfang März 2020, als das Unternehmen einen tieferen Jahresbetriebsgewinn in Aussicht stellte.

Bei Cembra haben Investoren ganz offensichtlich Zweifel, ob der Cumulus-Wegfall adäquat kompensiert werden kann. Die schlechte Kommunikation des Unternehmens spielt sicher auch eine Rolle, weshalb der Markt misstrauisch bleibt. Grundsätzlich gilt für Cembra und andere von Gewinnwarnungen betroffene Aktien: Mit einem Zukauf warten, bis der Kurs einige Prozent angestiegen ist. Das ist ein Zeichen, dass sich hinter den Kulissen etwas tut. Denn Grossaktinäre, Fondsmanager und Analysten sind immer besser informiert als die breite Anlegermasse.

Oft sträflich vernachlässigt wird von Investoren eine Einstiegsmöglichkeit, die zwar nichts mit Gewinnwarnungen zu tun hat und die auch relativ selten vorkommt: Die Aktienplatzierungen von Grossinvestoren. Das geschah im November 2019 und im April 2021 etwa bei der solide aufgestellten Barry Callebaut, als deren Hauptaktionärin Jacobs Holding jeweils 10 Prozent ihrer Beteiligung abbaute. Der Verkauf hatte keine operativen Gründe. Die Aktie tauchte beide Male fast 10 Prozent. Beide Male dauerte es keine zwei Monate, bis der Titel den "Absacker" aufgeholt hatte.  Aktienkurs von Barry Callebaut mit dem Kursknick Ende April 2021 (Quelle: cash.ch)

Aktienkurs von Barry Callebaut mit dem Kursknick Ende April 2021 (Quelle: cash.ch)