Das wilde Auf und Ab bei den Bankaktien hat sich in den letzten zwei Tagen beruhigt. Vorangegangen waren zwei Wochen mit massiven Preisausschlägen und zum Teil hohen Kursverlusten. Im Zuge der Turbulenzen ist die Silicon Valley Bank vom Markt verschwunden, und die Credit Suisse wurde von der UBS übernommen.

Michael Klien, Analyst der Zürcher Kantonalbank (ZKB), wartet trotz den Turbulenzen mit einem positiven Ausblick auf und betont, dass Banktitel weiterhin attraktiv seien. Der ZKB-Analyst hat die Graubünder Kantonalbank und VZ Holding mit "Outperform" eingestuft. "Die beiden Institute werden von den höheren Leitzinsen profitieren", sagt Klien auf cash.ch-Anfrage. Die UBS-Aktie sei dagegen nur Anlegern und Anlegerinnen zu empfehlen, die starke Nerven hätten. Positiv stimmt Klien hier, dass sich das Potenzial der UBS mit der Übernahme der Credit Suisse deutlich verbessert habe.

Die amerikanische Investmentbank JP Morgan hat auf europäische Sicht die Top-Picks angepasst und defensiver ausgerichtet. Die JPM-Strategen bevorzugen auf das Retailgeschäft ausgerichtete Geschäftsmodelle, Vermögensverwalter mit einer hohen Eigenkapitalrendite und soliden Bardividenden: Intesa, AIB, UBS, Julius Bär und Sabadell. Auf der anderen Seite betonen die Analysten: "Wir meiden französische, britische und nordische Banken."

Die UBS selber ist bei Bankaktien zurückhaltend eingestellt. Bei den europäischen Bankaktien erachtet die Grossbank den gesamten europäischen Bankensektor weiterhin als gesund an, aber im aktuellen Umfeld gehe es hauptsächlich darum, das Vertrauen in das Bankensystem aufrechtzuerhalten - einschliesslich der US-Regionalbanken, die schwer vorherzusagen sind. "Wir bleiben gegenüber europäischen Bankaktien neutral", so die Konklusion des Chief Investment Officers Mark Haefele vom Wealth Management der UBS.

Kein Zusammenbruch im Bankensektor wie 2008 erwartet

Thomas Stucki, Anlagechef der St.Galler Kantonalbank, hält zur aktuellen Situation fest: "Die Probleme der gefallenen US-Banken und der Credit Suisse haben unterschiedliche Ursachen. Gemeinsam ist ihnen nur, dass sie das Vertrauen ihrer Kunden verloren haben und deshalb nicht mehr überlebensfähig waren", so Stucki in einem Anlagekommentar der Bank. Wahrscheinlich dürften noch weitere Regionalbanken in den USA in Gefahr geraten. Stucki geht allerdings nicht davon aus, dass es zu einem globalen Flächenbrand kommt.

Für Steven Bell, Chefökonom EMEA vom bekannten Vermögensverwalter Columbia Threadneedle, sieht es so aus, als sei die Credit Suisse ein Einzelfall: "In Europa ist die Regulierung einheitlich, und es ist nicht zu denselben massiven Abflüssen von Einlagen wie in den USA gekommen. Die Banken sind im Allgemeinen gut kapitalisiert, und viele europäische Finanzinstitute sind dabei, Kapital an ihre Aktionäre auszuzahlen.“

Die Aktien der Deutschen Bank, welche letzte Woche unter die Räder kamen, haben sich im Handel seit Wochenbeginn erholt und stabilisiert. Aber auch da dürfte es dauern, bis das Vertrauen wieder vollständig zurück ist. "Nach den Turbulenzen der vergangenen Wochen hätten deutsche Sparer geringeres Vertrauen in die vom Staat gesicherte Spareinlage", sagt RoboMarkets-Stratege Jürgen Molnar. "Wenn ein Grossteil der Bevölkerung so verunsichert ist, besteht ein deutlich höheres Risiko, dass die Kunden schon bei der kleinsten Unsicherheit in einem Bank Run ihre Konten leerräumen."

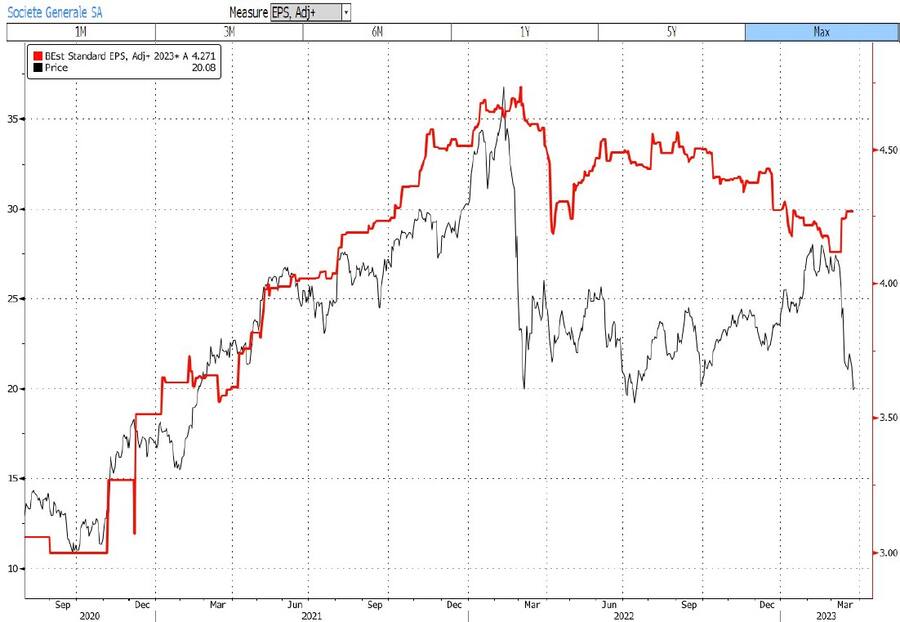

Beim Blick auf die Gewinnprognosen zeigt sich denn auch, dass die Perspektiven nicht unterschiedlicher von Bank zu Bank sein könnten. Die Société Générale, welche gemäss verschiedenen Analysten einer durchzogenen Erträgsentwicklung entgegenblickt, konnte vom Börsenboom bei den Finanzwerten über die letzten sechs Monate kaum profitieren - ein Blick auf die Konsensschätzungen der Analysten zeigt untenstehend, dass der erwartete Gewinn pro Aktie über die letzten drei Jahre stagnierte respektive sich sogar leicht rückläufig entwickelt hat.

Gewinnprognosen der Analysten zu Société Générale (Gewinn pro Aktie rot/Kursentwicklung schwarz).

Dies ganz im Gegensatz zur UBS, bei der in den letzten Monaten vor der Fusion mit der CS die Gewinnschätzungen kontinuierlich erhöht wurden. Im Bezug auf das Kurs-Gewinn-Verhältnis (KGV) ist die UBS zwar mit 4,79 etwa gleich bewertet wie Deutsche Bank und Société Générale, welche ein KGV von 4,78 respektive 4,62 ausweisen. Allerdings ist die Investorenkennzahl KGV nicht das Mass aller Dinge, sondern die operative Zahl der Zinserträge. Und da hat die UBS im Moment gegenüber der Konkurrenz weiter die Nase vorn, wie ein Vergleich der Analystenschätzungen zeigt.

Wenig positives kann die Helvetische Bank seit jeher den Aktien der Schweizer Grossbanken abgewinnen - der Schweizer Vermögensverwalter empfiehlt seinen Kunden schon seit einigen Jahren, keinen dieser Werte ins Depot zu legen. Zur Bankenfusion am hiesigen Finanzplatz schrieb die Helvetische Bank jüngst in ihrer täglichen 'WegWeiser': "Die Schweiz hat sich für den Supertanker UBS/CS entschieden. Dieser Supertanker bleibt jedoch angreifbar, denn auch wenn die UBS die CS sicher zu einem Spottpreis übernommen hat, birgt eine Übernahme dieser Grössenordnung viele Risiken."

Die Helvetische Bank hat hingegen eine positive Einschätzung zu Cembra und Swissquote. Die Aktie von Cembra hat in diesem Jahr 6 Prozent verloren, diejenige von Swissquote dagegen 26 Prozent zugelegt.