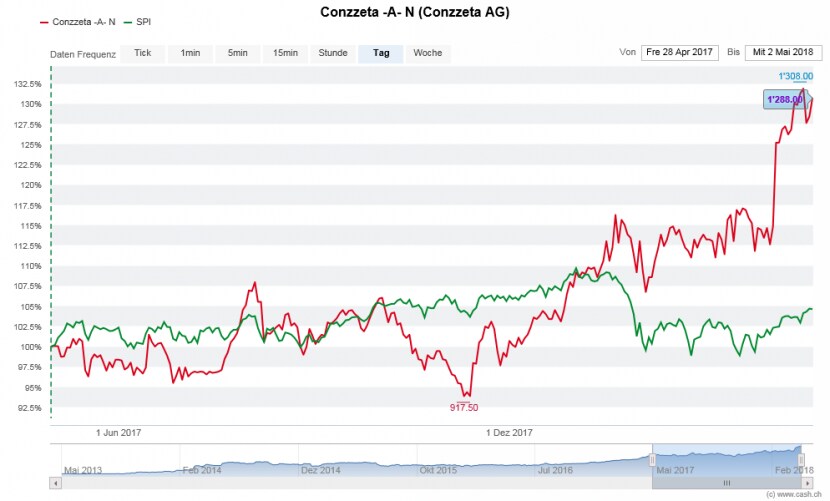

Vor fast einem Jahr fragten wir bei cash.ch, ob die Aktie von Conzzeta an der Schwelle von 1000 Franken scheitere. Rückblickend stellt sich diese Frage als rhetorisch heraus. Conzzeta knackte die Marke erstmals im vergangenen Juli und kann sich seit Mitte Dezember nachhaltig über diesem Niveau halten.

In Zahlen ausgedrückt: Für die letzten zwölf Monate beträgt das Kursplus von Conzzeta 30 Prozent, alleine seit Jahresbeginn sind es 26 Prozent. Am Mittwochmorgen steht der Titel bei 1282 Franken.

Conzzeta-Aktie (rot) im Vergleich mit dem Swiss Performance Index (grün) in den letzten zwölf Monaten (Quelle: cash.ch)

Geht es nach Analysten und professionellen Investoren, hat die Conzzeta-Aktie damit die Decke noch nicht erreicht. Die Analysten von Credit Suisse und Research Partners trauen dem Titel einen Anstieg auf 1500 respektive 1400 Franken zu und empfehlen ihn zum Kauf, genauso wie die Analysten von Mainfirst, Notenstein La Roche und der Zürcher Kantonalbank (ZKB). Hinzu kommen Fondsmanager, die Conzzeta in ihr Portfolio aufnehmen oder ihren Anteil erhöhen.

Verschiedene Risiken

Ist der Aktienkurs also eine Einbahnstrasse nach oben? Zweifel sind angebracht. Da ist zum einen die Bewertung. Bei Conzzeta hat sich bereits viel positive Erwartung angesammelt. Als der Konzern anlässlich der jüngsten Geschäftszahlen ein hohes Umsatzwachstum über den Marktprognosen bekannt gab und durchblicken liess, die Guidance für das Gesamtjahr 2018 womöglich anzuheben, sprang die Aktie um 9 Prozent nach oben.

So ist die Conzzeta-Aktie denn auch recht teuer geworden. Das Kurs-Gewinn-Verhältnis für 2018 liegt je nach Schätzung zwischen 26 und 29. Gleichzeitig können Kursrückschläge den Titel wieder etwas attraktiver machen.

Zum anderen trägt Conzzeta die typischen Probleme eines Mischkonzerns mit sich herum. Die Segmente Blechbearbeitung, chemische Spezialitäten, Sportartikel und Glasbearbeitung weisen nur geringe Synergien untereinander auf. Zudem sind sie unterschiedlich erfolgreich. Bei der Sportmarke Mammut etwa sind die Umsätze in den letzten fünf Jahren von 247 auf 229 Millionen Franken zurückgekommen. Der europäische Markt für Outdoorbekleidung weist Sättigungstendenzen auf. Viel hängt hier davon ab, wie gut das angestossene Strategieprogramm (läuft bis 2021) vorankommt.

Im Segment Blechbearbeitung sind die Verkäufe hingegen im selben Zeitraum um 53 Prozent gestiegen. Unter dem Namen Bystronic bietet Conzzeta hier Anwendungen zum Schneiden, Biegen und automatisierten Verarbeiten von Blechteilen an. Laut der ZKB ist in diesem Bereich eine "hohe Dynamik" festzustellen. Sie erwartet bis 2020 einen Umsatzanstieg von heute 856 auf 1100 Millionen Franken.

Weitere Zukäufe möglich

Eine andere Baustelle ist die Abhängigkeit von Europa und dem Euro. Rund 53 Prozent des Gruppenumsatzes werden immer noch in europäischen Märkten erwirtschaftet (siehe folgende Grafik). Doch ist hier auch die Zukunft besonders aussichtsreich? Jüngste Zahlen machen skeptisch, denn das Wirtschaftsklima in der Eurozone kühlt sich derzeit deutlich ab. Laut Schätzungen des Münchner Ifo-Instituts dürfte sich der Aufschwung in der Währungsunion verlangsamen.

Für etwas Entlastung könnte hingegen die Abwertung des Schweizer Frankens zum Euro sorgen, weil ein schwächerer Franken Exporte ins Ausland attraktiver macht.

Conzzeta hat also zweifelslos Wachstumspotenzial. Viel hängt aber auch davon ab, wie sich das Portfolio künftig verändert. Für weitere Übernahmen sollen rund 400 Millionen Franken verfügbar sein. Die Analysten der Credit Suisse erwarten weitere Zukäufe in der Blechbearbeitung und bei den chemischen Spezialitäten. Die Glasbearbeitung könnte hingegen verkauft werden.

Conzzeta-Umsatz nach Regionen (Quelle: conzzeta.com)