Was war das für ein Jahresauftakt: Der breite Swiss Performance Index (SPI) hat seit dem 1. Januar 16 Prozent zulegen können. Bei einzelnen Titeln wie VAT, Bucher, Emmi oder Straumann beträgt das Plus sogar mehr als 30 Prozent. Und auch die sonst eher trägen defensiven Aktien von Roche, Novartis und Nestlé nehmen mit einem Plus zwischen 10 bis 20 Prozent an der Partybörse teil.

In Zeiten, wo die Aktienindizes nur den Weg nach oben zu kennen scheinen, kann man als Anleger fast nichts falsch machen. Könnte man zumindest meinen. Doch in den Tiefen des SPI gibt es auch einige "Partybremsen", die 2019 bisher schlecht performten. Einige davon könnten aber ihren Pessimismus bald ablegen und auf den "Party-Modus" umschalten:

Burkhalter – viel Schlechtes ist eingepreist

Zugegeben, einiges spricht derzeit gegen ein Engagement beim Elektroinstallateur Burkhalter: Der Wegfall des Grossauftrags für die Ausrüstung des Neat-Gotthardtunnels hinterlässt eine grosse Lücke, ausserdem ist der Preiskampf in der Branche so hart, dass Firmen teilweise sogar defizitäre Aufträge annehmen. Gemäss CEO Marco Syfrig wird es noch zwei bis drei Jahre dauern, bis sich der Markt wieder normalisiere. Ausserdem könnte die Dividende von Burkhalter gekürzt werden. Keine rosigen Aussichten also.

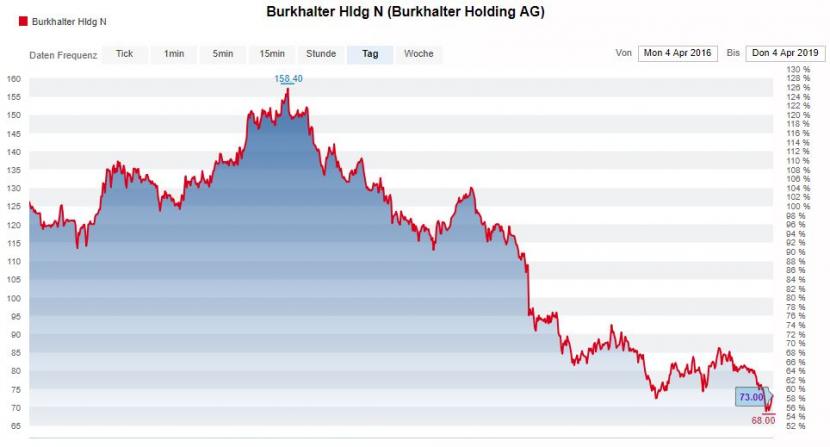

Der Börse sind all diese Probleme schon länger bekannt. Die Burkhalter-Aktie hat bereits seit dem Rekordhoch im April 2017 bei 158 Franken den Rückwärtsgang eingelegt und mehr als die Hälfte des Werte eingebüsst. In diesem Jahr sind es minus 6 Prozent. Will heissen: Anleger befürchten anlässlich der am 15. April präsentierten Jahreszahlen 2018 bereits das Schlimmste, daher sind weitere Kursstürze wenig wahrscheinlich. Was nicht vergessen werden darf: Burkhalter ist in seiner Branche Marktführer und wächst mit gezielten Akquisitionen - seit 2008 bereits 22 Zukäufe - kontinuierlich weiter und gewinnt weiter an Marktmacht. Und selbst wenn die Dividende (aktuelle Rendite von 6,9 Prozent) etwas gestutzt werden sollte: Attraktiv dürfte sie bleiben.

Kursentwicklung der Burkhalter-Aktie in den letzten drei Jahren, Quelle: cash.ch

Kursentwicklung der Burkhalter-Aktie in den letzten drei Jahren, Quelle: cash.ch

Komax - Probleme bestehen nur kurzfristig

Die Komax-Aktie leidet. Allein in den letzten vier Wochen beträgt die Performance minus 15 Prozent. Hauptgrund ist der düstere firmeninterne Ausblick: Komax teilte Mitte März mit, dass Bestellungseingang und Umsatz für die ersten sechs Monate des Jahres 10 bis 20 Prozent tiefer ausfallen werden. Der Kabelspezialist spürt vor allem den Pessimismus in der Automobilindustrie, die rund 80 Prozent des Gesamtumsatzes ausmacht.

Aber die Probleme dürften nur von temporärer Natur sein: Komax ist in einer attraktiven Nische tätig und verfügt über ausgezeichnete Wachstumsaussichten. Man ist Profiteur der immer stärkeren Elektronifizierung in Fahrzeugen. Und bis der nächste Wachstumsschub einsetzt, können sich Anleger zumindest an der schönen Dividendenrendite von 3,2 Prozent laben. Auch die Analysten sind optimistisch: Die Aktie ist derzeit 215 Franken wert, die Kursziele von Vontobel (270 Franken), Helvea (290 Franken) und UBS (315 Franken) lassen aber auf ein enormes Potenzial nach oben schliessen.

Bell – in hohem Tempo wird investiert

Der Fleischkonsum in der Schweiz ist rückläufig, das bekommt auch die Wurstexpertin Bell - die zu zwei Dritteln Coop gehört – zu spüren. Man setzt vermehrt auf andere Bereiche, um diese Ausfälle zu kompensieren. So wurde 2018 etwa die auf Suppen, Saucen und Fertiggerichten spezialisierte Hügli übernommen. Nichtsdestotrotz verringerte sich 2018 die Marge um 70 Basispunkte auf Stufe EBIT auf 3,5 Prozent. Die Aktie verliert seit Jahresbeginn 6 Prozent.

Auf die Rendite drücken derzeit vor allem die hohen Investitionen. Und diese werden vorerst anhalten: Wie die Zürcher Kantonalbank in einer Analyse schreibt, investiert Bell über die nächsten Jahre zusätzlich zu den regulären Investitionen weitere maximal 500 Millionen Franken in den Umbau und Ausbau des Fabriknetzwerks. Irgendwann werden sich die vielen Investments aber positiv in den Zahlen bemerkbar machen. Bereits ab dem laufenden Jahr sollten Synergien aus dem Hügli-Kauf spürbar sein. Im März wurde ausserdem im österreichischen Marchtrenk der nach eigenen Angaben "modernste Convenience-Betrieb Europas" eröffnet, der den Umsatz in Österreich und Deutschland mittelfristig ankurbeln sollte. Wer bei Bell einsteigt, kann mittelfristig belohnt werden.

Bell Food Group eröffnet neuen Produktionsbetrieb in Marchtrenk https://t.co/PAnrR3e0Ch pic.twitter.com/huIiJlDYth

— Fruchthandel Magazin (@Fruchthandel) 15. September 2017

Zur Rose – wird das enorme Potenzial ausgeschöpft?

22 Prozent hat die Zur-Rose-Aktie in den letzten 52 Wochen eingebüsst, minus 5 Prozent sind es seit dem 1. Januar. Es läuft nicht alles rund: 2018 fiel der Jahresverlust höher als als von Analysten erwartet. Und Anfang März traten beim Medikamenten-Versandhändler überraschend zwei Verwaltungsräte zurück, unter ihnen die Vertreterin des Ankeraktionärs KWE, der zuletzt noch 10,5 Prozent der Aktien hielt. Für Stirnrunzeln sorgte bereits eine Episode im letzten November, als KWE an der 190 Millionen Franken schweren Kapitalerhöhung nicht mitmachen konnte, da der mit der Abwicklung beauftragten Bank ein Fehler unterlief.

Operativ hält CEO Walter Oberhänsli konsequent ans seiner Wachstumsstrategie fest, auch zulasten des kurzfristigen Gewinns. Jüngst wurde etwa der französische Marktplatz Doctipharma akquiriert, die in die Marktplattform der Zur-Rose-Tochter PromoFarma integriert wird. Demnächst sollen damit Märkte wie Frankreich oder Italien erobert werden. In Deutschland und der Schweiz ist man bereits führend.

Bis 2022 will Zur Rose den Umsatz auf 2,5 Milliarden Franken erhöhen (Jahr 2018: 1,2 Milliarden Franken) und ein Betriebsgewinn (Ebitda) von 120 bis 150 Millionen Franken (Jahr 2018: -2,9 Millionen Franken) erreichen. In Zur Rose schlummert ein enormes Potenzial. Analysten sind teilweise fast schon euphorisch, die Kursziele von UBS und Berenberg bei 148 resp. 150 Franken würden ein Aufwärtspotenzial zum aktuellen Kurs bei 85 Franken von ungefähr 75 Prozent bedeuten.

Sunrise – Anleger von UPC-Übernahme noch nicht überzeugt

Am letzten Februartag platzte die Bombe: Sunrise übernimmt UPC Schweiz für 6,3 Milliarden Franken - das ist fast doppelt so viel, wie Sunrise derzeit an der Börse wert ist. Um diesen gigantischen Kauf stemmen zu können, plant Sunrise eine Kapitalerhöhung von gut 4 Milliarden Franken. Bei Anlegern kommt das bisher nicht gut an: Vor der Ankündigung waren die Sunrise-Titel noch über 80 Franken wert, inzwischen sind es knapp über 72 Franken.

Noch ist unklar, ob die Sunrise-Aktionäre den Deal überhaupt durchwinken werden. Der deutsche Ankeraktionär Freenet (Anteil 24,5 Prozent) zumindest will sich an der Kapitalerhöhung nicht beteiligen und ist noch unsicher, ob er für den Deal stimmen wird (cash berichtete). Wer dennoch an ein Gelingen der Transaktion glaubt, kann bei Sunrise jetzt zugreifen. Denn zwischen Sunrise und UPC sind grosse Synergien vorhanden, die Bank Vontobel rechnet mit synergiebedingten Einsparungen von 300 Millionen Franken pro Jahr und empfiehlt zum Aktien-Kauf mit einem Kursziel bei 90 Franken.