Es kommt in den besten Familien vor - oder besser, bei den beliebtesten Aktien der Welt: Ein Aktiensplit. Apple tut es, und Tesla auch. Sprich, aus einer Aktie werden mehrere. Unumstritten ist so ein Vorgang nicht. Eine Häufung von Aktiensplittings weist auf rasch steigende Kurse und damit einen nervösen Markt hin. Und somit auf eine gestiegene Gefahr eines Absturzes. Gut möglich, dass vor allem aus der US-Tech-Welt in nächster Zeit noch mehr solcher Splits durchgeführt werden.

Ein Aktiensplit ist zunächst einmal eine optische Täuschung: Eine Aktie wird zwar günstiger im Erwerb, wenn eine Aktie statt 1000 Franken kostet, für fünf Aktien je 200 Franken bezahlt werden können. Ein Aktienpaket wird durch den Aktiensplit alleine aber weder grösser noch kleiner. Auch ändert dieser Vorgang per se noch nichts an der Bewertung einer Aktie.

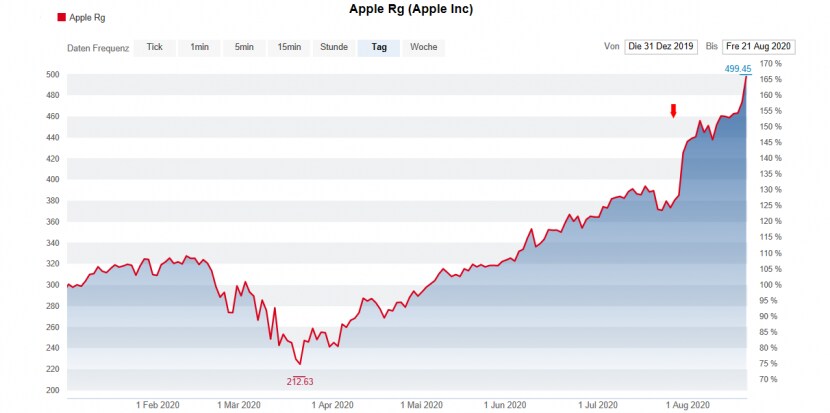

Und doch zieht ein Aktiensplit eine ganze Reihe von Veränderungen mit sich. Psychologisch kann die Wirkung einer solchen Aufteilung gross sein. Als Apple am Freitag, dem 31. Juli einen geplanten Vier-zu-Eins-Split bekanntgab, schloss der Kurs bei 425 Dollar – am Donnerstag davor war die Aktie für 385 Dollar aus dem Handel gegangen. Aktuell kosten Apple an der amerikanischen Börse so gut wie 500 Dollar. Apple hat in den vergangenen Jahren die Aktie schon mehrmals gesplittet.

Der Kurs der Apple-Aktie seit Anfang Jahr: Der Pfeil weist auf den Zeitpunkt der Ankündigung des Aktiensplits hin (Grafik cash.ch/mfo).

Beim berühmtesten Elektroautobauer der Welt verhält es sich mit dem Kursschub nicht wesentlich anders: Bevor Tesla am 11. August einen Split im Verhältnis 5:1 ankündigte, lag der Kurs der Aktie bei 1374 Dollar. Seitdem ist es mit deren Wert auf fast 2100 Dollar nach oben gegangen. Es muss aber dazu gesagt werden, dass sowohl Apple als auch Tesla in diesem Zeitraum an der Börse auch von guten Produkt- und Entwicklungsnews profitiert haben.

Dennoch: Ein Aktiensplit treibt in aller Regel die Kurse. Ein tieferer Preis pro Aktie macht eine Aktie leichter handelbar. Zwar gibt es grundsätzlich die Möglichkeit, bei Aktien mit einem hohen Preis pro Einzelaktie – Amazon etwa kosten jetzt schon fast 3300 Dollar – nur Teile einer Aktie zu kaufen. Aber was günstig aussieht, ist zum Handeln "handlicher": Also kaufen Investoren zu, gerade auch solche mit relativ kleinen Gesamtportefeuilles, die diversifizieren wollen.

Managements von Firmen wissen um den potentiell positiven Effekt eines Aktiensplits. Langfristig nicht positiv ausgewirkt hat sich ein solcher Schritt vom März 2015 allerdings bei Leonteq: Kurz nach dem Split erklomm der Kurs zwar ein Maximalhoch bei 225 Franken. Jetzt handelt die Aktie nach Jahren geschäftlicher Probleme der Finanzgesellschaft für 37 Franken.

Unerwünschte Nebenwirkungen

Optisch wiederum ganz schlecht sieht nach einem Aktiensplit der Chart aus: Die Reduktion des Kurses wirkt auf den ersten Blick wie ein dramatischer Kurseinbruch. Der Chart kann aber rückwirkend angepasst werden, um dieses Bild zu verhindern. Und wenn dies nicht passiert, sollten erfahrenere Anleger wissen, dass sie ja entsprechend mehr Aktien im Portfolio haben und deren Wert im ersten Moment gleich bleibt.

Theoretisch kann ein Aktiensplit auch massive Verkäufe bewirken, weil Stopp-Loss-Order ausgelöst werden. Banken und Tradinggesellschaften müssen diese deshalb vorher spezifisch für gesplittete Aktien deaktivieren, um diese unerwünschte Nebenwirkung zu vermeiden.

Mehr zu US-Big-Tech: Apple: Tim Cook vergoldet das Erbe von Steve Jobs Wo Tesla den Automobilbau revolutionierte - und wo Daimler Fehler machte |

Eine Folge hat ein Aktiensplit für gewisse ETF-Investoren. Gerade das Beispiel Apple verdeutlicht dies: Der Tech-Konzern hat eine hohe Gewichtung im US-Leitindex Dow Jones Industrial Average, weil bei der Berechnung des Gewichts im Index der reine Aktienpreis eine wichtige Rolle spielt (weswegen die Aussagekraft des DJIA abgekürzten Index’ immer wieder Gegenstand von Kontroversen ist).

Einmal gesplittet, geht die Bedeutung des Apple-Kurses für die Berechnung des Dow Jones zurück. Grössere Wirkung zeigt ein Aktiensplit auch bei Derivaten. Wer eine Option handeln will, macht dies üblicherweise über den Aktienpreis mal den Faktor 100. Bei einem Aktienkurs von fast 2100 Dollar wie bei Tesla geht es dann um 210'000 Dollar. Nach dem geplanten Split bewegen sich die Puts und Calls in Grössenordnungen von gut 40'000 Dollar. Dies macht Tesla für Optionshändler interessanter – auch in diesem Falle vor allem deshalb, weil mit kleineren Volumen operiert und optimaler diversifizert werden kann.

Manche wollen es bewusst teuer

Apple und Tesla lösen am Markt mit ihren Splittings gerade viel Aufsehen und Gerede aus. Es gibt aber auch Firmen, die sich fast schon mit aller Macht gegen Splits wehren: Warren Buffetts A-Aktie für das Beteiligungsimperium Berkshire Hathaway kostet 265'500 Dollar. Die Aktie ist noch nie gesplittet worden.

Ein Schweizer Beispiel ist der Schokoladenkonzern Lindt & Sprüngli. Lindt-Patron Ernst Tanner, heute Verwaltungsratspräsident, hat immer wieder die Vorzüge einer teuren Aktie betont – auch in Interviews mit cash.ch. Ein hoher Aktienpreis von 81'400 Franken wie aktuell bei der Lindt-Namenaktie bringt Prestige und grenzt die Zahl jener ein, welche die Aktie handeln wollen.

Exklusivität kann auch ein Ziel sein. Konservative Firmenleitungen schätzen dies. Fakt ist aber auch: Bei Lindt kann man in den wesentlich günstigen Partizipationsschein investieren, bei Warren Buffett in die viel billigere B-Aktie. Nur gehört man als Anleger dann einem weniger elitären Zirkel an.