Die Regeln sind klar: Wer als Investor Aktien eines an der SIX kotierten Schweizer Unternehmens kauft oder veräussert und dabei Grenzwerte über- oder unterschreitet, muss dies der Schweizer Börse melden. Die Schwellen liegen bei 3, 5, 10, 15, 20, 25, 33⅓, 50 und 66⅔ Prozent der Stimmrechte des betreffenden Unternehmens. So will es das Börsengesetz.

Was auf dem Gesetzespapier relativ nüchtern daherkommt, ist für Investorinnen und Investoren eine Fundgrube. Bei den "Offenlegungen von Beteiligungen" ist als erstes ersichtlich, bei welchen Unternehmen grosse Vermögensverwalter à la Blackrock Aktien abstossen - oder bei welchen Aktien Anlagefonds noch Potenzial sehen und Anteile aufstocken.

Mit Blick auf den gestiegenen Schweizer Aktienmarkt der letzten Wochen - der Swiss Performance Index hat seit Ende September rund 7 Prozent zugelegt - stellt sich die Frage: Haben Grossaktionäre in dieser Phase bei Schweizer Aktien noch zugelangt und Anteile aufgestockt? Die Antwort lautet: Ja. Hier die betreffenden Aktien:

Klingelnberg

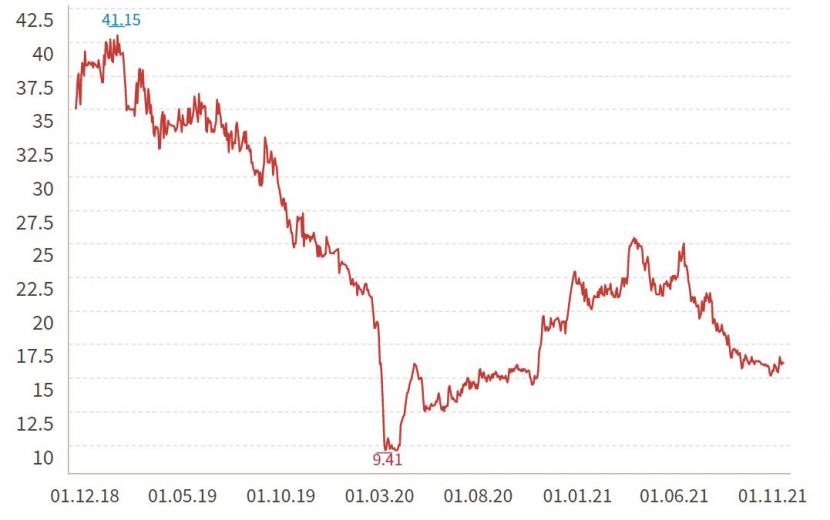

Der Maschinenbauer mit Sitz in Zürich Oerlikon, der Mitte 2018 an die Börse ging, ist wahrlich kein Performance-Heuler. Seit dem IPO resultiert ein Minus von rund 70 Prozent. Das kann ein vielversprechender Contrarian-Case sein, wenn man an das Unternehmen glaubt, das eine Marktkapitalisierung von bloss 141 Millionen Franken aufweist.

Kursentwicklung von Klingelnberg in den letzten drei Jahren (Quelle: cash.ch).

Und offenbar tut dies der Fonds Saraselect von J. Safra Sarasin. Er hat den Anteil am Maschinenbauer auf 5,74 Prozent quasi verdoppelt, wie am 20. November bei der Swiss Exchange Regulation gemeldet wurde. Mitte Juni, so die vorletzte Meldung, hielt Sarasin noch etwas über 3 Prozent. J. Safra Sarasin Investmentfonds ist nun auch zweitgrösster Aktionär beim Unternehmen, das zu 49 Prozent in Familienbesitz ist.

Wegen der Unwetterkatastrophe in Deutschland, welches am Standort im Hückeswagen grosse Schäden angerichtet hatte, muss Klingelnberg im Geschäftsjahr 2021/22 einen hohen Verlust verbuchen. Angesichts des "sehr hohen" Auftragsbestandes und des anhaltend hohen Auftragseingangs geht das Management von einer positiven Geschäftsentwicklung aus. Klingelnberg zeigt sich "mehr als zuversichtlich", im Geschäftsjahr 2022/23 wieder in die Gewinnzone zurückzukehren.

Forbo

Am Mischkonzern Forbo hat offensichtlich Swisscanto Gefallen gefunden. Die Fondsleitung des Vermögensverwalters, welcher der Zürcher Kantonalbank gehört, meldete am 20. November eine Beteiligung von leicht über 3 Prozent am Bodenbeläge- und Transportbänder-Spezialisten. Das Investment ist wahrscheinlich noch nicht alt. Denn Swisscanto tauchte in den letzten 20 Jahren nie im SIX-Register als Forbo-Aktionär auf.

Forbo mit Ankeraktionär Michael Pieper hatte mit den Geschäftszahlen zum ersten Halbjahr 2021 die Erwartungen auf allen Ebenen übertroffen. Der Reingewinn verdoppelte sich auf 64 Millionen Franken. Angesichts der sehr starken Bilanz, einer führenden Position in zwei attraktiven Märkten und einer nachhaltigen Wertschöpfung sei Forbo eine Aktie, die man langfristig besitzen sollte, kommt die Bank Vontobel zum Schluss.

Die Aktie hat sich seit dem Corona-Tiefstand vom März 2020 (sie fiel damals auf ein Vier-Jahres-Tief) verdoppelt. Das Kurs-Gewinn-Verhältnis von 23 für das nächste Jahr ist angesichts der allgemein gestiegenen Bewertungen gerade noch akzeptabel. ABB ist übrigens gleich bewertet.

Bell

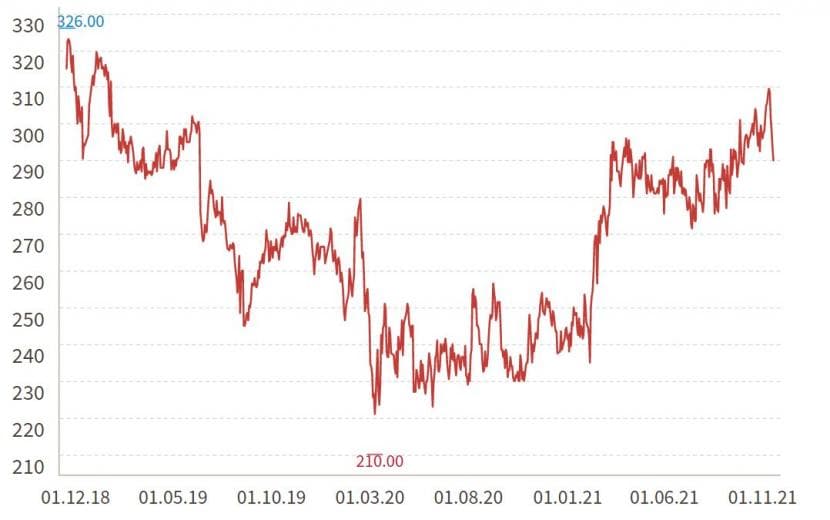

Aktiv war der Fonds Saraselect von J.Safra Sarasin nicht bloss bei Klingelnberg (siehe oben), sondern auch beim Nahrungsmittelhersteller Bell - wenn auch in geringerem Ausmass. Am 11. November wurde die Schwelle von 3 Prozent als überschritten gemeldet. Letztmals musste sich Saraselect im Jahr 2015 zu Bell verlautbaren lassen. Damals wurde dieser Grenzwert leicht unterschritten. Wie bei Klingelnberg ist J.Safra Sarasin bei Bell zweitgrösste Aktionärin. Kursentwicklung von Bell in den letzten drei Jahren (Quelle: cash.ch).

Kursentwicklung von Bell in den letzten drei Jahren (Quelle: cash.ch).

Anlegerinnen und Anleger kaufen die Bell-Aktie nicht mit der Hoffnung auf kurzfristige Gewinne. Diese Erkenntnis gilt derzeit umso mehr, weil Bell - landläufig als klassischer Wurstfabrikant bekannt - immer mehr Fleischersatz-Produkte herstellt. Dieser “Strategie-Schwenk” wird sich wohl erst in ein paar Jahren auszahlen. Die Aktie hat seit Mitte Februar über 20 Prozent gewonnen. Vom Rekordhoch, erzielt im März 2017, ist die Aktie noch ein erhebliches Stück entfernt.

Holcim

Holcim ist gefühlt die meistempfohlene Schweizer Aktie in diesem Jahr. Doch die warmen Analysten-Einstufungen prallen ebenso hartnäckig wie regelmässig am Kurs ab. Holcim ist mit einer Performance von minus vier Prozent die viertschlechteste Aktie im Swiss Market Index in diesem Jahr. Für viele Investoren ist Holcim schlicht nicht ESG-konform (cash hat hier darüber berichtet).

Dodge & Cox scheint davon unbeeindruckt. Der Fondsanbieter aus San Francisco erhöhte per Meldedatum 12. November die Holcim-Beteiligung auf 3,08 Prozent und hält nun 18,6 Millionen Aktien. Das ist rund eine Million Titel mehr als Anfang 2017, als Dodge & Cox letztmals zu Holcim meldepflichtig wurde - damals als Verkäufer der Aktien. Nun sieht der Investor also wieder etwas Morgenröte. Und wird voraussichtlich einen langen Atem haben müssen.

Aryzta

Am 20. Oktober überschritt Accuro Fund Solutions mit Sitz in Vaduz die 3-Prozent-Meldeschwelle beim Backwarenhersteller Aryzta. Gründungspartner von Accuro Group ist Roger Zulliger, er amtiert auch als Verwaltungsratspräsident der Bank Alpinum im "Ländle". Accuro, welche die Aryzta-Aktien in drei seiner Anlagefonds platziert, ist mit der Credit Suisse die zweitgrösste Aktionärin von Aryzta geworden.

Accuro trat zuvor noch nie als Aryzta-Aktionärin auf. Wie den Accuro-Erläuterungen bei der Swiss Exchange Regulation entnommen werden kann, ist die liechtensteinische Gesellschaft wahrscheinlich schon seit einiger Zeit Investorin beim Backwarenkonzern. Durch den Zukauf von rund 1 Million Aktien ist Accuro meldepflichtig geworden. Insgesamt sind etwas über 30 Millionen Namenaktien von Aryzta in Accuro-Besitz.

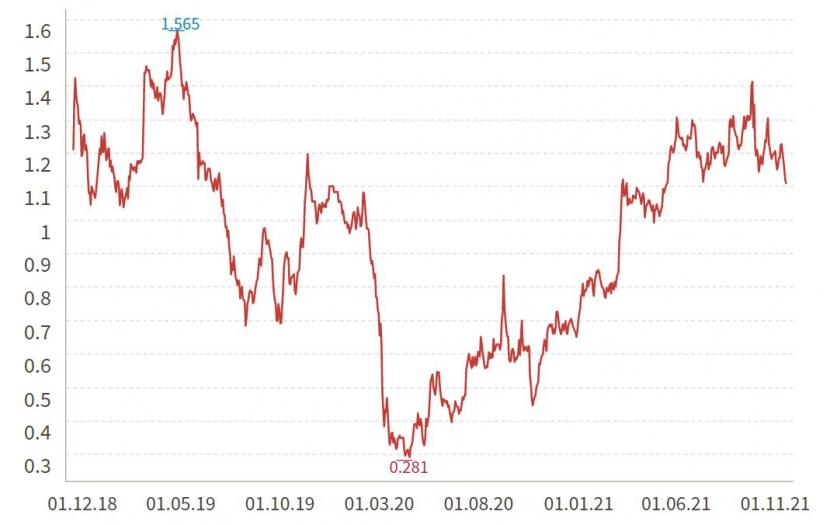

Nach einem starken ersten Halbjahr kommt die Aktie von Aryzta seit rund sechs Monaten nicht mehr recht vom Fleck. Was einige Beobachter vermuten lässt, dass der Turnaround-Bonus verpufft ist. Nicht ohne Grund: Die Aktie hat sich seit dem Corona-Tiefstand im März 2020 im Wert zeitweise fast verfünffacht. Mit dem Verkauf des amerikanischen Geschäftes hat Aryzta beim Konzernumbau tatsächlich den wohl wichtigsten Schritt gemacht, auch die Verschuldung konnte deutlich reduziert werden. Die Aktie ist dieser Tage nun auf den tiefsten Stand seit vier Monaten gefallen. Auch wenn der Boden hier wohl noch nicht erreicht ist, könnten geduldige Investoren langsam ans Zugreifen denken.  Kursentwicklung von Aryzta in den letzten drei Jahren (Quelle: cash.ch).

Kursentwicklung von Aryzta in den letzten drei Jahren (Quelle: cash.ch).