Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv.

+++

Für gewöhnlich flauen die Handelsumsätze am Schweizer Aktienmarkt mit dem Beginn der Adventszeit langsam, aber sicher ab. Nur rund um den grossen Derivatverfall vom dritten Freitag im Dezember ziehen sie noch einmal kräftig an. Doch entgegen allen saisonalen Gepflogenheiten sind die Handelsumsätze um einiges höher als noch vor wenigen Wochen – als ob die Adventsflaute in diesem Jahr vorgezogen worden wäre. Aber was ist in diesen Tagen schon "gewöhnlich"...?!

Zumindest seitens der hiesigen Unternehmen wird es langsam ruhiger. Die kursrelevanten Neuigkeiten liessen sich diese Woche an einer Hand abzählen. Umso mehr fielen mir gleich zwei Beteiligungsmeldungen auf. Während die Norges Bank die Beteiligung am Basler Reisehandelskonzern Dufry erstmals seit Mai 2021 wieder auf 3 Prozent erhöhte, dünnte sie jene an der Bank Julius Bär auf unter 3 Prozent aus.

| Börsenerholung weit fortgeschritten: UBS-Experte rät zum Verkauf von Aktien in Stärken |

Hinter der Norges Bank verbirgt sich niemand geringeres als der norwegische Staatsfonds. Mit einem Vermögen von umgerechnet mehr als 1100 Milliarden Dollar gilt er als der grösste Fonds seiner Art weltweit. Die Skandinavier zählen hierzulande nicht nur bei Nestlé, Roche und Novartis zu den bedeutenderen Aktionären. Auch an vielen kleineren und mittelgrossen Unternehmen sind sie substanziell beteiligt, wie die beiden Offenlegungsmeldungen zeigen.

Es kommt nicht oft vor, dass Beteiligungsveränderungen des norwegischen Staatsfonds auch wirklich Aktienkäufe oder –verkäufe zugrunde liegen. Vielmehr gelten die Skandinavier als feste Grösse, wenn es darum geht, Aktienbestände auszuleihen. Die Offenlegungsmeldungen der vergangenen 48 Stunden lassen erahnen, dass der weltgrösste Staatsfonds im Hinblick auf das kommende Jahr sein Aktienportefeuille neu ausrichtet. Womöglich sind die beiden Beteiligungsveränderungen bloss die Spitze des Eisbergs. Dass das Julius-Bär-Paket reduziert und jenes an Dufry ausgebaut wird, deutet an, in welche Richtung es gehen könnte: Nämlich weg von den zinssensitiven Finanzwerten.

Selbst auf die Gefahr hin, dass viele meiner Leserinnen und Leser des Themas Credit Suisse langsam überdrüssig sind, lässt sich immerhin ein kleiner Etappensieg vermelden: Gut 98 Prozent der Bezugsrechte aus der zweiten Tranche der vier Milliarden Franken schweren Kapitalerhöhung wurden ausgeübt. Und besser noch: Die kleinere der beiden Grossbanken kann die verbleibenden Aktien nun sogar zu höheren Kursen über den offenen Markt verscherbeln.

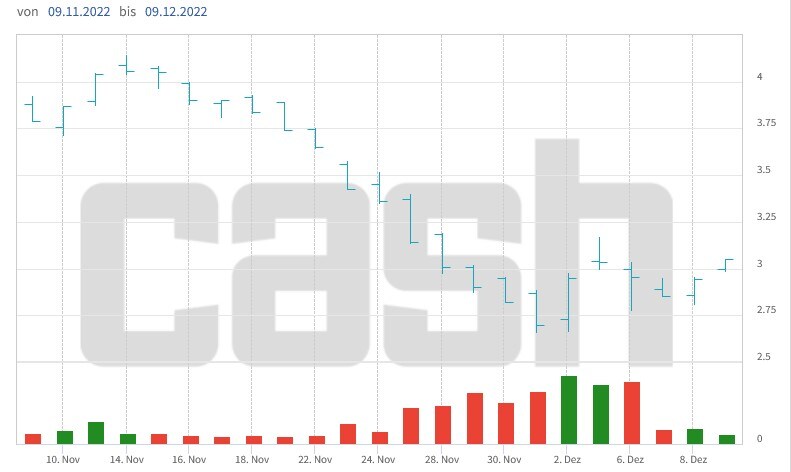

Haben die Aktien der Credit Suisse die Talsohle durchschritten? (Quelle: www.cash.ch)

Für den bekannten Bankenanalysten von J.P. Morgan hat die Grossbank mit der geglückten Rekapitalisierung eine erste wichtige Hürde im langwierigen Restrukturierungsprozess genommen. Erfreut zeigt er sich auch darüber, dass Firmenchef Ulrich Körner bei den Sparmassnahmen vorwärts macht. Seines Erachtens dürfte sich die Nervosität bei den Credit Default Swaps (CDS) nun nach und nach legen. Zur Erinnerung: Zeitweise lagen die Absicherungskosten für Verbindlichkeiten der Grossbank bei mehr als 400 Basispunkten.

Noch kann sich der Analyst allerdings nicht zu einer Kaufempfehlung für die Aktien durchringen, stuft er diese doch wie bis anhin nur mit "Neutral" und einem Kursziel von 3,80 Franken ein. Das mag nicht zuletzt auch mit der Schwäche im künftigen Kerngeschäft der Grossbank zu tun haben.

Ich schrieb am letzten Freitag folgendes:

...und...

Nach vollzogener Kapitalerhöhung fängt die Arbeit für Firmenchef Körner überhaupt erst an. Er muss in einem ersten Schritt nun möglichst schnell das Tagesgeschäft stabilisieren. Das Vertrauen der Kunden sowie jenes der Finanzmärkte zurückzugewinnen dürfte länger dauern und eher einem Marathon als einem Kurzdistanzlauf ähneln...

Zu den Verlierern der Woche zählen die Aktionärinnen und Aktionäre von AMS Osram. Diese Rolle dürfte ihnen nicht unbekannt sein, kosteten die Valoren des einstigen Börsenüberfliegers zuletzt doch nicht nur 13 Prozent weniger als noch vor einer Woche, sondern fast 60 Prozent weniger als noch zu Jahresbeginn.

In einer mehr als 240 Seiten starken Studie zur europäischen Halbleiterindustrie stuften die für Oddo tätigen Analysten die Aktien von AMS Osram vor wenigen Tagen mit einem Kursziel von 7 (zuvor 6) Franken von "Neutral" auf "Underperform" herunter und setzten sie auf die Liste derjenigen Halbleiterwerte, um welche man im nächsten Jahr besser einen grossen Bogen macht. Die Studienautoren warnen vor dem spätzyklischen Tagesgeschäft des Unternehmens und damit verbunden vor möglichen Enttäuschungen.

Mit Sandeep Deshpande von J.P. Morgan legt heute Freitag ein weiterer Analyst nach. Seines Erachtens macht die hohe Abhängigkeit vom Grosskunden Apple den Sensorenhersteller verletzlich für künftige Ergebnisenttäuschungen. Neben der hohen Fixkostenbasis sorgt bei ihm auch die hohe Nettoverschuldung für Unbehagen. Und um auf seine Worte auch Taten folgen zu lassen, streicht er seine operativen Gewinnschätzungen um bis zu 37 Prozent zusammen. Umso mehr überrascht, dass er sowohl am "Neutral" lautenden Anlageurteil als auch am auffällig hohen Kursziel von 10,50 Franken festhält.

Bleiben wir bei den Banken und ihren Aktienempfehlungen. Dass sich die Analysten bei Aktien oft und gerne widersprechen, ist nicht neu. Es kommt aber nicht oft vor, dass zwei Vertreter dieser Berufsgattung ihr Anlageurteil innerhalb von weniger als 48 Stunden mit unterschiedlichen Vorzeichen überarbeiten. Bei den dividendenstarken Valoren von Swiss Re war aber genau das zu beobachten.

Am Dienstag ging der für die Bank of America tätige Analyst Andrew Sinclair von "Neutral" auf "Underperform" mit einem Kursziel von 83 (zuvor 80) Franken. Obschon er den Rückversicherer aus Zürich und die meisten anderen Branchengrössen als gut für einen Wirtschaftsabschwung gerüstet erachtet, sieht er den zinsseitigen Rückenwind ab Mitte nächsten Jahres wegfallen. Firmenspezifische Gründe für seine negative Haltung führt Sinclair hingegen keine an.

Der Kurs der Swiss-Re-Aktien will nach oben (Quelle: www.cash.ch)

Gestern Donnerstag meldet sich dann sein Berufskollege Farooq Hanif von J.P. Morgan zu Wort. In einer umfangreichen Branchenstudie stufte er ein-und-dieselben Aktien mit einem Kursziel von 100 (zuvor 85) Franken von "Neutral" auf "Overweight" herauf und setzte sie auch gleich auf die viel beachtete "Analysts Focus List". Hanif geht von stark steigenden Prämienansätzen aus und sieht in der Januar-Erneuerungsrunde einen möglichen Kurstreiber für die Papiere.

Wer weiss – vielleicht wissen wir schon am nächsten Freitag, welcher der beiden Analysten mit seiner Empfehlung besser liegt. Auch dann heisst es nämlich wieder: Die Börsenwoche im Schnelldurchlauf.