Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Angesichts der jüngsten Börsenturbulenzen plagen die Schweizer Anleger womöglich andere Sorgen, als sich mit der Unternehmensberichterstattung für das dritte Quartal auseinanderzusetzen. Im Zentrum steht dabei die Frage, ob es sich um eine blosse Korrektur oder gar um einen grundlegenden Stimmungsumschwung handelt. Die Meinungen gehen jedenfalls auseinander (siehe «Letzte Gelegenheit naht, sich von Aktien zu trennen» von gestern und Blosse Korrektur - oder gar ein Stimmungsumschwung? von heute).

Nichtsdestotrotz sind grössere Kursbewegungen wahrscheinlich, wenn die hiesigen Unternehmen über die nächsten Wochen ihre Zahlenkränze präsentieren. Givaudan gab am Dienstag einen ersten Vorgeschmack auf das, was bei anderen Firmen folgen könnte: Trotz ansprechender Wachstumsfakten geriet die Aktien des Aromen- und Riechstoffherstellers aus Genf unter Verkaufsdruck.

In einer Strategiestudie verrät die amerikanische Investmentbank Morgan Stanley nun, welche europäischen Unternehmen für eine positive Zahlenüberraschung gut sein und welche enttäuschen könnten.

Nach typischer Schweizer Manier sind in beiden Aktienkörben jeweils zwei Firmen aus der Schweiz zu finden.

In Erwartung eines nachlassenden Margendrucks im Schmuckgeschäft und einer weiteren Wachstumsbelebung gehen sie beim Luxusgüterkonzern Richemont von einem starken Halbjahresergebnis aus.

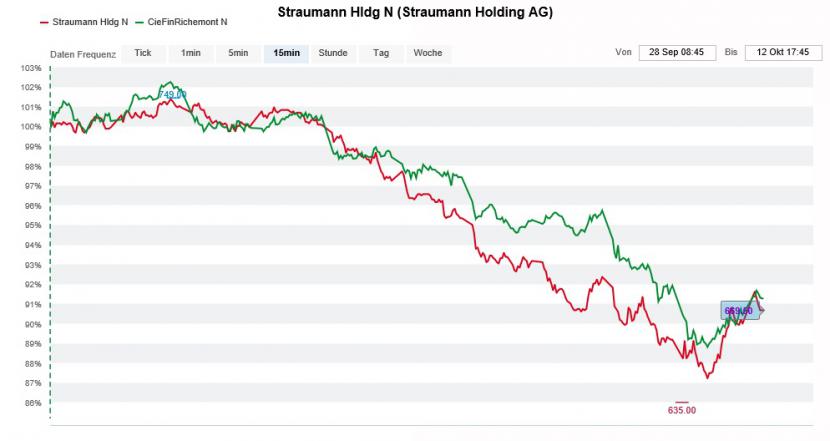

Die Aktien von Straumann (rot) und Richemont (grün) hatten in den letzten zwei Wochen einen sehr schweren Stand. (Quelle: www.cash.ch)

Auch den Basler Dentalimplantatehersteller Straumann sehen sie mit einem erneut stark gestiegenen Quartalsumsatz aufwarten. Die zuletzt rückläufige Kursentwicklung stehe in Widerspruch zum anhaltend starken organischen Wachstum, so die Studienverfasser.

Anders verhält es sich bei Sunrise Communications. Darf man der amerikanischen Investmentbank Glauben schenken, dann hat die Gewinnentwicklung beim Mobilfunkanbieter im Laufe des dritten Quartals eine Verschlechterung erfahren. Schuld sind rückläufige Roaming-Einnahmen sowie eine ungünstigere Vergleichsbasis aus dem Vorjahr bei den Investitionen.

Dem Weltmarktführer Sonova sagen die Studienverfasser hingegen eine organische Wachstumsflaute nach. Womöglich wird der Hörgerätehersteller aus Stäfa die diesjährigen Zielvorgaben gar ans untere Ende der bisherigen Bandbreiten geleiten.

Allerdings zielen schon seit Wochen Spekulationen in diese Richtung ab (siehe Immer mehr beliebte Aktien neigen zur Schwäche vom 8. Oktober). Vermutlich würde eine Ergebnisenttäuschung und vorsichtigere Aussagen zur Umsatz- und Margenentwicklung nach dem jüngsten Kursschwund weniger heiss gegessen, als sie eigentlich serviert wurden.

Wie die Börse letztendlich auf einen Zahlenkranz reagiert, ist denn nicht zuletzt auch von der allgemeinen Erwartungshaltung abhängig. Mein Bauchgefühl sagt mir aber, dass die Strategen von Morgan Stanley zumindest bei den Aktien von Straumann und Richemont richtig liegen könnten - sofern die Grosswetterlage am Gesamtmarkt einigermassen mitspielt.

+++

Dem Wachstum seien keine Grenzen gesetzt, so lautete der Tenor. Begegnete man der Übernahme von Heptagon aufgrund des hohen Kaufpreises anfänglich noch mit Skepsis, wurde sie irgendwann dann gar frenetisch als Quantensprung für AMS gefeiert. Dass damit die Abhängigkeit von Apple steigt, schien hingegen niemanden ernsthaft zu stören.

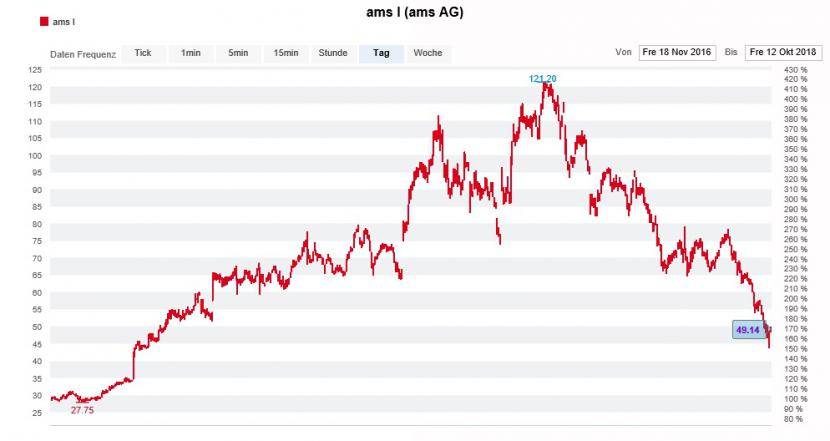

Von aggressiven Kaufempfehlungen angepeitscht, vervierfachte sich der Kurs der Aktien zwischen Januar 2017 und Mitte März 2018 von 30 auf über 120 Franken. Der Sensorenhersteller aus dem österreichischen Unterpremstätten war plötzlich "Everbody's Darling".

Doch es sollte einmal mehr alles ganz anders kommen: Mittlerweile sind die Aktien von AMS wieder für 46 Franken zu haben - und kaum noch jemand scheint sie zu wollen.

Nachdem es über mehrere Wochen gespenstisch ruhig war, vergeht kaum ein Tag, ohne dass nicht irgendein Analyst sein Kursziel für die Papiere mit dem dicken Rotstift bearbeitet, nur um dann aber dennoch seine Kaufempfehlung zu bekräftigen.

Bei Charttechnikern auch "Eiffelturm" genannt: Aufstieg und Fall der Aktien von AMS über die letzten zwei Jahre. (Quelle: www.cash.ch).

Den wohl grössten Rückzieher machte tags zuvor sein für die Hamburger Privatbank Hauck & Aufhäuser tätige Berufskollege Robin Brass. Sah er die Kurse im April noch bis auf 215 Franken steigen, errechnet der Analyst neuerdings noch ein Kursziel von 85 Franken. Zum Vergleich: Mitte April kosteten die Aktien noch gut 105 Franken.

Urplötzlich ist die ungeheure Preismacht von Apple gegenüber den Zulieferunternehmen ein zentrales Thema für Brass. Ausserdem schliesst er nicht aus, dass beim amerikanischen Grosskunden in Zukunft auch 3D-Sensoren eines weiteren Anbieters - beispielsweise STMicroelectronics - zur Anwendung kommen.

AMS ist ein weiteres gutes Beispiel, wie schnell ein frenetisch gefeiertes Unternehmen an der Börse in Ungnade fallen kann. Ich wäre alles andere als überrascht, würden in den nächsten Tagen weitere Schätzungs- und Kurszielreduktionen für die Aktien des Sensorenherstellers eintreffen.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |