Eine Umfrage der Bank of America zeigt es: Die allermeisten Börsen-Profis haben die jüngste Aktienmarkterholung verpasst. Zwei Drittel der von der Bank of America befragten Fondsmanager gaben an, dass sie von einer U- bis W-förmigen Entwicklung der Kurse ausgegangen seien.

70 Prozent waren in der Umfrage der Meinung, dass stattdessen eine "Bärenmarktrally" stattfinde, also eine Kurserholung in einem gesamthaft schwächer werdenden Markt. Die Folge: Die Profis haben sich überwiegend defensiv positioniert, halten grosse Teile in Cash und sie sind so stark in Anleihen investiert wie seit dem Sommer 2009 nicht mehr. Damit ging die Aktienrally der letzten zwei Monate weitestgehend an ihnen vorbei.

Diese Nachricht dürfte Privatanleger nicht beruhigen, die sich derzeit darüber ärgern, den Tiefpunkt an den Börsen im März nicht für Einstiege genutzt zu haben. Doch es gibt noch eine gute Nachricht: Auch nach zwei Monate steigender Kurse an den Börsen gibt es noch Aktien, deren Erholung erst noch bevorsteht.

Cembra – der gefallene Star

Bevor die Corona-Krise auch den Schweizer Aktienmarkt durchgeschüttelt hat, war Cembra unter Anlegern und Analysten ein kleiner Star. Noch Mitte Februar konnte die Konsumkreditbank die ohnehin positiven Analysteneinschätzungen für Umsatz und Gewinn übertreffen. Die Integration des akquirierten Mitbewerbers Cashgate verlief tadellos, man hatte ein neues Kreditgeschäft für KMU lanciert und für Ende Jahr wurde das erste Kreditkartenprodukt mit der Partnerin Migros Bank angekündigt.

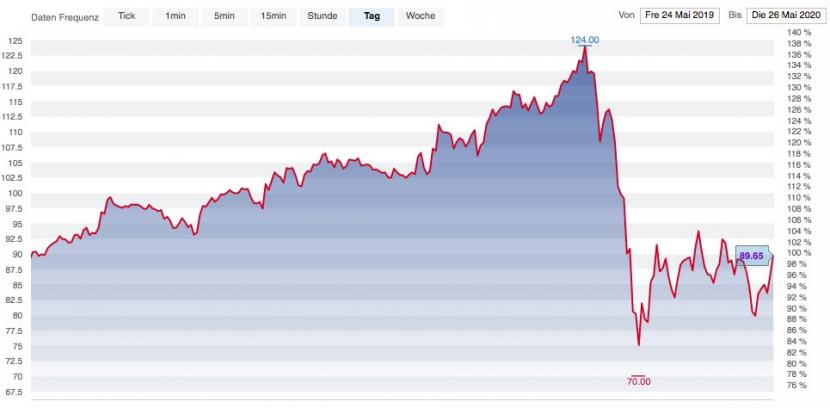

Kursentwicklung der Cembra-Aktie in den letzten zwölf Monaten, Quelle: cash.ch.

Doch die Corona-Krise und düstere Aussichten für den Konsum haben die Aktie zweitweise um 40 Prozent abstürzen lassen. Vor allem die mangelnde Nachfrage nach Fahrzeugfinanzierungen und Privatkrediten machen Anlegern Sorgen. Dabei gibt es gute Gründe für eine baldige Erholung der Cembra-Aktie.

Das Unternehmen ist äusserst solide kapitalisiert und dürfte eine gewisse Durststrecke bei den Konsumkrediten wegstecken können. Zudem beträgt das wachsende Kreditkartengeschäft mittlerweile ein Drittel zum Ertrag bei. Wird die Wirtschaft weiter geöffnet, winken hier weiter steigende Erträge. An den langfristigen Wachstumsaussichten bei Cembra hat sich wenig geändert. So günstig wie jetzt war der ehemalige Börsen-Star lange nicht zu haben.

AB InBev – starke Marktstellung, exzellenter Cashflow

Dem belgischen Getränke-Multi gehören acht der zehn weltgrössten Biermarken. In sieben der zehn grössten Biermärkte hat Anheuser-Busch (AB) InBev die Pole-Position inne. Unter anderem deswegen wird der Konzern auch als das "Coca Cola der Bierbranche" bezeichnet. Soll heissen: Die Marktstellung von AB InBev ist enorm. Daran ändert auch der Absturz an der Börse nichts. Noch immer notiert die Aktie mehr als 40 Prozent unter ihrem Vor-Corona-Kurs.

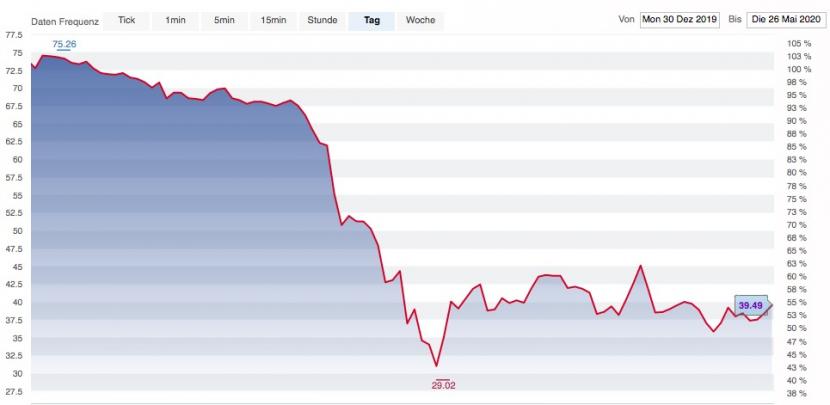

Kursentwicklung der Aktie von AB InBev seit Anfang Jahr, Quelle: cash.ch.

Der Getränkemulti steht zweifelsohne vor Herausforderungen, die sich folgerichtig im Aktienkurs widerspiegeln. So ist die Verschuldung aufgrund der vielen Akquisitionen enorm hoch. Die Rohstoffpreise sind zuletzt gestiegen und die Schwellenländer-Währungen, in denen Ab InBev einen Grossteil seines Umsatzes verrechnet, haben zuletzt deutlich abgewertet. Die durch das Coronavirus geschlossenen Bars und Restaurants gaben der Aktie den jüngsten Tiefschlag.

Doch die langfristigen Aussichten sind aufgrund der enormen Markmacht und der stabilen Nachfrage weiterhin intakt. Der Konzern wirtschaftet extrem profitabel. Die operative Gewinnmarge beträgt 31 Prozent und wird jedes Jahr gesteigert. Kaum ein anderes Unternehmen generiert so viel Cashflow. Zum Vergleich: Die ebenfalls sehr profitable Nestlé weist eine Marge von 17 Prozent auf. Zudem macht Ab InBev grosse Fortschritte im Schuldenabbau. Selten gab es einen Konsumgüter-Multi so günstig wie jetzt.

Flugzeugbauer Airbus & Boeing – antizyklisch investieren

Zugegeben, die Reisebranche gleich derzeit einem Trümmerhaufen. Weltweit stehen ganze Flotten still. Laut Schätzungen sind während der Corona-Krise etwa 90 Prozent des weltweiten Flugverkehrs weggebrochen. Was einige Airlines fast in die Pleite treibt (siehe Lufthansa-Rettung), verunsichert auch die Aktionäre von Flugzeugbauern. Airbus und Boeing notieren trotz allgemeiner Aktienrallye noch immer 55 respektive 60 Prozent unter ihren Vorkrisenniveaus.

Und mag ein Investment in die Reiseverkehrsbranche derzeit noch so nach einem Himmelfahrtskommando klingen - auf langfristige Sicht gibt es Gründe für einen jetzigen Einstieg. Stichwort antizyklisches Investment. Auch wenn die Corona-Krise nachhaltig für sinkende Passagierzahlen sorgen sollte, wird es nach wie vor neue Flugzeuge brauchen.

Experten gehen sogar davon aus, dass die Flugzeugbauer einen Schub erhalten werden, da die Airlines aus Kosten- und Umweltgründen dazu angehalten sind, ihre alten Kerosinschleudern gegen neue, energiesparsamere Modelle zu ersetzen. Und da führt für die Airlines weiter kein Weg an Airbus und Boeing vorbei. Deren Burggräben sind so tief wie in kaum einer anderen Branche.

Berkshire Hathaway – Warren Buffett mit grossem Rabatt

Auch die Aktie der von Warren Buffett geführten Berkshire Harthaway rauschte in der Corona-Krise rund 30 Prozent in die Tiefe. Die Erholung blieb bis heute weitestgehend aus. Vor einigen Wochen trennte sich die weltweit grösste Investment-Gesellschaft von sämtlichen Positionen in Airlines.

Trotzdem sollte es nicht verwundern, wenn die Aktie bald zur Erholung ansetzt. Der Wert des Portfolios – und damit der innere Wert der Aktie – hat sich durch die Krise nicht so dramatisch verändert, wie es der Kurs suggeriert. Die mit Abstand grösste Position Apple (41 Prozent des Depots) bewegt sich wieder auf Vorkrisenniveau. Andere Positionen wie Coca Cola haben zwar tatsächlich gelitten, dürften langfristig aber wieder rentieren.

Wer Warren Buffetts Berkshire Hathaway schon immer mal mit Rabatt haben wollte, sollte jetzt noch zuschlagen.