Die beiden Wochen der Notenbanken – mit Zinsentscheiden in der Schweiz, in der EU, in den USA, in Japan und in England - sind vorüber. Überraschungen blieben aus, geliefert wurde mehr oder weniger das, was der Markt im Vorfeld antizipiert hatte.

Deshalb kam es auch nicht zu den teils befürchteten Marktverwerfungen: Der Swiss Performance Index (SPI) liegt mit aktuell 12'130 Punkten ziemlich genau auf dem Stand von Anfang September.

Bei einzelnen Aktien gab es in den letzten Handelstagen jedoch sehr wohl Ausschläge - nach unten sowie nach oben. Fünf Aktien, die durch besonders starke Kursbewegungen auffallen:

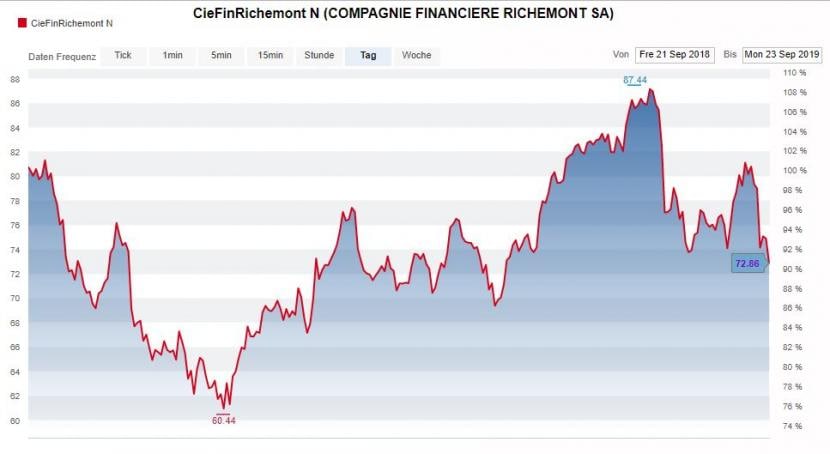

Kursentwicklung Richemont-Aktie in den letzten 52 Wochen, Quelle: cash.ch

Kursentwicklung Richemont-Aktie in den letzten 52 Wochen, Quelle: cash.ch

Jüngst gab es für den Luxusgüterkonzern gute wie auch schlechte News: So waren die Schweizer Uhrenexporte im Monat August überraschend stark. Laut Zürcher Kantonalbank waren diese etwa 10 Prozent höher als erwartet.

Umgekehrt mehren sich aber die Verkaufsempfehlungen für die Aktie: Nach der Credit Suisse rät seit vergangener Woche auch die UBS zum Verkauf, mit einem Kursziel bei 68 Franken (aktueller Kurs 72,80 Franken). Gemäss der Grossbank trage die Aktienkursentwicklung den Herausforderungen der Luxusgüterindustrie kaum Rechnung. Dazu gehörten eine abwertende chinesische Währung sowie die laufenden Proteste in Hongkong.

Nur wer von einer baldigen Deeskalation im Handelsstreit sowie einer Beruhigung in Hongkong ausgeht, sollte bei Richemont derzeit zugreifen.

Schaffner: Plus 14 Prozent (1 Woche)

Der Spezialist für elektrotechnische Komponenten hat an der Börse im September einen gewaltigen Sprung nach oben gemacht: Noch am 5. September notierte die Aktie von Schaffner bei 185 Franken auf dem tiefsten Stand seit Juli 2010, aktuell sind es wieder 225 Franken. Dabei mussten im laufenden Jahr die firmeneigenen Prognosen bereits zweimal nach unten angepasst werden. Die Konjunkturschwäche, allen voran im Automobilsektor, setzt Schaffner zu.

Eine mögliche Erklärung für den plötzlichen Kursanstieg ist die jüngst beobachtete Sektorrotation der Anleger hin zu konjunkturabhängigen Zyklikern. Speziell bei Schaffner spekulieren Anleger nun darauf, dass der Tiefpunkt durchschritten wurde. Ein Einstieg zum jetzigen Zeitpunkt ist aber womöglich noch zu früh, zumal operativ noch rein gar nichts von einer Erholung spürbar ist.

Metall Zug: Plus 5 Prozent (1 Woche)

Metall Zug kämpft mit mehr oder weniger denselben Problemen wie Schaffner und andere Industriefirmen: Die Nachfrage stockt, und eine Besserung ist nicht wirklich in Sicht. Auf 52-Wochen-Sicht hat sich die Aktie des Industriekonglomerats um 37 Prozent vergünstigt.

Allerdings ging es in den letzten Handelstagen mit plus 5 Prozent wieder etwas bergauf an der Börse. Das dürfte mit einer Kaufempfehlung von Mainfirst zu tun haben: Der Finanzdienstleister hat vergangene Woche bei Metall Zug ein neues Kursziel von 2800 Franken angegeben - das ist ganze 33 Prozent über den aktuellen 2100 Franken.

Metall Zug ist aber noch immer im Umbruch, eine neue Plattformstrategie und eine IT-Umstellung führen zu Mehrkosten. Auch ein Börsengang der Haushaltssparte V-Zug ist ein Thema. Über die nächsten Jahre dürfte sich die Effizienz bei Metall Zug erhöhen, was zu einer besseren Gewinnmarge führen könnte. Wer jetzt bei Metall Zug einsteigt, benötigt viel Ausdauer.

Hiag Immobilien: Minus 6 Prozent (1 Woche)

Bei der Immobilienfirma Hiag aus Basel lief im ersten Halbjahr so einiges schief: Eine geplante Zusammenarbeit im Datenbereich mit der SIX scheiterte, eine wichtige langfristige Mieterin ging Konkurs. Das führte zu einem Verlust im ersten Halbjahr und zu einem Dividendenverzicht. Die Bank Vontobel streicht in einer Analyse zudem die tiefe Eigenkapitalquote heraus, die gegen 43 Prozent tendiere und daher kein Potenzial für Zukäufe biete.

Auf Hiag wartet nun eine Übergangsphase, welche ab Januar 2020 mit einem neuen CEO Marco Feusi in Angriff genommen wird. Immerhin stimmt die Projektpipeline zuversichtlich, so dass die Mieteinnahmen in den nächsten Jahren zulegen dürften. Aktuell drängt sich kein Einstieg auf, zumal eine Immobilienaktie ohne Dividende für Anleger schlicht nicht attraktiv ist.

Ascom: Plus 4 Prozent (1 Woche)

Ascom war in den 1990er Jahren Lieferantin von Telefonen und Netzwerken für die staatlichen Post- und Telekommunikationsunternehmen (PTT), hatte zwischenzeitlich 11'600 Mitarbeiter und wies Umsätze von bis zu 3 Milliarden Franken auf. Heute zählt die Firma rund zehnmal weniger Mitarbeiter und der erwartete Umsatz für das Gesamtjahr 2019 liegt bei gerade mal 300 Millionen Franken. Die neue Ascom fokussiert sich auf den Bereich der drahtlosen Kommunikationslösungen und bedient dabei primär den Gesundheitssektor.

Die Geschäfte laufen aktuell mehr schlecht als recht, Umsatz und Gewinn waren im ersten Halbjahr rückläufig. In der Folge trat Anfang August CEO Holger Cordes zurück, auch auf Druck des Investors Veraison. Nach einem deutlichen Kursrückgang in diesem Jahr geht es die letzten Handelstage zumindest an der Börse wieder leicht aufwärts (plus 4 Prozent in einer Woche). Hinter dem Kursanstieg stecken möglicherweise Investoren, die auf einen Verkauf der Firma wetten - ein Risiko, denn der Kurs könnte noch tiefer fallen. Er hat sich in den letzten Wochen aber immerhin um die Marke von 10 Franken stabilisiert.

Kursentwicklung Ascom-Aktie in den letzten 52 Wochen, Quelle: cash.ch

Kursentwicklung Ascom-Aktie in den letzten 52 Wochen, Quelle: cash.ch