Jetzt also doch: Seit der Pressekonferenz von EZB-Präsidentin Christine Lagarde vom vergangenen Donnerstag hat die geldpolitische Wende auch in Europa einen Fuss in die Tür gesetzt. Schon die US-Notenbank Fed hatte sich lange Zeit dagegen gesträubt, die steigende Inflation öffentlich als reale Gefahr anzuerkennen – bevor sie Ende 2021 schliesslich einknicken musste. Auch die Bank of England beschloss am Donnerstag bereits die zweite Leitzinserhöhung um 0,25 Prozent. Jetzt scheint sich auch in den Büros der Europäischen Zentralbank (EZB) der Wind gedreht zu haben.

Bisher machte sich die EZB gut darin, das Inflations-Thema herunterzuspielen. Doch der Auftritt von Präsidentin Lagarde nach der Ratssitzung am Donnerstag liess die Märkte aufhorchen. Trotz mehrfacher Nachfrage wiederholte sie ihre Aussage nicht mehr, dass eine Zinserhöhung 2022 sehr unwahrscheinlich sei. Stattdessen sagte sie: "Wir wissen, dass wir handeln müssen, wenn die Voraussetzungen dafür erfüllt sind. Und dann werden wir handeln, weil das unsere Pflicht ist."

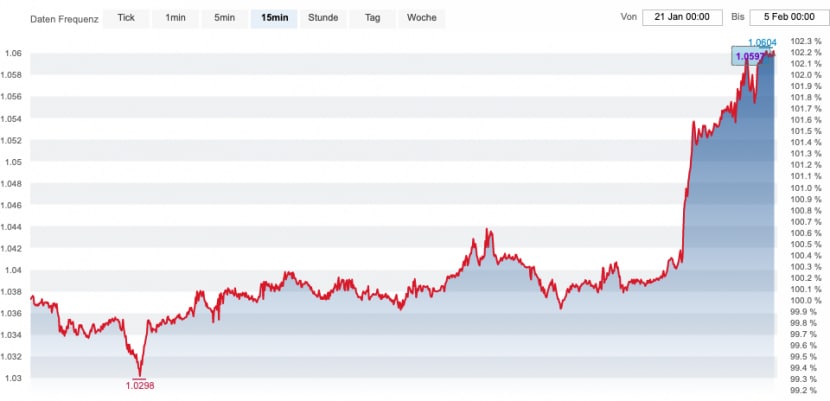

Der Euro verteuerte sich während der Rede von EZB-Präsidentin Christine Lagarde schlagartig von 1,04 Franken auf über 1,05 Franken. Grafik: cash.ch.

Für Commerzbank-Chefökonom Jörg Krämer waren dies "klare Hinweise, dass die EZB vermutlich im März eine Straffung ihrer Geldpolitik in Gang setzen wird." Lagarde blieb nach den ebenfalls letzte Woche veröffentlichten Inflationszahlen für die Euro-Zone praktisch nichts anderes übrig. Die Teuerung war im Januar überraschend hoch auf 5,1 Prozent geklettert. Das ist der höchste Wert seit Beginn der Statistik 1997. Experten hatten hingegen einen Rückgang auf 4,4 von 5,0 Prozent im Dezember erwartet.

Für Anlegerinnen und Anleger bedeutet dies, dass sich die Entwicklung weg von einer schier grenzenlosen ultralockeren Geldpolitik hin zu einer (zumindest moderaten) Zinswende weiter akzentuiert. Zwar haben Tech-Aktien trotz steigender Zinsen (Tech-Aktien leiden wegen ihrer höheren Bewertung überdurchschnittlich unter höheren Zinsen) noch immer ihre klare Berechtigung im Depot. Trotzdem dürfte es nicht schaden, sein Depot dahingehend einem Check zu unterziehen, wie gut es aufgestellt ist für eine möglicherweise weiter voranschreitende Zinswende an den Märkten.

Banken profitieren von höherer Zinsmarge

Zu den grössten Gewinnern des geldpolitischen Bremsmanövers gehören schon jetzt die Kreditinstitute. Steigen die Zinsen, können Banken Kredite zu höheren Konditionen vergeben. Ein wichtiger Teil ihres Geschäfts ist es, sich Geld kurzfristig zu leihen und langfristig weiterzureichen. Diese Abhängigkeit von der Zinsmarge ist ein Grund dafür, dass vor allem europäische Banken an der Börse noch immer meilenweit unter ihren Niveaus von vor der Finanzkrise notieren. Damals waren Zinsen von 4 Prozent und mehr Normalität. US-Banken konnten dies durch ihr stärkeres Engagement im Investment Banking besser kompensieren.

Zudem dürfte im Zuge einer wirtschaftlichen Erholung in Europa die Investitionsbereitschaft der Unternehmen zunehmen, was die Nachfrage nach Krediten weiter erhöht. Laut dem Bank Lending Survey der EZB, einer Umfrage unter 152 Kreditinstituten, rechnen Geldhäuser im Währungsraum mit einer weiter anziehenden Nachfrage der Firmen nach Darlehen. Bereits im Schlussviertel 2021 nahm die Nachfrage kräftig zu.

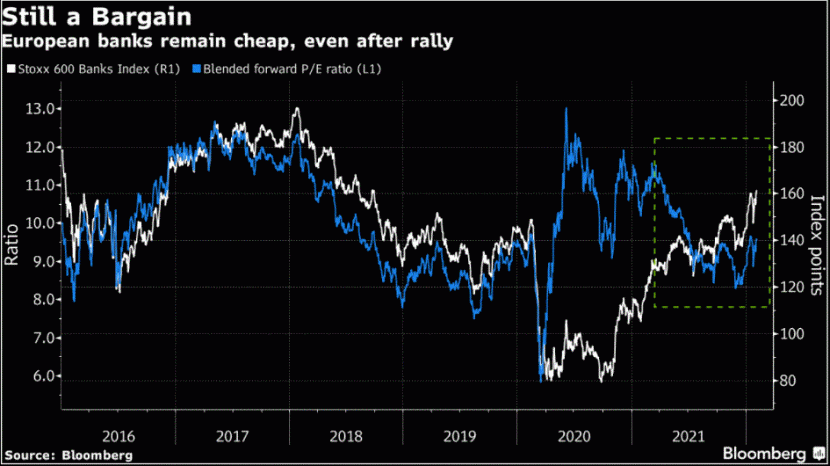

Klar ist: An den Börsen wird der Shift hin zu steigenden Zinsen bereits munter gespielt. Die Aktien von europäische Banken sind in diesem Jahr bereits gut gelaufen. Der Stoxx-600-Bankenindex hat seit dem Jahreswechsel über 7 Prozent zugelegt, womit der Sektor neben Ölwerten zu den grossen Börsengewinnern zählt. Trotzdem: Sollte sich die Zinswende weiter akzentuieren, dürfte das Ende der Fahnenstange bei weitem noch nicht erreicht sein.

Analysten der Bank of America stellen sogar fest, dass europäische Bankaktien derzeit günstiger werden, obwohl deren Kurse steigen. Grund: Die Aussicht auf höhere Zinsen haben viele Analysten dazu veranlasst, ihre Schätzungen nach oben zu korrigieren. Damit sank das mittlere Kurs-Gewinn-Verhältnis (KGV) im Bankensektor auf Basis künftig erwarteter Erträge auf rund 9,5.

Wer einen geografisch breiten Zugang zu Finanzwerten haben will, kann sich den "Amundi MSCI World Financials UCITS ETF" (ISIN: LU1681045883) ins Depot legen. Darin finden sich neben US-Grössen wie JP Morgan, Bank of America, Morgan Stanley und Warren Buffetts Berkshire Hathaway auch europäische Bankaktien wie die Deutsche Bank, Santander, BNP Paribas, oder auch die Schweizer Grossbanken UBS und Credit Suisse.

Rohstoffe als Absicherung

Eine weitere gute Absicherung im Depot gegen eine hartnäckige Inflation, die Notenbanken zu noch aggressiveren Zinserhöhungen zwingen könnte, ist zudem der Rohstoffbereich. Die Branche hat in den letzten Jahrzehnten mangels (scheinbar) fehlender Zukunftsaussichten vergleichsweise wenig investiert. Mit steigenden Zinsen wird die Erschliessung neuer Rohstoffquellen teuer, was die bestehenden Ressourcen wertvoller macht.

Ein gängiger ETF, um breit in den Rohstoff-Sektor zu investieren, ist der "iShares Diversified Commodity Swap UCITS ETF" (ISIN: IE00BDFL4P12). Dieser basiert auf den Bloomberg Commodity Index und bietet Zugang zu Futures auf Rohstoffen aus den Bereichen Energie, Edelmetalle, Industriemetalle, Lebendvieh und Agrarrohstoffe.

Neben den Bereichen Finanz und Energie zeigt eine Betrachtung der einzelnen Sektoren seit dem Tief der Zinsen im August 2020, dass insbesondere diejenigen Sektoren profitiert haben, welche in den Vorjahren eine vergleichsweise schwache Performance erzielt hatten. Neben Finanzen und Energie ist dies teilweise auch im Bereich Industrie der Fall. Bei diesen drei Sektoren sind klassischerweise viele sogenannte "Value"-Aktien" zu finden, also Aktien, die vergleichsweise günstig bewertet sind oder aber auch eine hohe Dividende bezahlen.

Solche Aktien sind zudem traditionell häufiger in Europa zu finden als in den USA, wo wachstumsstarke, aber hoch bewertete Aktien dominieren. Es könnte sich daher lohnen, den Fokus künftig ein wenig mehr auf Europa zu legen.