Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das neue Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Die gute Nachricht zuerst: Am Schweizer Aktienmarkt wurde in den letzten Tagen Geschichte geschrieben. Der breit gefasste Swiss Performance Index (SPI) stieg am Donnerstag vorübergehend bis auf 13'718 Punkte und erreichte damit ein neues Rekordhoch. Die schlechte Nachricht: An der New Yorker Börse gibt es noch immer Kapriolen am Laufmeter. Davon gehen auch Gefahren für die hiesigen Aktienkurse aus. Ich kann mich zumindest nicht daran erinnern, dass sich der Heimmarkt schon jemals länger als für ein paar Tage von der amerikanischen Leitbörse abkoppeln konnte – geschweige denn ein unabhängiges Eigenleben geführt hätte.

Wenn der Kurs eines Schwergewichts wie Tesla innerhalb von Minuten um 20 Prozent nach oben schiesst – und das nur, weil ein wenig bekannter Broker die Aktien des Elektroautomobil-Pioniers neuerdings zum Kauf anpreist – dann ist höchste Vorsicht geboten. Alteingesessene Börsenfüchse wissen nur allzugut, was es bedeuten kann, wenn die Angst, etwas verpassen zu können, in Gier umschlägt.

Ähnlich ungesund ist das wiedererwachte Interesse an Aktien wie jenen der Sorgenkinder GameStop oder AMC Entertainment. Mittwochnacht unserer Zeit kosteten die Aktien von GameStop in der Spitze mal eben schnell 350 Dollar und damit mehr als doppelt so viel als Ende vergangener Woche. Solche Kursbewegungen erinnern an das Ende Januar beobachtete Phänomen von handelsfreudigen Anlegermassen an der Börse.

| 1400-Dollar-Schecks in den USA: Trigger für einen neuen Aktienhöhenflug. Alles zum Thema finden Sie hier. |

Zur Erinnerung: Über soziale Netzwerke verabredeten sich Kleinstanleger damals, um mit geballter Kraft die ach so verhassten Leerverkäufer in die Knie zu zwingen. Das Rezept war und ist denkbar einfach: Man nehme ein Unternehmen, bei dem bekannt ist, dass umfangreiche Wetten gegen dessen Aktien laufen und treibe den Kurs kräftig nach oben. Irgendwann ist die Schmerzgrenze erreicht. Die Leerverkäufer kapitulieren dann und müssen Aktien zukaufen, um ihre Wetten zu schliessen – was dann erst recht eine Aufwärtsspirale in Gang setzt.

Ob damals wie heute dieselben "Drahtzieher" hinter dem Kursfeuerwerk stehen, ist zumindest mir nicht bekannt. Was sich allerdings mit Bestimmtheit sagen lässt, ist dass sich die Aussicht auf Stimulus-Checks als Brandbeschleuniger erweist.

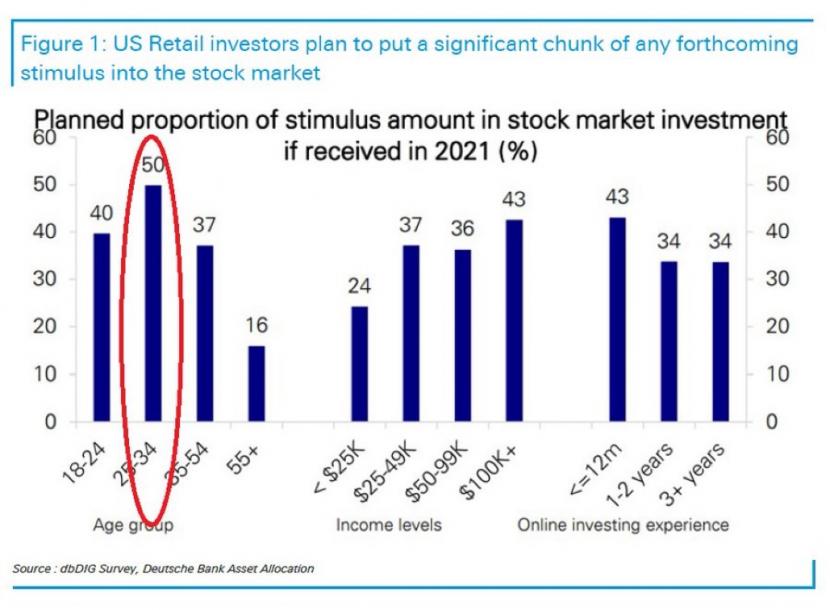

Quelle: dbDIG Survey, Deutsche Bank

Es scheint, als hätten sich die Ergebnisse einer Umfrage der Deutschen Bank bei amerikanischen Kleinstanlegern mittlerweile auch im New Yorker Börsenkreisen herumgesprochen. Jemand kaufte Donnerstagnacht sogar noch im März verfallende Call-Optionen auf die GameStop-Aktien mit einem abenteuerlich hohen Ausübungspreis von 800 Dollar. Das riecht für mich schon zum Zeitpunkt des Kaufs nach einem drohenden Totalverlust.

Am letzten Freitag schrieb ich in diesem Zusammenhang:

...und...

Die Stimulus-Checks sind Teil des 1900 Milliarden Dollar schweren Fiskalpakets der amerikanischen Regierung unter Präsident Joe Biden. Und genau dieses Paket nahm Mittwochnacht eine letzte wichtige Hürde.

Anlegerinnen und Anleger seien an dieser Stelle gewarnt: Bei Massenphänomenen wie jenem bei GameStop und Co. verhält es sich wie bei einer Partie "Schwarzer Peter". Geld verdient nur, wer früh aufspringt und sich rechtzeitig wieder verabschiedet. Alle anderen realisieren oft erst dann, dass sie von irgendwelchen Anstiftern zu deren eigenem finanziellen Vorteil missbraucht worden sind, wenn es schon zu spät ist. Umso schlimmer, wenn diese Anstifter – wie Ende Januar – auch noch vorgeben, sie seien aus den eigenen Reihen.

Was das hiesige Handelsgeschehen anbetrifft, so dürfen auch die kurzzeitigen Rekorde beim SPI nicht darüber hinwegtäuschen, dass diese Woche womöglich als "Woche der Enttäuschungen" in die Geschichtsbücher eingeht.

Bei Roche erzielte Actemra in Kombination mit Veklury bei schwerer Covid-19-bedingter Lungenentzündung nicht die erhofften Therapieerfolge und beim Nachbarn Novartis erhielten die Hoffnungen auf einen künftigen Einsatz von Canakinumab zur Behandlung von fortgeschrittenem oder metastasiertem nicht-kleinzelligem Lungenkrebs einen herben Dämpfer. Zwar sind weder beim einen, noch beim anderen Medikament grössere Schätzungsreduktionen aus der Analystengemeinde zu erwarten. Allerdings fällt damit bei den Valoren beider Basler Pharmagiganten ein möglicher Kurstreiber weg.

Die Aktien von Bâloise wurden hingegen aufgrund des Dividendenvorschlags mit Kursverlusten abgestraft. Wie für das Jahr zuvor will die Versicherungsgruppe den Aktionären nur 6,40 Franken je Titel entrichten. Entsprechende Analystenschätzungen reichten von 6,50 bis 6,90 Franken. Analyst Peter Eliot von Kepler Cheuvreux zögerte nicht lange und watschte die Papiere mit einem Kursziel von 165 Franken von "Buy" auf "Hold" ab.

Eine bittere Pille hatten einmal mehr auch die Aktionäre von Dufry zu schlucken. Der Reisehandelskonzern aus Basel setzte mit 2,56 Milliarden Franken zwar mehr als die 2,52 Milliarden Franken ab, mit welchen die Analysten durchschnittlich gerechnet hatten. Mit einem Verlust nach Minderheiten in Höhe von 2,51 Milliarden Franken strich das Unternehmen jedoch fast ebensoviel ans Bein – wenn auch vorwiegend aufgrund einmaliger Bilanzkorrekturen.

Für Gesprächsstoff sorgte zudem die Vergütungspolitik des Unternehmens. So kassiert die Dufry-Spitze mehr als im Jahr zuvor – während die Belegschaft freiwillig auf Teile des Salärs verzichtet. Die Diskussion rund um üppige Gehälter ist nicht neu, erhält in Krisen wie dieser allerdings ein völlig neues Gewicht.

Auch Stadler-Rail-Chef Peter Spuhler kann es der Börse einfach nicht recht machen. Obwohl er mit seinem Unternehmen sowohl beim Umsatz als auch beim Reingewinn selbst die kühnsten Analystenschätzungen in den Schatten stellte, war schnell ein Makel gefunden: In der zweiten Jahreshälfte verbrannte der Zugbauer aus dem thurgauischen Bussnang unter dem Strich 150 Millionen Franken, was deutlich über den erwarteten 28 Millionen Franken liegt.

Die diesjährigen Umsatzvorgaben lassen hingegen hoffen und sollten das Vertrauen in die Erreichbarkeit der bis Ende 2023 definierten Mittelfristziele stärken. Nun ist Firmenpatron Spuhler gefragt: Randvolle Auftragsbücher sind das eine, diese in Gewinne umzumünzen etwas ganz anderes. Bleibt mir zur zu hoffen, dass ihm dieses Vorhaben gelingt. Er selber scheint jedenfalls ziemlich zuversichtlich, dass er im Jahresverlauf mit positiven Überraschungen aufwarten kann.

Wie gewonnen, so zerronnen, heisst es für die Aktionäre der Credit Suisse. Schon seit Tagen schmelzen die diesjährigen Kursgewinne bei den Aktien der kleineren der beiden Schweizer Grossbanken wie Schnee in der Frühlingssonne dahin. Irgendwie kommt die Credit Suisse einfach nicht aus den Negativschlagzeilen – zuletzt aufgrund ihrer unrühmlichen Rolle im Zusammenhang mit der Greensill-Affäre. Diese könnte für die Grossbank kostspielig werden, so wird gemunkelt. Auch von einem Angriff durch den bekannten Leerverkäufer Bronte Capital, sowie davon, dass es namhaften Aktionären angesichts der ewigen Negativnachrichten reichen würde, ist gerüchteweise zu hören.

Selber vermute ich Goldman Sachs hinter den seit Donnerstagnachmittag zu beobachtenden Kursverlusten. Die mächtige amerikanische Investmentbank stuft die Aktien der Credit Suisse von"Buy" auf "Neutral" herunter. Das 12-Monats-Kursziel kürzt sie bei gleichbleibenden Gewinnschätzungen auf 16 (zuvor 17,60) Franken. Interessant ist, dass in der neun Seiten starken Unternehmensstudie nirgendwo der Name Greensill auftaucht – was das auch immer bedeuten möge. Zur Erinnerung: Die Kaufempfehlung geht in den Frühsommer 2014 zurück, als die Papiere der Schweizer Grossbank noch 27 Franken kosteten...

| Auf die Aktien von Stadler Rail und der Credit Suisse setzen. Einfach gemacht mit dem Tracker Zertifikat auf die cash Insider Aktienfavoriten. |

Bei Geberit sorgten in den letzten Tagen hingegen die gestiegenen Rohmaterialpreise für Unbehagen. Wie der Sanitärtechnikspezialist selber einräumt, liegen die durchschnittlichen Rohmaterialpreise im laufenden ersten Quartal rund 4 Prozent über jenen von vor einem Jahr. Ab dem zweiten Quartal rechnet Firmenchef Christian Buhl deshalb mit "erheblichem Gegenwind". Er will den gestiegenen Rohmaterialpreisen mit Preiserhöhungen begegnen. Über die nötige Preisgestaltungsmacht sollte er ja eigentlich verfügen.

Ich hielt am Dienstag vor einer Woche folgendes fest:

Eigentlich wollte ich an dieser Stelle noch auf eine Warnung von Merrill Lynch vor einem sogenannten "Flash-Crash" eingehen. Ich muss in diesem Zusammenhang allerdings auf Montag vertrösten.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |