Der cash Insider berichtet im Insider Briefing börsentäglich von brandaktuellen Beobachtungen rund um den Schweizer Aktienmarkt und ist unter @cashInsider auch auf Twitter aktiv.

+++

In den letzten Tagen näherte sich der Swiss Market Index (SMI) den 10'000 Punkten von oben und kam diesem Punkt dabei gefährlich nahe. Das ist doch nichts weiter als eine Zahl, werden mir einige meiner langjährigen Leserinnen und Leser jetzt vermutlich begegnen. Das mag ja sein. Und dennoch wage ich zu behaupten, dass die Börse eben gerade solchen psychologischen Aspekten immer wieder Bedeutung schenkt. Mit anderen Worten: Sollte das renommierte Börsenbarometer in den vierstelligen Bereich zurückfallen, könnte das weitere Verkäufe lostreten.

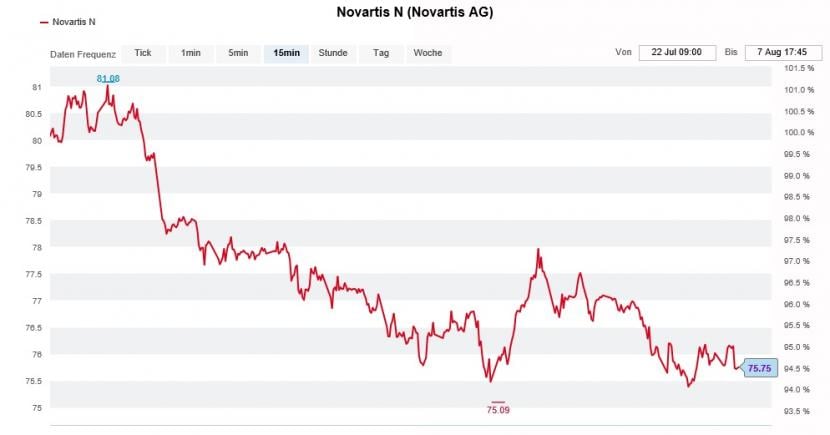

Von den drei Indexschwergewichten machen mir Roche und Novartis einen angeschlagenen Eindruck. Das gilt insbesondere für die Aktien von Novartis, notieren diese mittlerweile doch auf dem tiefsten Stand seit Ende März. Mit harten Fakten lässt sich der zermürbende Kurszerfall der letzten Wochen kaum unterlegen. Denn fast täglich wartet der Basler Pharmakonzern wieder mit neuen produktseitigen Erfolgsmeldungen auf. Da fragt sich doch, ob der Glaube an den Erfolg der milliardenschweren Einkaufs-Tour von Firmenchef "Vas" Narasimhan überhaupt noch vorhanden ist.

Seit Wochen neigen die Aktien von Novartis zur Schwäche (Quelle: www.cash.ch)

Eine mögliche Erklärung liefert die Herunterstufung des europäischen Pharmasektors von "Benchmark" auf "Underweight" durch die Credit Suisse. Die Experten um den bekannten Strategen Andrew Garthwaite argumentieren nicht zuletzt mit den übertrieben hohen Medikamentenpreisen in Nordamerika. Sie befürchten einschneidende Eingriffe durch die Politik in Washington – ganz egal ob unter demokratischer oder republikanischer Flagge. Ihre Schlüsselbotschaft: Eine Reform des dortigen Gesundheitswesens könnte den Pharmaherstellern weltweit durchschnittlich 30 Prozent ihres Jahresgewinns kosten. Das wiederum hätte auch für Roche und Novartis ziemlich einschneidende Folgen.

Kein Wunder also, tummeln sich grosse und kleine Marktakteure lieber in den diesjährigen Gewinneraktien. Eine davon ist jene von Logitech. Zur Freude von Firmenchef Bracken Darrell. Wie einer Offenlegungsmeldung gegenüber der amerikanischen Börsenaufsicht SEC entnommen werden kann, übte er in den vergangenen Tagen Mitarbeiteroptionen aus und trennte sich von den so bezogenen Aktien im Gegenwert von fast 6 Millionen Franken. Es sind übrigens nicht die ersten Titelverkäufe aus der Teppich-Etage des Peripheriegerätespezialisten. Alleine seit Ende April belaufen sich die Verkäufe auf knapp 34 Millionen Franken.

Man darf ihm das nicht verübeln. Schliesslich zählen die Papiere seines Lausanner Arbeitgebers mit einem beeindruckenden Plus von fast 47 Prozent zu den diesjährigen Börsengewinnern. Selbst Darrell und seinen Kollegen scheint es angesichts des momentanen Kurs- und Bewertungsniveaus nicht mehr ganz wohl bei der Sache.

Der Logitech-Chef war diese Woche übrigens nicht der Einzige, der Kasse machte. Die Milliardärsfamilie von Finck zog sich beim Genfer Warenprüfkonzern SGS ganz zurück und platzierte die verbleibende Beteiligung mit einem Kursabschlag bei neuen Investoren. Auch der kanadische Finanzinvestor Onex nutzte die Gunst der Stunde und trennte sich bei SIG Combibloc von einem weiteren 10-Prozent-Paket. Nicht zu vergessen die Beteiligungsreduktion der für ihre aktive Einflussnahme berüchtigten Cevian Capital auf 4,59 (zuvor 5,92) Prozent bei ABB. Zur Erinnerung: Kurz nach seinem Einstieg beim schweizerisch-schwedischen Industriekonzern sprach der Finanzinvestor einst gar von Kursen von bis zu 35 Franken. Nun trennte er sich bei Kursen von 24 Franken von Titeln.

Wenn Milliardäre oder langjährige Grossaktionäre bei einem Unternehmen aussteigen oder den Rückzug antreten, spricht das meines Erachtens Bände. Die Börse ignoriert solche Neuigkeiten völlig und sieht in ihnen sogar günstige Einstiegsgelegenheiten. Wenn das mal gut kommt.

Klare Worte fand am Mittwoch die bekannte Pharmaanalystin Laura López Pineda von Baader-Helvea bei Lonza. Sie stufte die Aktien des diesjährigen SMI-Überfliegers kurzum mit einem Kursziel von 511 (zuvor 441) Franken von "Add" auf "Reduce" herunter. Sie befürchte, dass die Euphorie rund um die Entwicklung eines Covid-19-Impfstoffs übertrieben und das amerikanische Partnerunternehmen Moderna mit dem Impfstoffkandidaten auf dem falschen Weg sei, so López Pineda weiter. Seit der Bekanntgabe dieser Partnerschaft hat Lonza um ziemlich genau 10 Milliarden Franken an Börsenwert zugelegt. Was, wenn die Pharmaanalystin recht bekommt...?

Kursentwicklung der Lonza-Aktien über die letzten 12 Monate (Quelle: www.cash.ch)

Mut beweist der für die Zürcher Kantonalbank tätige Richard Frei. Der Analyst stuft die als spekulativ verschrieenen Aktien des Solarzulieferers Meyer Burger im Zuge einer Wiederabdeckung von "Marktgewichten" auf "Übergewichten" herauf. Mit anderen Worten: Obwohl der geplante Vorstoss des Unternehmens in die Produktion von Solarmodulen dem Analysten zufolge mit beträchtlichen Risiken einhergeht, scheint er fest an dessen Erfolg zu glauben. Frei rät allerdings nur risikobereiten und langfristigen orientierten Anlegern zum Einstieg.

Ein Grossaktionär, auf den diese Beschreibung zutrifft, ist Peter Kondrashev. Der Milliardär hat die kürzlich durchgeführte Kapitalerhöhung genutzt und seine über Sentis Capital gehaltene Beteiligung auf 14,7 (zuvor 8,2) Prozent kräftig ausgebaut.

Nächste Woche gewinnt die Unternehmensberichterstattung hierzulande wieder an Fahrt. Gerade am Donnerstag erwartet uns eine gebündelte Zahlenflut. An diesem Tag legen mit Zurich Insurance Group, Swiss Life und Swisscom nicht weniger als drei Vertreter aus dem SMI ihre Zahlenkränze vor. Sowieso haben es die kommenden fünf Handelstage faustdick hinter den Ohren: Ich zähle nicht weniger als 29 Schweizer Unternehmen, die sich zu Wort melden werden.

Wer überzeugen kann und wer nicht, wissen wir in einer Woche, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |