Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

An Neuigkeiten mangelt es am Schweizer Aktienmarkt momentan nicht. Da wird beispielsweise dem für seine aktive Einflussnahme bei Unternehmen berüchtigten amerikanischen Hedgefonds Third Point nachgesagt, sich mit einem nicht eben unbedeutenden Aktienpaket bei Richemont eingenistet zu haben. Sika hingegen tätigt mal eben schnell die grösste Übernahme in der Firmengeschichte und reisst sich für umgerechnet 5,5 Milliarden Franken das einstige Bauchemiegeschäft von BASF unter den Nagel.

Dennoch war der Handel in den letzten Tagen – die im Zentrum bahnbrechender Neuigkeiten stehenden Aktien ausgeschlossen – so dünn wie selten zuvor. Gerade bei den Valoren von Roche und Novartis gingen oft selbst bis nach 14 Uhr für jeweils weniger als 100 Millionen Franken Titel um. Gestern Donnerstag ereilte dasselbe Schicksal dann auch das dritte SMI-Schwergewicht Nestlé. Alteingesessene Börsenfüchse bezeichnen den Schweizer Aktienmarkt mittlerweile sogar schon als "Provinz-Börse" – selbstverständlich mit einem Augenzwinkern.

Ich kommentierte dieses Phänomen erst kürzlich wie folgt:

...und weiter...

| Auch auf Richemont: Auf diese Aktien setzt die UBS fürs Börsenjahr 2022 |

Stattdessen gilt das Interesse hiesigen Börsenüberfliegern wie Sika. Dem Unternehmen wurde einst schon unter Firmenchef Jan Jenisch nachgesagt, ein "geschickter Konsolidierer" zu sein. Und tatsächlich gelang es dem Bauchemiespezialisten aus dem steuergünstigen Baar über Jahre hinweg, mittels kleinerer ergänzender Firmenübernahmen einen Mehrwert für die Aktionärinnen und Aktionäre zu erzielen.

Das Jahr 2019 war erst wenige Tage als, als das Unternehmen von diesem Erfolgsrezept abwich und für 2,5 Milliarden Franken den französischen Mörtelhersteller Parex erwarb. Nun scheint man allmählich auf den Geschmack zu kommen, legt Sika keine drei Jahre danach doch mit der grössten Übernahme in der Firmengeschichte nach. Die Baarer kaufen sich für satte 5,5 Milliarden Franken die einstige Bauchemiesparte von Branchenriese BASF.

Verkäufer ist übrigens die amerikanische Lone Pine. Keine zwei Jahre ist es her, dass der gewiefte Finanzinvestor den Deutschen genau diese Geschäftsaktivitäten für umgerechnet 3,4 Milliarden Franken abluchste. Ein ziemlich lohnendes Geschäft für die Amerikaner.

Mit rund 15 Prozent liegt die operative Marge (EBITDA) des einstigen Bauchemiegeschäfts von BASF zwar unter den 19 Prozent von Sika. Allerdings hat der zwischenzeitliche Besitzer die Zügel schon kräftig angezogen. Ausserdem sind Finanzinvestoren von Schlag von Lone Pine bekannt dafür, niemandem Geschenke zu machen.

Reagierte die Börse bei Sika seinerzeit ziemlich unterkühlt auf den milliardenschweren Parex-Kauf, so zündeten die jetzigen Übernahmepläne am gestrigen Donnerstag ein ziemliches Kursfeuerwerk – wobei ausländische Leerverkäufer mit ihren Eindeckungstransaktionen letztendlich das ihre dazu beitrugen.

Man merke: Mit billigem Geld finanziert, rechnet sich momentan gar manche Grossübernahme...

Inwiefern auch eine aggressive Kurszielerhöhung durch die britische HSBC mithineinspielte, lässt sich kaum abschätzen. Mehr zum Thema am Montag in meiner Kolumne.

Das Thema Finanzinvestoren führt in diesen Tagen zwangsläufig auch zu Temenos. Für die Aktionärinnen und Aktionäre der Bankensoftwareschmiede wird das Warten auf Neuigkeiten rund um das angebliche Interesse zweier zahlungskräftiger Finanzinvestoren zusehends zum Geduldsspiel. Gestern Donnerstag berichteten mir Händler davon, dass erste der im Zuge der Übernahmespekulationen aufgebauten Derivat- und Titelpositionen wieder glattgestellt würden. Verkäufe seien unter anderem in den Call-Warrants TEMMJB, TEMBDZ, WTEATV sowie TEMYJB zu beobachten gewesen, wie es weiter heisst.

Wie die Nachrichtenagentur Bloomberg kürzlich in Erfahrung gebracht haben will, buhlt der skandinavische Finanzinvestor EQT um die Gunst von Temenos. Auch dem Gegenspieler Thoma Bravo wird ein Interesse an den Genfern nachgesagt. Es wäre einer der grössten Firmenkäufe eines Finanzinvestors überhaupt. Vielleicht machen EQT und Thoma Bravo ja sogar gemeinsame Sache.

Gut möglich, dass kommende Woche weitere spekulativ aufgebaute Positionen wieder zum Verkauf kommen, sollten wegweisende Neuigkeiten ausbleiben.

Alcon bekommt die Selbständigkeit gut. Unter dem Dach des früheren Mutterhauses Novartis noch als Sorgenkind verschrieen, findet das Ophthalmologieunternehmen zusehends auf die Erfolgsspur zurück. Alleine im zurückliegenden dritten Quartal steigerte es den Umsatz unter Ausklammerung von Währungseffekten um fast 14 Prozent auf 2,08 Milliarden Dollar und erzielte dabei einen operativen Kerngewinn (EBIT) in Höhe von 369 Millionen Dollar. Beides liegt selbst über den kühnsten Analystenschätzungen.

Allerdings unterlief der früheren Novartis-Tochter ein folgeschwerer Fehler, suchte man die im August kommunizierten Jahresvorgaben in der Dienstagnacht versandten Mitteilung an die Medien doch vergebens. Folgeschwer deshalb, weil die Aktien tags darauf im frühen Handel mal eben schnell um 4 Prozent und mehr abstürzten.

Am Mittwochnachmittag gab es dann Entwarnung, als Finanzchef Tim Stonesifer in einer Telefonkonferenz mit Analysten eher beiläufig durchblicken liess, dass die Jahresvorgaben weiterhin ihre Gültigkeit hätten und das Ergebnis möglicherweise sogar am oberen Ende ebendieser liegen werde.

Ich hielt in diesem Zusammenhang fest:

Ein Leben als eigenständiges Unternehmen führen will eben gelernt sein...

Das Halbjahresergebnis, das uns Richemont da am heutigen Freitag präsentiert, lässt eines jeden Aktionärs Mund wässrig werden. Der Luxusgüterkonzern steigerte den Umsatz im Jahresvergleich um nicht weniger als 65 Prozent auf 8,9 Milliarden Euro – und das aus eigener Kraft, wohlverstanden. Und mit 1,95 Milliarden Euro lag der operative Gewinn (EBIT) selbst die kühnsten Erwartungen um Längen.

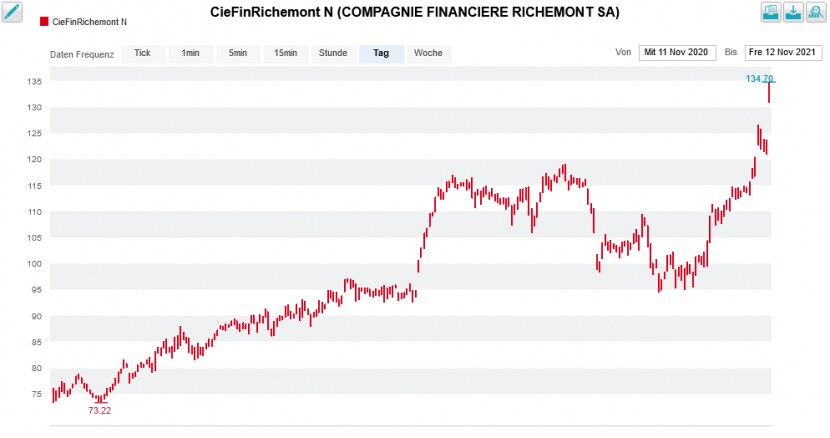

Kursentwicklung der Richemont-Aktien über die letzten 12 Monate (Quelle: www.cash.ch)

Zudem bestätigt das Unternehmen die jüngsten Spekulationen, wonach man sich mit Farfetch in Gesprächen rund um eine Beteiligungsnahme bei Yoox-Net-A-Porter (YNAP) befinde. Wie es weiter heisst, will Richemont weiteren Investoren die Möglichkeit geben, sich bei YNAP einzukaufen. Ob sich damit wirklich Mehrwerte für die Aktionäre schaffen lassen, wird sich zeigen müssen. Zum angeblichen Einstieg des umtriebigen Milliardärs Dan Loeb mit seinem Hedgefonds Third Point schweigt man sich bei Richemont indes aus. Londoner Quellen bestätigen mir gegenüber den Einstieg des für seine aktive Einflussnahme bei Unternehmen berüchtigten Amerikaners aber. Angeblich strebt er nichts Geringeres als einen Verkauf von Richemont an den Luxusgüterkonzern Kering an.

An dieser Stelle verabschiede ich mich ins Wochenende. Bis am Montag, wenn auskommt, ob der Hörgerätehersteller Sonova seine Jahresvorgaben im Zuge einer starken ersten Jahreshälfte tatsächlich erhöhen wird. Mehr dazu spätestens nächsten Freitag, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |