Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv.

+++

Die letzten Tage bescherten den Aktienmärkten rund um den Globus weitere Kursgewinne. Unser Heimmarkt ging dabei allerdings leer aus. Knapp 1,5 Prozent büsste der Swiss Market Index (SMI) seit vergangenem Freitag ein. Die Aktien von Novartis kosteten knappe 60 SMI-Punkte, die Genussscheine des Platzrivalen Roche schlugen sogar mit einem Minus von etwas mehr als 80 Punkten zu Buche.

Wie mir alteingesessene Händler berichten, müssen die beiden Schwergewichte schon seit Wochen als Geldquelle für den Kauf von Wachstumsaktien wie Sika oder Richemont herhalten. Worte wie "zu träge", "zu langweilig" oder auch "völlig uninteressant" fallen in den Handelsräumen hiesiger Banken – und das sind noch die salonfähigeren Kommentare.

Auch von einem Rückzug amerikanischer Grossinvestoren aus dem defensiven Schweizer Aktienmarkt in Richtung Frankfurt und Paris ist zu hören, was sowohl das deutlich bessere Abschneiden der dortigen Indizes als auch die zu beobachtende Belebung der hiesigen Handelsumsätze erklären würde. Die jüngsten Beteiligungsmeldungen an die SIX Swiss Exchange scheint diesen Stimmen übrigens ebenfalls Recht geben zu wollen. So berichtete ich doch schon vor Wochenfrist davon, dass sich mit der Capital Group ein bekannter Fondsriese aus SMI-Aktien zurückziehe. Damit stehen die Amerikaner womöglich nicht alleine da.

Höhenflug der Sika-Aktien seit Jahresbeginn.

Gerade bei den Valoren von Roche scheint es, als wäre ein Damm gebrochen. Seit die Genussscheine unter die wichtige Kursmarke bei 290 Franken gefallen sind, hat sich die Talfahrt nochmals beschleunigt. Interessant ist, dass der Verkaufsdruck dabei von den Inhaberaktien ausging. Im Zuge dessen ist der Écart zwischen den beiden Titelkategorien auf den tiefsten Stand seit über einem Jahr zusammengeschmolzen. Das wiederum lässt alte Spekulationen hochkochen, wonach die japanische Softbank noch immer über ein Derivatkonstrukt am Pharma- und Diagnostikkonzern aus Basel beteiligt ist.

Die Basler schlugen sich im Schlussquartal letzten Jahres eigentlich recht wacker. Allen Unkenrufen zum Trotz wurden die Umsatzschätzungen der Analysten erfüllt und die Gewinnschätzungen nur knapp verfehlt. Von den künftigen Wachstumstreibern verkauften sich die wichtigsten Medikamente sogar etwas besser als erhofft.

Fürs laufende Jahr strebt Roche sowohl beim Umsatz als auch beim Kerngewinn einen leichten Rückgang an – beides zu konstanten Wechselkursen. Das wiederum liegt etwas unter den durchschnittlichen Analystenschätzungen. Mit anderen Worten: Die grosse Enttäuschung, auf die einige Analysten wie etwa jene von Deutsche Bank oder J.P. Morgan gehofft hatten, blieb aus. Dennoch purzelten bei den Valoren die Kurse...

Ich könnte mir gut vorstellen, dass der Pharma- und Diagnostikkonzern im Hinblick auf die Amtsübergabe des langjährigen Firmenchefs Severin Schwan an seinen Nachfolger Thomas Schinecker bei den diesjährigen Finanzzielen absichtlich tiefstapelt – um ihm einen möglichst guten Einstand zu ermöglichen...

Dass 2023 zu einem wachstumsseitigen Übergangsjahr für die Basler wird, dürfte indes wohl niemand bestreiten. Umso mehr ist die Kreativität des künftigen Firmenchefs gefragt, wenn es darum geht, dem darbenden Aktienkurs neues Leben einzuhauchen. Ein möglicher Ansatzpunkt bietet die ziemlich angestaubte Kapitalstruktur – sprich: Die Einführung einer Einheitsaktie. Nach dem Kursdebakel der letzten Wochen und Monate könnten womöglich auch die Familienaktionäre Hand hierfür bieten.

Nicht weniger harsch als Roche wurde Novartis an der Börse abgestraft. Anders als beim Platzrivalen fiel der operative Jahresgewinn zwar höher aus als von Analysten erwartet worden war. Die Umsatzentwicklung blieb den Erwartungen allerdings einiges schuldig. Mitunter ein Grund: Einmalige Erlösminderungen beim Schuppenflechtenmittel Cosentyx liessen den Umsatz bei diesem Medikament im Schlussquartal um 13 Prozent einbrechen.

Zudem wurde der Pharmakonzern an der Börse für seine Zurückhaltung bei den diesjährigen Gewinnvorgaben abgestraft. Er strebt ein Wachstum beim operativen Kerngewinn im mittleren einstelligen Prozentbereich an. Viele Analysten waren sogar von einer Steigerung im mittleren bis hohen einstelligen Bereich ausgegangen. Die Differenz lässt sich damit erklären, dass der höhere operative Kerngewinn aus dem vergangenen Jahr zu einer höheren Vergleichsbasis führt.

Solange die Panikkäufe bei den Wachstumsaktien andauern, dürften die SMI-Schwergewichte wohl ungefragt bleiben. Jegliches Aufbäumen bliebe dann ein blosses Strohfeuer. Wenigstens die Bank of America hält dem Schweizer Aktienmarkt und den Pharma- und Nahrungsmittelaktien die Stange.

Zu einem personellen Aderlass kam es diese Woche bei AMS Osram. Nur wenige Monate nach dem Finanzchef verlässt auch Firmenchef Alexander Everke die Kommandobrücke am Hauptsitz des Sensorenherstellers im österreichischen Unterpremstätten.

Der Rücktritt Everkes überrascht mich insofern, als dass der ehemalige Siemens-Manager als der "Architekt" der milliardenschweren Osram-Übernahme gilt und diese gerade bei der Produktion noch immer nicht ganz vollzogen sei, wie zu hören ist.

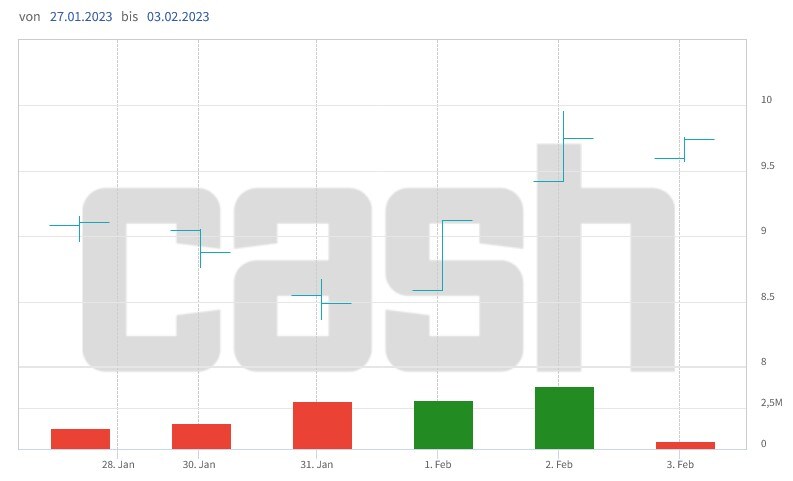

Die Aktien von AMS Osram blicken auf eine bewegte Woche zurück.

Die hausgemachten Probleme werden durch das Führungsvakuum an der Spitze von AMS Osram nicht eben kleiner. Wurden an der Börse im ersten Moment Stimmen laut, wonach der Rücktritt des Firmenchefs so kurz vor der Jahresergebnisveröffentlichung eine Enttäuschung ankündigen könnte, setzte in den letzten Tagen eine kräftige Kurserholung ein. Fantasie geht dabei von Aldo Kamper, dem Nachfolger Everkes aus. Kamper war einst während mehr als 15 Jahren in verschiedenen Funktionen für Osram tätig und war für die Micro-LED-Entwicklung mitverantwortlich. Diesem Geschäftsfeld sagen Analysten ab dem Jahr 2025 eine grosse Zukunft voraus. Vielleicht war ja auch das der ausschlaggebende Grund für die Rochade auf dem Chefsessel?!

Heute Freitag liess Zur Rose frühmorgens eine Bombe platzen: Das Unternehmen verkauft sein Schweizer Geschäft an die Migros. Das ist dem orangen Riesen rund 360 Millionen Franken wert – Geld, welches die bis über beide Ohren verschuldete Versandapotheke im Hinblick auf fällig werdende Anleihen dringend braucht.

Mit diesem überraschenden Schachzug nimmt Firmenchef Walter Oberhänsli den Leerverkäufern mal eben schnell den Wind aus den Segeln. Bisher war ihre Rechnung denkbar einfach: Je tiefer die Kurse, desto höher die Anzahl neuer Titel im Falle einer Kapitalerhöhung. Und je höher die Anzahl neuer Titel, desto grösser die Verwässerung für die bisherigen Anteilseigner. Kommt hinzu, dass sich die zuvor leerverkauften Aktien im Zuge einer solchen Kapitalerhöhung elegant wieder beschaffen lassen.

Doch nun bricht das Unternehmen aus diesem Teufelskreis aus. Kurz nach Handelsbeginn spielten sich heute Freitag denn auch tumultartige Szenen ab. In der Spitze schoss der Aktienkurs um mehr als 80 Prozent auf 75 Franken hoch, angepeitscht von Deckungskäufen. Mittlerweile scheinen sich die Notierungen in der Region von 50 Franken eingependelt zu haben. Eine gesunde Portion Schadenfreude sei mir an dieser Stelle erlaubt.

Noch ist unklar, wie UBS-Analyst Sebastian Vogel auf diese Neuigkeiten reagieren wird. Er hatte bis zuletzt mit einem 12-Monats-Kursziel von 23,50 Franken an seiner Verkaufsempfehlung festgehalten. Diese geht übrigens auf Ende Februar 2021 zurück, als noch Kurse von 420 Franken und mehr bezahlt wurden.

In einer ersten Stellungnahme lässt Vogel wortkarg durchblicken, dass er dem Verkauf des Schweizer Geschäfts positiv gegenübersteht. Durch die Transaktion habe sich der künftige Finanzierungsbedarf deutlich reduziert. Gleichzeitig werde das Unternehmen die Cashflows aus diesen Geschäftsaktivitäten wohl aber sträflich vermissen, wie er weiter schreibt.

Ich bin neugierig, ob der Leidensdruck nun gross genug ist, dass der UBS-Analyst bei seiner Verkaufsempfehlung endlich die Reissleine zieht. Mal schauen, was sein Bewertungsmodell für ein neues 12-Monats-Kursziel für die Aktien ausspuckt.

Ein Patzer passierte von gestern Donnerstag auf heute Freitag der Swisscom. Versehentlich veröffentlichte der Telekommunikationskonzern auf seiner Webseite während Stunden erste Eckzahlen fürs zurückliegende Geschäftsjahr. Peinlich berührt räumte das Unternehmen den Fauxpas in einer Mitteilung an die Medien ein, liess die Öffentlichkeit jedoch wissen, dass es sich dabei erst um provisorische Eckzahlen handelt. Der Verwaltungsrat scheint diese noch nicht abgenickt zu haben.

Mal schauen, ob es bei einem operativen Jahresgewinn (EBITDA) von 4,41 Milliarden Franken und bei einem Umsatz von 11,1 Milliarden Franken bleibt, wenn die Swisscom am kommenden Donnerstag das endgültige Ergebnis vorlegt. Das Ganze entspräche dann mehr oder weniger einer Punktlandung auf den jeweiligen Analystenschätzungen.

Mehr zum Thema und zu den diesjährigen Finanzzielen des Telekommunikationskonzerns voraussichtlich am nächsten Freitag, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |

1 Kommentar

Mal schauen, ob das wirklich ein Befreiungsschlag ist.

Zur Rose hat noch immer nicht nachgewiesen, dass das Unternehmen profitabel sein kann und Geld verdient für die Aktionäre.

Der Cashflow ist noch immer negativ.

Für mich bleibt die Aktie ein ganz klarer Verkauf und ich werde die nicht mal mit der Beisszange anfassen.