Mit Dividenden-Aktien können Anlegerinnen und Anleger im seit Monaten anhaltenden volatilen Marktumfeld ein passives Einkommen erzielen und gleichzeitig das Portfolio vor zu grossen Verlusten schützen. Denn Unternehmen, die über Jahre grosszügig Dividenden ausschütten, verfügen meist über eine solide Bilanz mit vergleichsweise hohen Eigenkapitalquoten, einer niedrigen Verschuldung und einer guten Cash-Position.

Investitionen dürften sich in diesem Bereich auch in nächster Zeit auszahlen, da dividendenstarke Unternehmen in Zeiten hoher Inflation und steigender Zinsen in der Regel besser abschneiden als Unternehmen, die keine Dividenden zahlen. Gute Dividendenzahler finden Anlegerinnen und Anleger dabei nicht nur in der Schweiz, sondern auch europaweit. Eine Richtzahl ist die Dividendenrendite, sie errechnet sich mit der Dividende pro Aktie eines Unternehmes geteilt durch den Kurspreis der Aktie.

Ein Kauf könnte für Anlegerinnen und Anleger insbesondere bei diesen 10 europäischen Dividenden-Aktien interessant sein:

1) Deutsche Telekom - Krisenfestes Geschäftsmodell

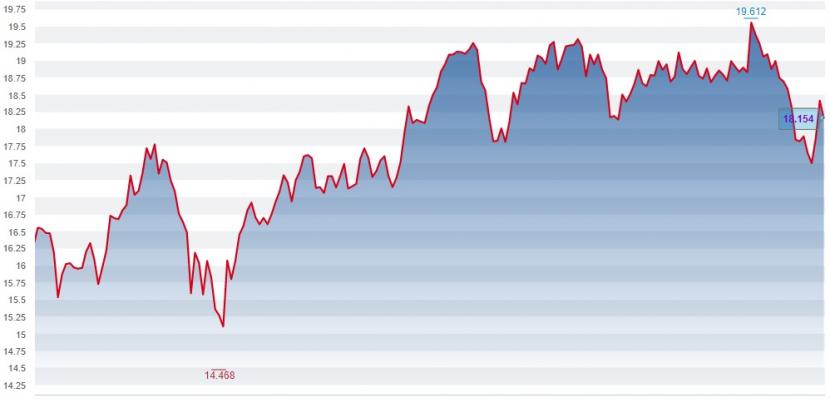

Das grösste Telekommunikationsunternehmen in Europa bietet Anlegerinnen und Anlegern eine Dividendenrendite von 3,6 Prozent, wobei auch der Aktienkurs in diesme Jahr um einen Zehntel angezogen hat. Unter Analysten gilt der Titel immer noch als schwach bewertet, auch wenn man das gewinnbringende US-Geschäft ausklammert. Das anlaufende milliardenschwere Aktienrückkaufprogramm von T-Mobile US ist für den Mutterkonzern zudem positiv zu werten. Mit dem krisenfesten Geschäftsmodell bleibt die Aktie für konservative Anleger auch im aktuell volatilen Marktumfeld eine interessante Wahl.

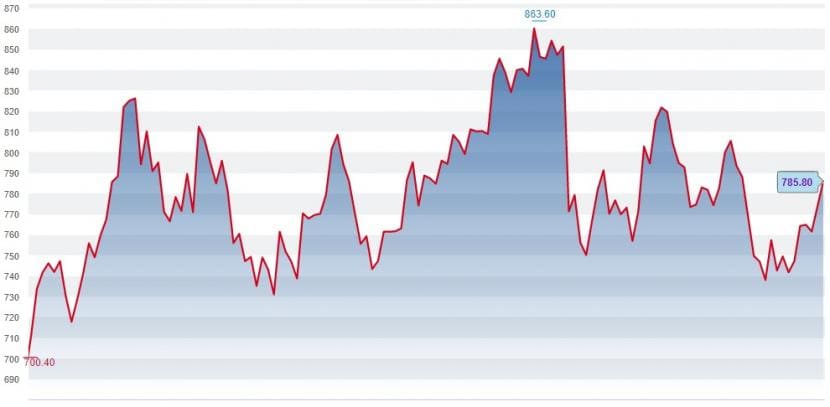

Kursentwicklung der Aktie von Deutsche Telekom seit Jahresbeginn (Quelle: cash.ch).

2) Nordea Bank - Hohe Ausschüttungen aus dem Norden

Die im finnischen Helsinki beheimatete Nordea Bank ist ein führender Finanzkonzern in Nordeuropa und dem Baltikum. Die Geschäftsbereiche beinhalten Retailbanking, Vermögensverwaltung und Lebensversicherungen. Die im 2022 stark zurückgekommene Aktie wurde im September in den Euro Stoxx 50 aufgenommen. Eine solide Geschäftstätigkeit, das für Banken positive Zinsumfeld und eine Dividendenrendite von satten 7,4 Prozent sind Argumente für den Kauf dieses Titels.

3) Zurich Insurance - Dividendenperle aus der Schweiz

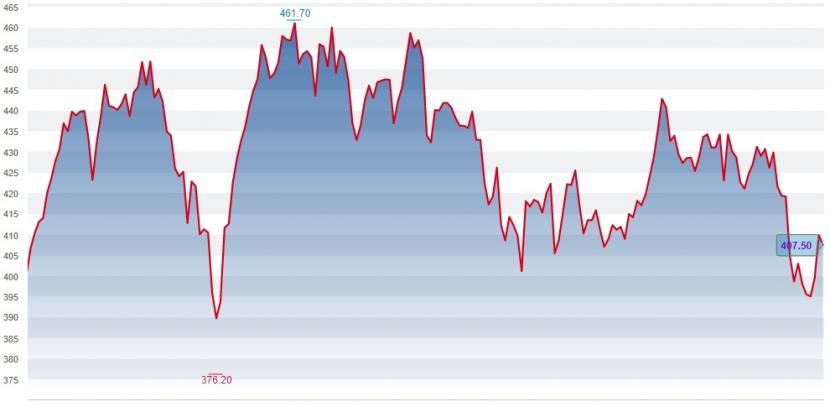

Der weltweit tätige Versicherungskonzern ist der einzige Titel im Swiss Market Index mit einem Kursplus im 2022. Gleichzeitig gilt Zurich Insurance mit einer Ausschüttungsrendite von 5,4 Prozent als Schwizer Dividendenperle. Der Versicherer schüttet traditionell einen hohen Anteil des Gewinns an Aktionäre aus, was durch eine gute Ausgangslage beim Kapital und der Liquidität langfristig gesichert ist. Zurich ist bislang die einzige Aktie im 20 Mitglieder grossen Swiss Market Index, die 2022 bislang ein Kursplus hat.

Kursentwicklung der Aktie von Zurich Insurance seit Jahresbeginn (Quelle: cash.ch).

Das angekündigte Aktienrückkaufprogramm im Umfang von 1,8 Milliarden Franken und ein weitergehendes Umsatz- und Margenwachstum dürfte den Aktienkurs gegen unten absichern. Wird das durchschnittliche Kursziel der von Bloomberg befragten Analysten Realität, wird die Aktie in den nächsten zwölf Monaten um 20 Prozent ansteigen.

4) Sanofi - Defensiver Baustein im Portfolio

Zuletzt belasteten negative Nachrichten den Aktienkurs des französischen Pharmakonzerns Sanofi. Trotzdem dürfte der Konzern in den kommenden Monaten beim Umsatz und Gewinn von der Dollar-Aufwertung profitieren. Langfristig hat zudem der freie Cashflow stets zugenommen, wobei die Marge in der Regel bei etwa 20 Prozent lag. Für Anlegerinnen und Anleger gilt Sanofi weiterhin als defensiver Baustein im Portfolio und eine Ausschüttungsrendite von 4,1 Prozent sichert ein passives Einkommen.

5) Glencore - Diversifiziertes Rohstoffinvestment

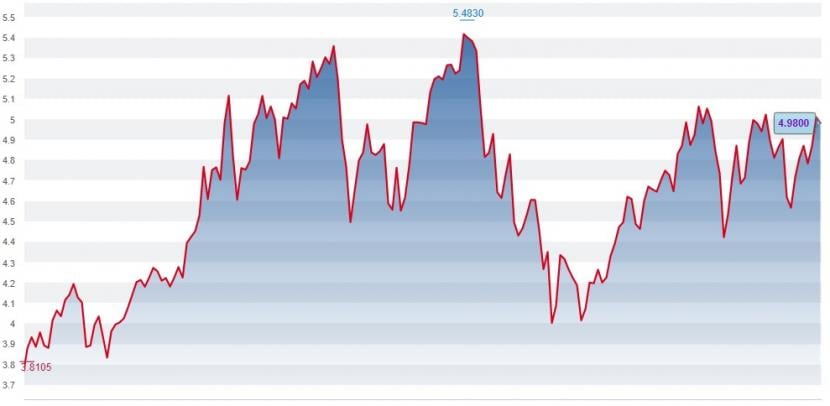

Aktien aus dem Bereich Bergabau und Rohstoffhandel mögen nicht nach dem Gusto vieler Anlegerinnen und Anleger sein. Die Titel des in Baar (ZG) ansässigen Rohstoffkonzerns haben in diesem Jahr aber um knapp einen Drittel zugelegt. Wegen einer schwächeren Nachfrage und makroökonomischen Risiken drohen sinkende Rohstoffpreise und Erträge. Laut Analysten ist dies im Kurs aber schon eingepreist. Glencore profitiert hingegen wegen der angespannten Situation auf den Energiemärkten deutlich von den anhaltend hohen Steinkohlepreisen. Der in der Branche als sehr diversifiziert geltende Bergbaukonzern ist an der Londoner Börse gelistet und bietet eine Dividendenrendite von 4,5 Prozent.

Kursentwicklung der Aktien von Glencore seit Jahresbeginn (Quelle: cash.ch).

6) Energias de Portugal - Energieversorger mit Kurspotenzial

Energias de Portugal gehört zu den grössten Energieversorgern Europas, ist aber auch in den USA oder Brasilien präsent. Mit knapp 75 Prozent ist der portugiesische Konzern auch an EDP Renováveis beteiligt, das im Bereich Windenergie das weltweit drittgrösste Unternehmen ist. Zwar liegt das Kurs-Gewinn-Verhältnis bei hohen 27, aber die Aktie bietet eine Ausschüttungsrendite von 4,2 Prozent. 22 von 23 Analysten empfehlen den Titel laut Bloomberg zum Kauf und sehen ein durchschnittliches Aufwärtspotenzial von 33 Prozent.

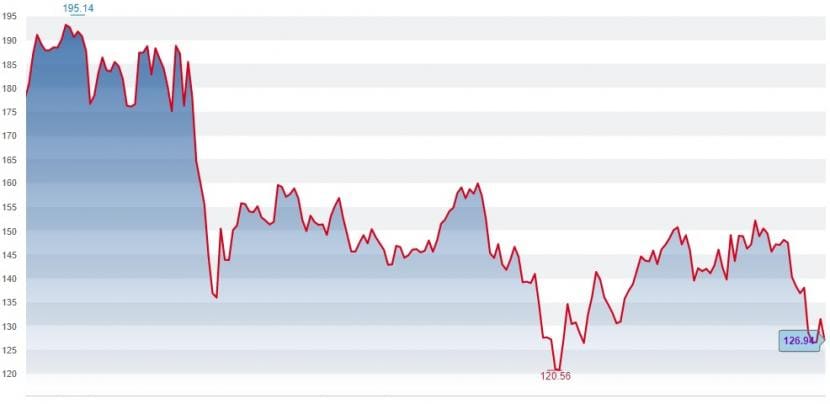

7) Volkswagen - Sonderdividende dank Porsche-IPO

Mit dem Börsengang des Sportwagenbauers Porsche hat Volkswagen 9,4 Milliarden Euro eingenommen. Insgesamt fliessen dem Autokonzern mit dem Verkauf von einem Viertel der Porsche-Anteile bis Anfang des nächsten Jahres 19,5 Milliarden Euro zu. Mit dem Geld wird die Transformation Richtung Elektromobilität forciert, was sich langfristig auszahlen dürfte.

Kursentwicklung der Vorzugsaktie von Volkswagen seit Jahresbeginn (Quelle: cash.ch).

Aktionäre sollen zudem im ersten Quartal 2023 eine Sonderdividende von bis zu 19 Euro je Vorzugsaktie erhalten - wenn eine ausserordentliche Hauptversammlung im Dezember entsprechend entscheidet. Der starke diesjährige Kursrückgang hat bereits die ordentliche Dividendenrendite auf 6,0 Prozent ansteigen lassen. Darüber hinaus hat Volkswagen mit Lamborghini, Bentley oder Bugatti noch weitere interessante Brands im Gepäck, die sich für ein IPO anbieten.

8) Banque Cantonale Vaudoise (BCV) - Zuverlässige Einnahmequelle

Die grösste börsenkotierte Kantonalbank ist mit einem Kursplus von 35 Prozent zu den den diesjährigen Top-Performern am Schweizer Aktienmarkt. BCV ist aber auch eine zuverlässige Einnahmequelle für Anlegerinnen und Anleger punkto Ausschüttungen - aktuell 3,8 Prozent. Die Bank zahlt in der Regel dank der starken Kapitalbasis auch dann eine stabile Dividende, sollten die Geschäftszahlen rückläufig sein. Die steigenden Zinssätze sind für den Bankensektor insgesamt positiv. So sollte auch BCV in der Lage sein, ihre Nettozinsmargen im Laufe der Zeit auszuweiten, nachdem sie in den letzten Jahren sehr stark zurückgegangen sind.

9) Novo Nordisk - Trotz hoher Bewertung interessant

Der aus Dänemark stammende Pharmakonzern ist auf die Behandlung von Diabetes und Fettleibigkeit spezialisiert und entwickelt auch Medikamente gegen Hämophilie und wachstumshormonbedingte Erkrankungen. Novo Nordisk gilt als zuverlässiger Dividendenzahler - seit 1998 gibt es eine jährliche Erhöhung. Dass die Ausschüttungsrendite nur 1,4 Prozent beträgt, liegt an der starken Kursentwicklung der letzten Jahre. Auch dieses Jahr gewinnen die Aktien des Insulin-Weltmarktführers an Wert. Anhaltendes Wachstum, Preissetzungsmacht und wiederholte Aktienrückkäufe stützen den Aktienkurs. Das hohe KGV von 36 wäre aber für Anleger allenfalls ein triftiger Grund, bis zum nächsten deutlichen Rücksetzer an der Seitenlinie zu verbleiben.

Kursentwicklung der Aktie von Novo Nordisk seit Jahresbeginn (Quelle: cash.ch).

10) Strabag - Prall gefüllte Auftragsbücher

Das österreichische Strabag ist eines der grössten Bauunternehmen in Europa. Die Auftragsbücher sind prall gefüllt, und das Unternehmen hat zuletzt die Aktionärinnen und Aktionäre grosszügig am Gewinn teilhaben lassen. Die Dividendenrendite befindet sich trotz diesjährigem Kursplus bei 5,2 Prozent. Grosse Kursavancen dürfen Anleger kurzfristig jedoch nicht mehr erwarten, da die steigenden Energiekosten den Gewinn von Strabag belasten dürften. Langfristig sehen die von Bloomberg befragten Analysten den Titel aber im Durchschnitt 28 Prozent höher.