Anlegerinnen und Anleger sehen sich seit Jahresbeginn mit einem starken Gegenwind konfrontiert. Die Inflationsrate ist nur schwer zu bändigen. Mehr noch, der Krieg in der Ukraine hat die Energiepreise weiter in die Höhe getrieben und die Teuerung zusätzlich angeheizt. Die Zentralbanken müssen deshalb in ihrer Geldpolitik die Schraube weiter anziehen, was die Hoffnung auf eine weitergehende Wirtschaftserholung zunichtemacht und Stagflationsängste schürt - Stagflation ist ein wirtschaftlicher Zustand, der durch gedämpftes Wachstum bei gleichzeitig hoher Inflation und hoher Arbeitslosigkeit gekennzeichnet ist.

Die bereits erfolgten und erwarteten Zinserhöhungen durch die US-Notenbank Fed hat den US-Technologieindex Nasdaq 100 mit einem diesjährigen Kursverlust von 27 Prozent in einen Bärenmarkt - ab einer 20-Prozentigen Korrektur - befördert. Und selbst der defensive Swiss Market Index (SMI) steht 12 Prozent tiefer. Zwar hat der Aktienmarkt mehrmals versucht, sich von den Tiefpunkten zu erholen. Bis jetzt aber vergeblich. Die Leitzinserhöhungen der Fed, der Krieg in der Ukraine und die Wachstumssorgen dürften die weltweiten Börsen daher auch die nächsten Monate beschäftigen und Anlegerinnen und Anlegern das Investieren im Verkäufermarkt erschweren. In diesem Umfeld ergeben sich trotzdem erfolgversprechende und teilweise mutige Investment-Ideen.

Gold - Sicherer Hafen mit Kurspotenzial

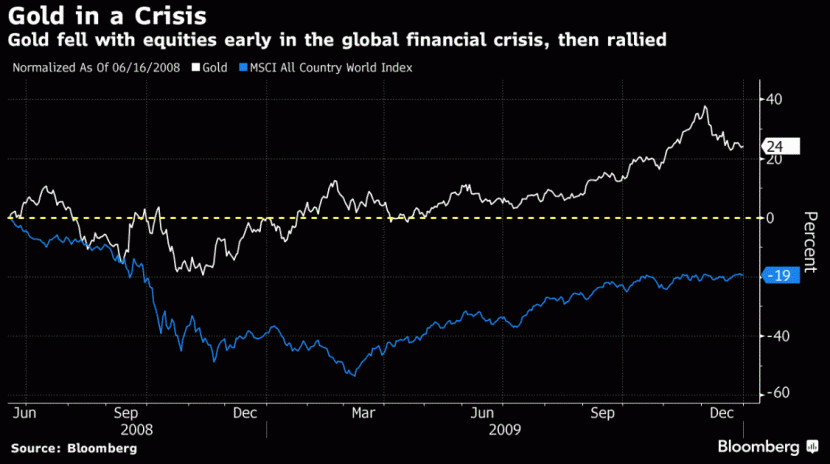

Zu Jahresbeginn wurde Gold dem Ruf als sicherer Hafen in Zeiten hochschiessender Inflation mehr als gerecht und stieg insbesondere Anfang März mit dem Ausbruch des Ukraine-Kriegs auf knapp unter das Rekordniveau vom August 2020 bei 2072 Dollar. Trotzdem kam auch der Goldkurs in der Folge unter Druck. Was daran liegt, dass es in Zeiten hoher Volatilität an den Märkten in der Regel einen Ansturm auf Liquidität und die ultimative Sicherheit des Dollars gibt. Und ein steigender Dollar setzt den Goldpreis unter Druck. Dieses Phänomen konnte man beim Corona- Ausverkauf im März 2020 und beim Beginn der grossen Finanzkrise im Jahr 2008 beobachten.

Mit einem Kursplus von knapp 2 Prozent schlägt sich das unter vielen Anlegerinnen und Anlegern beliebte Edelmetall trotzdem um Längen besser als das Gros der Aktienindizes. Und der relative Vorteil für Gold dürfte in den kommenden Monaten anhalten. Denn bereits in der grossen Finanzkrise wurde Gold zwar in der akuten Phase abverkauft, war aber dann einer der ersten Anlageklassen, die sich erholte.

Kursentwicklung von Gold und dem MSCI All Country World Index während der grossen Finanzkrise (Grafik: Bloomberg).

Manche werden einwenden, dass der Goldpreis angesichts steigender Zinsen gezwungenermassen weiter unter Druck kommen werde. Das stimmt grundsätzlich. Doch sind die geplanten Zinsschritte wohl unlängst eingepreist worden. Und noch wichtiger: Die immer deutlich werdende Gefahr einer Wirtschaftsverlangsamung bedroht den geldpolitischen Fahrplan der Zentralbanken. Als Folge der konjunkturellen Eintrübung sind die Renditen der US-Staatsanleihen seit Anfang Mai deutlich zurückgekommen. Sinken diese weiter und bleibt die Inflation hoch, sinkt der Realzins, was für den Goldpreis positiv ist.

Ein direkter Weg, um an einem zukünftigen Anstieg zu profitieren, sind Gold-ETF. Was Anlegerinnen und Anleger bei einem Kauf eines ETF beachten müssen, erfahren Sie hier.

Grundversorger bieten in der Stagflation Sicherheit

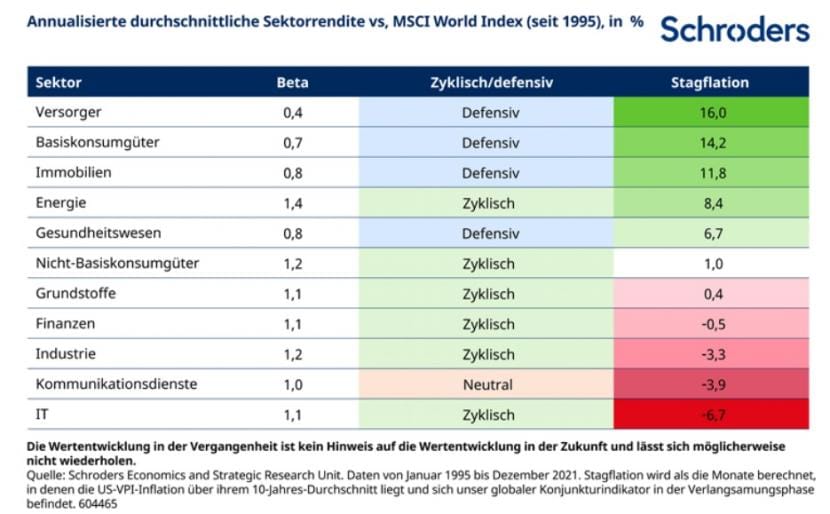

In den kommenden Monaten zeichnet sich zunehmend ein Szenario ab, bei dem sich das wirtschaftliche Wachstum verlangsamt und die Inflation hoch bleibt oder sogar noch steigt. Dieses Stagflations-Risiko hat sich mit dem Krieg in der Ukraine noch erhöht, sind steigende Rohstoffpreise von Erdöl bis Weizen die unmittelbare Folge. Dieses Marktumfeld begünstigt defensive Unternehmen, deren Produkte und Dienstleistungen für den Alltag der Menschen unverzichtbar sind. Dies bedeutet, dass sich auch ihre Aktienkurse tendenziell besser behaupten, wenn sich die Wirtschaft verlangsamt.

Wie die untenstehende Tabelle zeigt, trifft dies insbesondere auf Versorgungsunternehmen von Wasser, Elektrizität, Heizöl oder Erdgas zu. Deren Aktien entwickeln sich bei einer Stagflation 16 Prozent besser als der MSCI World Index.

(Grafik: Schroders)

Die Stärke der Versorger ist bereits jetzt beobachtbar: Der auf den US-Markt ausgerichtete "Utilities Select Sector SPDR ETF" gewinnt seit Jahresbeginn 1 Prozent (ISIN: IE00BWBXMB69). Dem gegenüber steht ein Minus von 17 Prozent beim MSCI World Index. Für den europäischen Markt bietet sich der "SPDR MSCI Europe Utilities UCITS ETF", der gegenüber dem Jahresbeginn unverändert dasteht, an (ISIN: IE00BKWQ0P07).

Wer lieber auf eine Einzelaktie setzt, hat mit dem Berner Stromkonzern BKW eine Schweizer Möglichkeit für ein Investment. Das vorwärtsschauende KGV liegt bei 17 und die Dividendenrendite bei 2,3 Prozent, was den Investment-Case unterstützt. Im europäischen Umfeld ist der deutsche Versorger RWE - plus 20 Prozent seit Jahresbeginn - interessant. Dieser befindet sich in einer Transformationsphase - weg von Kohle und Atomkraft hin zu erneuerbaren Energien.

Burckhardt Compression: Profiteur von steigenden Rohstoffpreisen und Ukraine-Krieg

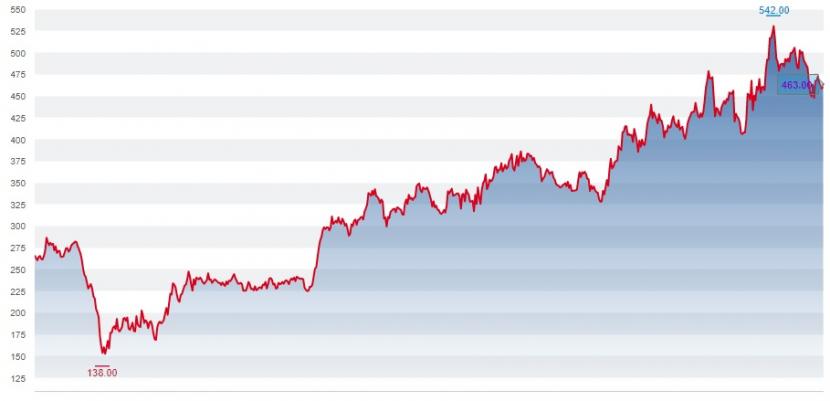

Die Aktien von Burckhardt Compression kennen seit dem Corona-Kurssturz im März 2020 in der Tendenz nur eine Richtung: Aufwärts. Die geldpolitische Trendwende zur Jahreswende mit den steigenden Zinsen oder der Ausbruch des Ukraine-Kriegs Ende Februar haben bisher keinen nachhaltigen negativen Einfluss auf den Kursverlauf gehabt. Der Titel ist dieses Jahr um mehr als 7 Prozent gestiegen. Der Swiss Performance Index (SPI) steht hingegen 11 Prozent tiefer als zu Jahresbeginn.

Kursentwicklung der Aktien von Burckhardt Compression seit Januar 2020 (Quelle: cash.ch).

Man könnte sogar sagen, dass Burckhardt Compression Nutzniesser der geopolitischen Entwicklung ist. Der Hersteller von Kolben-Kompressoren, die zum Verdichten von Gasen benötigt werden, hat seit dem Ausbruch des Ukraine-Kriegs diverse neue Flüssiggas-Projekte aufgegleist. Und diese Dynamik dürfte aufgrund der Bestrebungen der europäischen Länder, unabhängiger von Russland zu werden, noch weiter zunehmen. Auch profitiert Burckhardt Compression dank der gestiegenen Rohstoffpreise von den derzeit höheren Investitionen in der Öl- und Gasindustrie.

Zusammen mit dem weitergehenden Ausbau des Service-Geschäfts dürfte dies die Margenentwicklung bei Burckhardt Compression stützen. Mit einer Dividendenrendite von 1,5 Prozent und einem vorwärtsgerichteten Kurs-Gewinn-Verhältnis von 23 gehört der Titel zumindest mittelfristig auf die Kaufliste.

Bitcoin: Mit dem Kurszerfall Geld verdienen

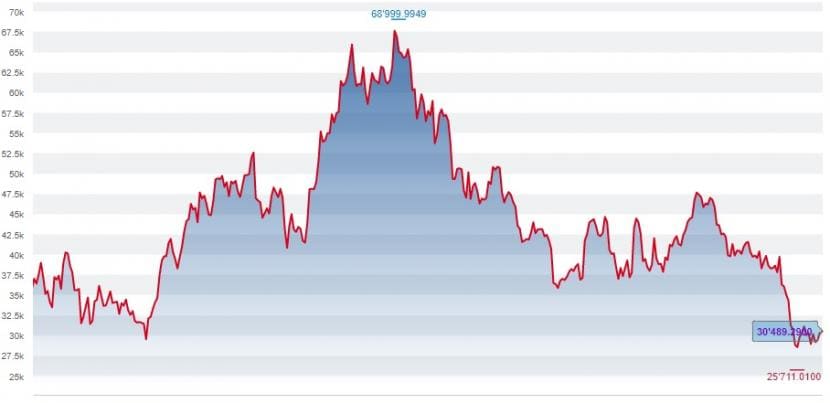

Immer mehr institutionelle Investoren haben Kryptowährungen wie Bitcoin als fixen Bestandteil in ihren Portfolios. Diese zunehmende Akzeptanz trieb die weltgrösste Kryptowährung neben der expansiven Geldpolitik Anfang November 2021 auf ihr Allzeithoch bei rund 69'000 Dollar. Doch seither hat sich wegen der restriktiveren Haltung der US-Notenbank Fed der Wert von Bitcoin mehr als halbiert. Dabei haben institutionelle Investoren einen wesentlichen Anteil am Abverkauf. Sie sind laut Morgan Stanley dafür verantwortlich, dass die Korrelation zwischen Bitcoin und US-Tech-Aktien deutlich gestiegen ist.

Kursentwicklung der grössten Kryptowährung Bitcoin seit Juni 2021 (Quelle: cash.ch).

Da gerade solche spekulative Wachstumswerte weiterhin unter Abwertungsdruck stehen, dürfte auch der Niedergang beim Bitcoin nicht zu Ende sein. Zudem liefert der ökologische Fussabdruck der grössten Kryptowährung zunehmend Grund zur Sorge. Ein Rechner der Universität Cambridge kalkuliert stetig, wie gross der Stromverbrauch für das "Mining" und die Transaktionen des Bitcoin ist. Der Stand heute, Mitte Mai 2022: gut 119 Terrawattstunden pro Jahr - 2021 lag der Stromverbrauch der Schweiz bei 58 Terrawattstunden. Mit diesem Imageproblem und der Bedeutungszunahme von ESG (Environment, Social, Governance Anlagekriterien) wird es für Institutionen, Hedgefonds und Pensionsfonds zukünftig immer schwieriger sein, einen Anteil an Bitcoin zu behalten. Die Liebe der weltgrössten Kryptowährung könnte sich als kurzweilig erweisen und den Abverkaufsdruck verstärken.

Neben dem geldpolitischen Gegenwind und dem Imageproblem droht auch Ungemach aus der Politik. So will das Europäische Parlament Kryptokonten unter die Aufsicht von Finanzdienstleistern stellen, um Geldwäsche zu bekämpfen. Und auch in den USA soll dieses Jahr das erste Rahmenwerk für die Krypto-Regulierung vorgestellt werden. Negative Überraschungen sind nicht ausgeschlossen. Der von Analysten prognostizierte "Krypto-Winter" wird daher vermutlich noch eisiger, als er jetzt schon ist.

Der "21Shares Short Bitcoin (SBTC) ETP (Exchange Traded Products)" setzt auf einen weiteren Kursverlust bei der weltgrössten Kryptowährung zu wetten (ISIN: CH0514065058). Seit dem November-Rekordhoch bei Bitcoin hat der Fonds 70 Prozent an Wert gewonnen.

Apple, Amazon, Google und Microsoft: Korrektur als Chance

Viele Anlegerinnen und Anleger, die Anfang Jahr auf US-Technologieaktien setzten, haben sich eine blutige Nase geholt. Einstige Börsenstars wie Zoom, Netflix oder Nvidia haben bis zu 69 Prozent ihres Werts eingebüsst. Denn die im Aktienkurs eingepreisten Gewinne verlieren mit den steigenden Zinsen an Wert, Stichwort Abdiskontierung. Je mehr Erwartung im Aktienkurs mitschwingt, je grösser ist das noch anfällige Korrekturpotenzial.

Doch der breite Ausverkauf von US-Techaktien birgt auch Chancen. So ist ein wichtiger Bestandteil der Anlagestrategie von der Investorenlegende Warren Buffett, zu kaufen, wenn alle anderen verkaufen. Das galt auch während und nach der Finanzkrise, als das "Orakel von Omaha" bei Goldman Sachs und Bank of America zulangte. Gerade bei den gestandenen Tech-Grössen wie Alphabet, Amazon, Apple oder Microsoft bietet sich bereits jetzt diese Anlagestrategie an. Diese konnten sich dem Tech-Ausverkauf zwar nicht entziehen - der Kursverlust beträgt bis zu 35 Prozent -, doch besitzen sie ein etabliertes und lukratives Geschäftsmodell.

| Titel | Kursentwicklung seit Jahresbeginn | Analysten Rating (Buy/Hold/Sell) | Durchschnittliches Aufwärtspotenzial | Vorwärtsgerichtetes KGV |

| Alphabet | -25 Prozent | 52/0/0 | +50 Prozent | 19 |

| Amazon | -35 Prozent | 36/11/1 | +69 Prozent | 69 |

| Apple | -23 Prozent | 58/1/1 | +36 Prozent | 23 |

| Microsoft | -25 Prozent | 48/4/0 | +42 Prozent | 26 |

Insbesondere Alphabet sieht mit einem vorwärtsgerichteten KGV von 19 für einen Kauf interessant aus. Mit der Google-Suchmaschine besitzt der Konzern eine unangefochtene Cashcow. Im Cloud-Segment versucht Alphabet zu Amazon aufzuschliessen. Die von Bloomberg befragten Analysten gestehen aber Amazon im Schnitt mit einem Kurspotential von 69 Prozent das grösste Aufwärtspotenzial zu. Doch gleichzeitig ist das vorwärtsgerichtete KGV mit 69 sehr hoch. Wer trotzdem auf Amazon setzt, sieht den Einbruch beim Betriebsgewinn im ersten Quartal als temporär an.

Neben Alphabet haben sich auch Microsoft und Apple im Tech-Ausverkauf besser gehalten als der Gesamtmarkt, gemessen am Nasdaq 100. Microsoft hat jedoch gegenüber Apple die grösseren Zukunftsperspektiven: So haben sich mit Cloudcomputing und Cybersecurity neue stark wachsende Geschäftsfelder etabliert. Und mit der Übernahme von Activision Blizzard wird die Präsenz im Gaming ausgebaut. Das Abo-Modell für Windows oder Office machen das Geschäftsmodell zudem mehr widerstandsfähig und vorhersehbar. Apple ist zwar hochprofitabel, doch der Umsatz ist zu mehr als der Hälfte von den iPhone-Verkäufen abhängig - ein Klumpenrisiko.