Vor der Corona-Krise kannte die Nachkriegsgeschichte vier Börsencrashs, die von höherer Bedeutung waren. Der Schwarze Montag von 1987, die geplatzte Dotcom-Blase im Jahr 2000 und die Wirtschafts- und Finanzkrise von 2008. Hinzukommt der Crash in Japan von 1990, der ein relativ lokales Phänomen bleiben sollte.

cash blickt zurück und zeigt, wie lange der jeweilige Bärenmarkt andauerte, wann die Bodenbildung erfolgte und wie lange es dauerte, bis die Verluste wieder wettgemacht werden konnten.

Schwarzer Montag (1987): Einmaliger (Tages-)Crash mit rascher Erholung

Der 19. Oktober 1987 ist bis heute so etwas wie die Mutter aller Tagescrashs an der Börse. Allein an diesem Tag brach der US-Leitindex Dow Jones um ganze 22,6 Prozent ein – bis heute ein absoluter Negativrekord in seiner über 130-jährigen Geschichte. Innerhalb von nur sechseinhalb Stunden wurde rund 500 Milliarden Dollar an Kapital verbrannt. Das entsprach damals etwa einem Viertel der Marktkapitalisierung.

Gleichzeitig war es auch der erste sogenannte Computer-Crash. Bei einem solchen Kurssturz beschleunigt der automatisierte Handel den Abverkauf zusätzlich. Dem Crash ging eine jahrelang anhaltende Börsen-Rally voraus. Allein in den zwölf Monaten zuvor stieg der Dow Jones um rund 50 Prozent. Den einen Auslöser für den Crash gab es allerdings nicht. Vielmehr war es ein Zusammenspiel von fallendem Dollarkurs, steigenden Zinsen und einem unerwartet hohen US-Handelsdefizits.

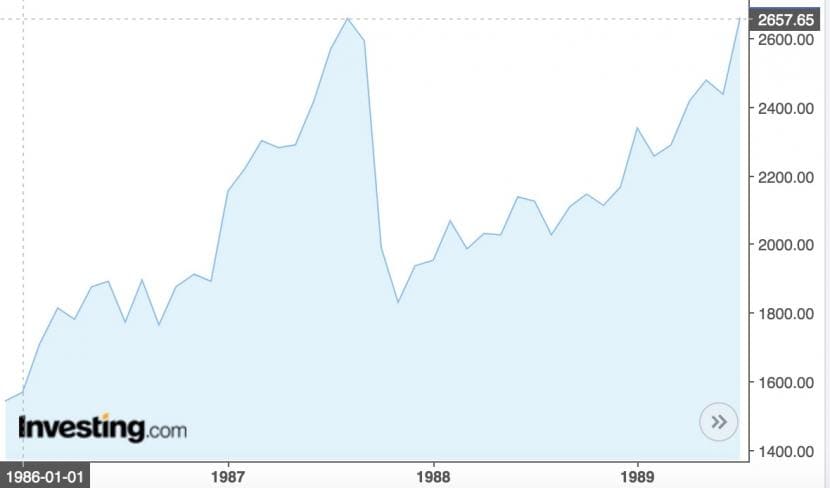

Kursentwicklung des Dow Jones zwischen 1986 und 1990. Gut zu sehen der Knick vom August 1987. Quelle: investing.com.

Von seinem Hoch im August 1987 bei 2663 Punkten stürzte der Dow Jones auf ein Tief von 1833 Punkten im November gleichen Jahres. Die Bodenbildung war also bereits nach vier Monaten abgeschlossen – ein vergleichsweise kurzer Bärenmarkt. Knapp zwei Jahre später – im August 1989 – hat der Leitindex seine Verluste wieder komplett wettgemacht.

Der US-Technologieindex Nasdaq kam noch stärker unter die Räder. Er stürzte im gleichen Zeitraum rund 55 Prozent ab. Die Verluste holte er ebenfalls im November 1989 wieder auf. Wie der Schweizer Markt reagierte, ist schwierig auf vergleichender Basis zu evaluieren. Der Swiss Market Index wurde erst im Juni 1988 ins Leben gerufen.

Dotcom-Blase (2000): Langwierige Aufholjagd des Nasdaq

Rund 20 Jahre ist her, als sich der sogenannte Neue Markt wie in Luft auslöste. Ende der 1990er-Jahre kam die New Economy an ihren Höhepunkt. Das neu aufkommende Internet, welches neue Informationstechnologien hervorbrachte und die Globalisierung vorantrieb, versprach nicht enden wollendes Wachstum und grenzenlose Produktivitätsgewinne. Teilweise wurde sogar vom Abschied von Konjunkturzyklen phantasiert. Rezession? Ein Relikt der Vergangenheit, so der damalige Tenor.

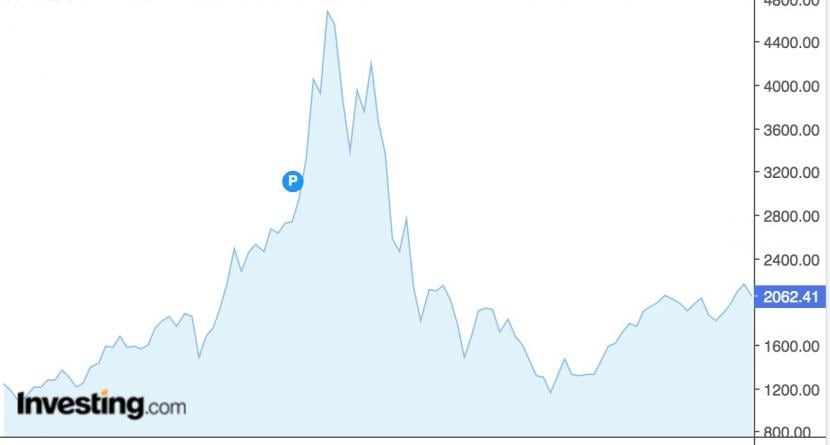

Die Folge: Die Leute rissen sich um Aktien, wie man es bis dahin nicht kannte. Alles, was irgendwie mit Internet zu tun hatte, wurde fleissig gekauft. Auch jene Menschen, die bis anhin nie etwas mit der Börse zu tun hatten, wollten mit auf den Zug springen. Im März 2000 erreichte der Nasdaq sein Höchst mit 5132 Punkten. Von da an ging es aber steil bergab: Bis Oktober 2002 – also rund zweieinhalb Jahre – dauerte der Bärenmarkt an. Der Technologie-Index rauschte in dieser Zeitspanne um knapp 80 Prozent in die Tiefe und bildete bei etwa 1110 Punkten den Boden. Erst im Dezember 2014 – rund zwölf Jahre später – konnte der Nasdaq seine Verluste vollständig wieder aufholen.

Kursentwicklung des Nasdaq 100 zwischen 1997 und 2004. Quelle: investing.com.

Der Dow Jones verlor im ähnlichen Zeitraum rund 35 Prozent an Wert, konnte seine Verluste aber bereits im September 2006 wieder wettmachen. Der Swiss Market Index (SMI) verlor durch die Dotcom-Blase mit über 50 Prozent ebenfalls stattlich, holte die Verluste aber ebenfalls im September 2006 wieder auf.

Finanzkrise (2008): SMI-Erholung dauert zehn Jahre

Die bisher schwerste Krise der Nachkriegszeit begann mit dem Platzen der Immobilien-Blase in den USA. Viele Haushalte mit geringem Einkommen hatten sich mit dem Kauf eines Eigenheims verschuldet. Aufgrund der Verfügbarkeit von billigem Geld vergaben die Banken Kredite im Überfluss. Aus der Immobilienkrise wurde schnell eine Bankenkrise. Die Pleite des US-Geldhauses Lehman Brothers – ein damals unvorstellbares Ereigniss – stürzte schliesslich die Weltwirtschaft in eine Rezession.

An den Aktienmärkten waren die Verluste durchgehend massiv. Der Dow Jones büsste zwischen Oktober 2007 bei einem Höchst von 13'930 Punkten bis März 2009 rund 53 Prozent an Wert ein und bildete bei 6470 Punkten seinen Boden. Der Bärenmarkt dauerte also knapp zweieinhalb Jahre an. Erst im Januar 2013 konnte der US-Leitindex seine Verluste wieder wettmachen. Der Nasdaq verlor im gleichen Zeitraum rund 51 Prozent, holte seine Verluste allerding bereits im Oktober 2010 wieder auf – US-Techriesen wie Alphabet (Google), Amazon und Apple sei Dank.

Kursentwicklung des SMI (rot) und Dow Jones von 2006 bis heute. Quelle: google finance.

Der SMI verzeichnete vor der Krise im Mai 2007 sein Höchst bei 9450 Punkten und stürzte anschliessend bis Februar 2009 um rund 50 Prozent ab. Der Bärenmarkt dauerte in der Schweiz somit etwas weniger als zwei Jahre an. Bemerkenswert ist aber: Punktemässig konnte der SMI seine Verluste erst im Juli 2019 wieder aufholen. Im August 2015 war der Schweizer Leitindex zwar nah dran (bis auf zehn Punkte unter damaligem vom Mai 2007), doch Zweifel über die Robustheit der Konjunktur in Europa sowie die anhaltende Unsicherheit über den Zeitpunkt der Zinswende in den USA machten dem SMI einen Strich durch die Rechnung.

Sonderfall Japan: Der jahrzehntelange Bärenmarkt

All die Verwerfungen an den europäischen und den US-Aktienmärkten wirken etwas kleiner, wenn man sich die Turbulenzen am japanischen Aktienmarkt in den 1990er- und auch noch 2000er-Jahren anschaut. Allein zwischen Dezember 1989 und Juli 1992 fiel der japanische Leitindex Nikkei von knapp 39'000 Punkten auf nur noch 14'500 Punkte – ein Verlust von 62 Prozent. Doch der Boden war damit noch lange nicht gefunden. Praktisch jahrzehntelang darbte die japanische Wirtschaft und damit auch die Börsen dahin.

Kursentwicklung des Nikkei 225 von 1985 bis heute. Quelle: investing.com.

Einen vorläufigen Boden fand der Nikkei erst im April 2003 bei etwa 7800 Punkten. Den endgültigen Tiefpunkt erreichte der Index – nach einigen Jahren der Erholung – sogar erst im Februar 2009 bei 7500 Punkten. Was war passiert? Die Japan-Krise war ein Lehrstück einer Spekulationsblase.

1985 verständigten sich die damaligen G5-Staaten (Frankreich, Deutschland, Japan, USA und Grossbritannien) im sogenannten Plaza-Abkommen auf die Abwertung des US-Dollars, wodurch unter anderem der Yen massiv aufwertete. Die Folge: Japaner und internationale Investoren warfen Ihr Geld in Anlagen, die ihren Wert in Yen hatten. Ein jahrelang heiss gelaufener Immobilien- und Aktienmarkt platze schliesslich, als die Notenbank der Spekulation durch höhere Zinsen ein Ende machen wollte.

Allerdings war der Knall so laut und langanhaltend, wie es wohl niemand für möglich hielt. Es folgte eine jahrzehntelange Deflation. Seinen Höchststand vom Dezember 1989 konnte der Nikkei bis heute nicht wieder erreichen.