2018 zieht es auffällig viele Unternehmen an die Schweizer Börse. Bereits sieben Firmen haben ihre Aktien seit Jahresbeginn hier kotieren lassen, zuletzt waren dies Lalique aus dem Luxusgüter-Bereich, der Maschinenbauer Klingelnberg und das Biotech-Unternehmen Polyphor.

Ein Ende des Trends ist nicht absehbar: In der kommenden Woche werden gleich drei weitere Börsengänge an der SIX Swiss Exchange dazu kommen. Namentlich sind dies Blackstone Resources, GrazianoFairfield und Obseva. Damit Sie als Anleger für die anstehende "IPO-Woche" gerüstet sind, stellt cash die drei Neueinsteiger vor:

Blackstone Resources (Montag, 9. Juli)

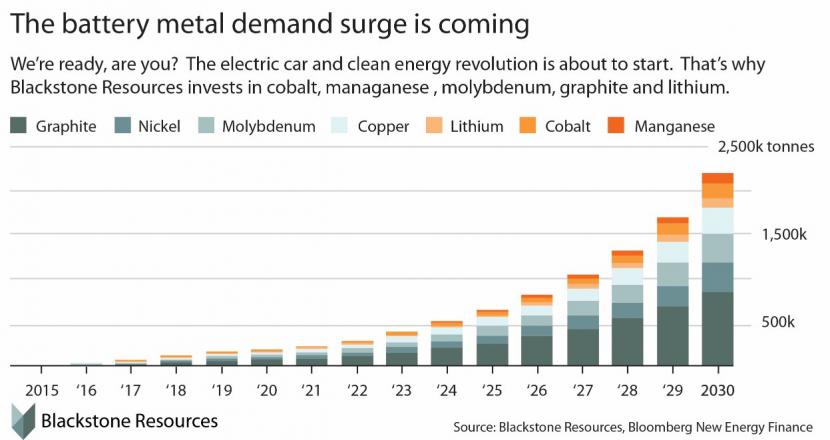

Die im Jahr 1995 gegründete Blackstone Resources hat ihren Hauptsitz in Baar ZG und ist im Rohstoffsektor tätig. Im Geschäftsjahr 2017 betrug der erzielte Gewinn 3,8 Millionen Franken. Gebaut, entwickelt und geleitet werden Produktionsanlagen in Peru, Kolumbien, Kanada, Norwegen und in der Mongolei. Neben Gold und Silber werden insbesondere von Batterienherstellern nachgefragte Metalle wie Kobalt, Mangan, Molybdän, Lithium, Graphit, Kupfer und Nickel produziert.

In den nächsten Jahren will Blackstone Resources vor allem dank dem Boom im Batterienmetallmarkt - ausgelöst durch immer mehr Elektroautos und den generellen Trend hin zu sauberer Energie - stark wachsen. Hier die geschätzte Nachfrageentwicklung:

Durch den Börsengang will die Firma die Bekanntheit steigern, die Aktionärsbasis erweitern und in Zukunft Mittel für weitere Zukäufe aufnehmen können. Blackstone Resources sieht laut eigenen Berechnungen den Wert der Aktien bei 13,50 Franken pro Stück. Risikoaverse Anleger sollten von den Titeln die Finger lassen, zumal die Preise im Rohstoffsektor häufig stärkeren Schwankungen ausgesetzt sind und daher ein sehr volatiler Kursverlauf zu erwarten ist.

GrazianoFairfield (Mittwoch, 11. Juli)

Die Getriebesparte von OC Oerlikon macht sich selbstständig. Die festgelegte Preisspanne für den Börsengang liegt bei 48 bis 62 Franken pro Aktie, die Marktkapitalisierung dürfte daher zwischen 480 bis 620 Millionen Franken betragen. Grössenmässig ist das vergleichbar mit eher kleineren SPI-Werten wie Meyer Burger, Burkhalter oder Orior.

GrazianoFairfield hat in den letzten Jahren eine Restrukturierung durchlebt mit einer Anpassung der Organisationsgrösse, Prozessoptimierungen und dem stärkeren Fokus auf die Schlüsselkunden. "Nun wäre das Geschäft eigentlich bereit, wieder stärker zu wachsen, bei einer gleichzeitig anziehenden Profitabilität", schreibt die Helvetische Bank in einem Kommentar. Auch der Blick auf vergangene Firmen-Abspaltungen im Industriebereich stimmt optimistisch: Sowohl Burckhardt Compression (2006 Abspaltung von Sulzer) als auch Autoneum (2011 Abspaltung von Rieter) haben seit ihrem Börsengang deutlich an Wert gewinnen können.

Aber GrazionoFairfield muss zuerst mit guten Zahlen beweisen, dass der Turnaround tatsächlich gelungen ist. Zudem hängt die Attraktivität der Aktie vom Ausgabepreis ab. Wie die Helvetische Bank berechnet, wird das Kurs-Gewinn-Verhältnis (KGV) 2018 bei einem Aktienpreis von 48 Franken tiefe 12,9 betragen, bei 62 Franken hingegen betrüge das KGV 2018 16,6. Am unteren Ende der Preisspanne wäre die Aktie durchaus attraktiv.

Obseva (Freitag, 13. Juli)

Das Genfer Biopharmaunternehmen Obseva forscht in der Reproduktionsmedizin und ist dabei spezialisiert auf neue Therapeutika für rund um die Schwangerschaft entstehende Erkrankungen. Produkte sind noch keine auf dem Markt. Läuft alles nach Plan, so erreicht mit Nolasiban Ende 2020 in Europa das erste Medikament die Marktreife. Ein Jahr später soll die Lancierung in den USA erfolgen. Allein im ersten Quartal 2018 betrug der Verlust 20 Millionen Dollar, der noch verfügbare Barmittelbestand liegt bei 95 Millionen Dollar.

Obseva ist bereits an der Nasdaq kotiert mit einer Kapitalisierung von knapp 700 Millionen Dollar. Am 26. Januar 2017 wurde die Aktie erstmals in den USA gehandelt, der Eröffnungspreis betrug 13,3 Dollar. Aktuell notiert die Aktie bei 15,3 Dollar und somit 15 Prozent höher:

Kursentwicklung Obseva-Aktie an der Nasdaq seit IPO im Januar 2017, Quelle: cash.ch

Nun wird der Titel im Rahmen einer Zweitkotierung bald auch in der Schweiz handelbar sein, ohne dass neue Aktien emittiert werden. Für den Ausgabepreis wird der Schlusspreis der Aktie an der Nasdaq vom 12. Juli festgelegt. Obseva ist eine typische "alles oder nichts"-Aktie, wie man dies von jungen Pharma-Buden kennt: Gelingt die Produkteinführung, kann die Aktie nach oben schiessen. Falls nicht, ist auch ein Totalausfall denkbar.

(Mit Material von AWP)